Какую нулевую отчетность сдавать в пфр за 1 квартал 2017 год

Опубликовано: 12.05.2024

Если вы работаете на упрощенной системе налогообложения, то должны сдавать отчетность, даже не имея сотрудников и оборотов по счетам. Почти весь стандартный набор отчетов и деклараций будут ждать налоговая, фонды и Росстат. Отличие лишь в том, что многие документы можно подать в виде нулевки. Расскажем, что включает нулевая отчетность ООО на УСН и как ее подготовить.

В каких случаях нужно сдавать нулевую отчетность

Нулевая отчетность — это перечень обязательных для сдачи бухгалтерских и налоговых отчетов, которые организации и предприниматели заполняют нулями и прочерками из-за отсутствия показателей.

ООО сдают нулевки, если не ведут деятельность: не покупают и не продают товары, работы и услуги, не имеют движений по расчетным счетам и кассе, а также не платят сотрудникам или вовсе их не имеют.

Если в течение отчетного периода организация закупила материалы для производства или один раз получила вознаграждение за консультационные услуги, ее отчетность уже не может быть нулевой. Так как появляется доход или расход, который должен быть отражен в отчетах и учтен при расчете налогов. ИФНС отслеживает движения по счетам «нулевых» компаний. Если инспекторы найдут денежные поступления, придется объяснять, по каким причинам они не отражены в отчетах.

От отчетности по сотрудникам полностью освободиться вовсе не получится, так как, по мнению контролирующих органов, в ООО должен быть хотя бы генеральный директор. Даже если должность директора занимает единственный учредитель, отчеты надо сдавать.

Из чего состоит нулевая отчетность ООО на УСН

Организации на упрощенной системе налогообложения от сдачи нулевой отчетности тоже не освобождены. Все упрощенцы могут не сдавать декларации по НДС и прибыли. Вместо этого они подают в налоговую декларацию по УСН, в которой сообщают о своих доходах и расходах.

Но декларация — не единственный отчет упрощенцев. Еще они должны сдавать бухгалтерскую и статистическую отчетность, а также отчеты по сотрудникам (даже отсутствующим). Вот минимальный перечень отчетов для неработающих упрощенцев:

- Декларация по УСН.

- Книга учета доходов и расходов (КУДиР) — по запросу налоговой.

- Бухгалтерский баланс и отчет о финансовых результатах по упрощенной форме.

- Расчет по страховым взносам.

- Форма 4-ФСС.

- СЗВ-М и СЗВ-стаж.

Статистическая отчетность, отмеченная для сдачи в сервисе Росстата.

Как заполнить нулевую отчетность ООО на УСН

ООО на упрощенной системе должны сдавать нулевую отчетность по налогам и сотрудникам, а также бухгалтерские и статистические отчеты. Нулевки не отличаются от стандартных форм, но в них можно пропускать отдельные разделы, вместо показателей писать нули и прочерки. В каких-то случаях нулевые формы допускается заменять информационными письмами.

Налоговая отчетность

В эту группу попадает декларация по УСН и КУДиР. Но если декларацию надо сдавать обязательно, то КУДиР организации представляют только по запросу налоговой.

Декларация по УСН

Состав нулевой декларации зависит от объекта налогообложения — «доходы» или «доходы — расходы». В обоих случаях заполняйте титульный лист. В декларации по УСН «доходы» оформите разделы 1.1 и 2.1.1, по УСН «доходы — расходы» — разделы 1.2 и 2.2.

В разделах достаточно указать ИНН и КПП организации и пронумеровать страницы. Все остальные строки оставьте пустыми. Если заполняете декларацию на бумаге, проставьте в пустых ячейках прочерки. Готовую нулевку нужно подписать и указать дату ее заполнения.

Если в течение года у вас не было движений по счетам и кассе, вместо декларации по УСН можно подать единую упрощенную декларацию — это право, а не обязанность.

КУДиР

КУДиР обязаны вести все упрощенцы. Если вы не работали и не совершали никаких финансовых операций в течение года, заполнять Книгу все равно нужно — внесите данные на титульный лист, а по разделам проставьте нули.

Нулевую КУДиР нужно распечатывать, нумеровать, прошивать и заверять в установленном порядке. Если налоговая запросит ее в рамках проверки, вы будете готовы предоставить отчет.

Бухгалтерская отчетность

Организации на УСН, тем более не осуществляющие деятельность в течение года, относятся к малому бизнесу и могут сдавать упрощенную бухгалтерскую отчетность. Она включает в себя только бухбаланс и отчет о финансовых результатах.

Бухгалтерская отчетность компании называется нулевой, но заполнить ее все-таки придется. И в балансе, и в отчете о финансовых результатах предусмотрена шапка с данными об организации и специальные строки для подписи.

Бухгалтерский баланс не может быть нулевым в принципе, так как в течение 4-х месяцев после регистрации ООО учредители должны внести уставный капитал. В пассиве баланса в разделе «Капитал и резервы» будет отражен уставный капитал, а в активе — внесенные учредителем деньги, основные средства, материалы и пр. Если же компания только зарегистрирована и капитал пока не внесен, в активе будет отражена дебиторская задолженность.

Отчетность по сотрудникам

Отсутствие деятельности не освобождает ООО от сдачи отчетов по сотрудникам. Даже если работников нет или они не получают зарплату, отчитаться нужно.

Расчет по страховым взносам

При отсутствии сотрудников или выплат за последние три месяца заполните нулевой РСВ. Он включает титульный лист, раздел 1 (без приложений), подраздел 3.1 и подраздел 3.2.

В разделе 1 укажите по строке 001 код «2» и заполните строки «в том числе за последние три месяца» нулями. В подразделе 3.1 укажите данные о гендиректоре организации и каждом физлице, которое не получало начислений, в поле 010 проставьте прочерк. Подраздел 3.2 полностью заполните прочерками.

Если заполняете РСВ на компьютере, прочерки ставить не нужно, просто оставьте поля пустыми.

С отчета за 2020 год сведения о среднесписочной численности тоже будут подаваться в составе расчета по страховым взносам.

Расчет 4-ФСС

По взносам на травматизм нужно ежеквартально отчитываться в ФСС. ООО без сотрудников подают нулевую форму, в которой заполняют только титульный лист и таблицы 1, 2 и 5. При отсутствии показателей достаточно проставить прочерки или оставить поля пустыми.

Директора-учредителя указывают в среднесписочной численности сотрудников, даже если не начисляли ему зарплату и не заключали трудовой договор.

Сведения о застрахованных лицах

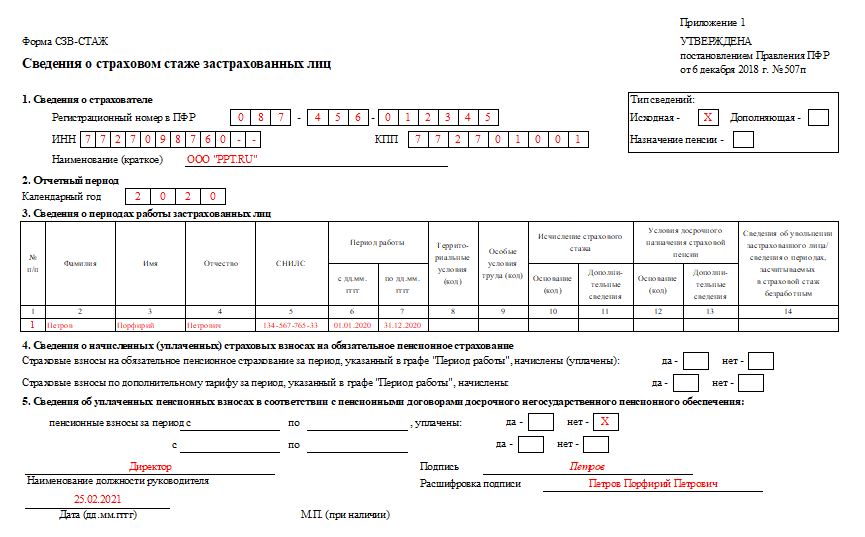

Формы СЗВ-М и СЗВ-стаж нужно подавать в ПФР регулярно. Нулевых форм СЗВ не бывает, их надо сдавать хотя бы на гендиректора-учредителя, даже если с ним не заключен трудовой договор и он не получает зарплату. Директор все равно будет считаться застрахованным лицом по ОПС.

В СЗВ-М внесите сведения о директоре-учредителе. В СЗВ-стаж при отсутствии у директора зарплаты проставьте код «НЕОПЛ» и на забудьте подать дополнительно опись ОДВ-1.

Статистическая отчетность

Проверьте сервис Росстата, чтобы узнать, какие отчеты от вас ждет служба статистики. Если вам нечем заполнять статформу, изучите указания по ее заполнению — обычно там написано, что делать при отсутствии наблюдаемого события или показателя. Указания утверждают тем же приказом, что и сам бланк формы.

Раньше каждую статформу можно было либо сдать в «пустом» формате, либо заменить официальным информационным письмом. В 2020 году порядок заполнения многих форм пересмотрели, теперь заменить отчет письмом можно не всегда. Например, так поступили с формой № П-2.

Если в указаниях говорится, что форму надо сдавать только при наступлении определенного события, которого у вас не было, отчет можно не сдавать. Например, для формы № 3-Ф наблюдаемое событие — задержка зарплаты. Те, кто платил сотрудникам вовремя или не платил совсем, могут ее не подавать.

Сроки и способы сдачи нулевой отчетности

Нулевки подавайте в те же сроки и теми же способами, что предусмотрены для стандартных отчетов. Так как численность сотрудников упрощенцев, как правило, не превышает 100 человек, они могут сдавать некоторые отчеты как в электронном, так и в бумажном виде. Все правила мы собрали в таблице:

| Отчет | Куда сдавать | Срок сдачи | Форма сдачи |

|---|---|---|---|

| Декларация по УСН | В ИФНС по месту нахождения | Не позднее 31 марта следующего года | Бумажная или электронная — до 100 человек включительно |

Ответственность за непредставление

Сдавать нулевую отчетность обычно так же обязательно, как и обычную с показателями. Если не сдать отчет вовремя, налоговая имеет право приостановить все операции по вашим расчетным счетам.

Кроме того, за опоздание со сдачей или несдачу отчета ст. 119 НК РФ предусматривает штраф 1 000 рублей для ООО. Директора, главбуха и иное должностное лицо могут оштрафовать еще на 300-500 рублей или просто выписать предупреждение. Аналогичные штрафы за несдачу РСВ и 4-ФСС.

За несдачу СЗВ-М или СЗВ-СТАЖ — штраф 500 рублей за каждое лицо, которое должно быть указано в отчете.

Увидев нулевые показатели, проверяющие иногда запрашивают пояснения у организации. Достаточно ответить, что деятельность в отчетном периоде не велась, оборотов по счетам и кассе не было. Дополнительно можно указать причины.

Как сдать нулевую отчетность ООО на УСН в Экстерне

Экстерн — система электронной сдачи отчетности. Она помогает подавать документы в ФНС, ПФР, ФСС, Росстат, ФСРАР и РПН.

Экстерн позволяет сэкономить время на поиске актуальных бланков, заполнении отчетов в ручном режиме, поездках в органы и очередях. Все формы обновляются автоматически, а отчеты отправляются прямо из системы после подписания электронной подписью.

В личном кабинете есть персональный налоговый календарь со всеми сроками сдачи отчетов и уплаты налогов. Не пропускайте важные даты и подключите уведомления.

Кроме сдачи отчетов, в Экстерне доступны и другие функции:

- сверка расчетов с контрагентами;

- проверка контрагентов;

- неограниченное количество выписок из ЕГРЮЛ/ЕГРИП;

- справочно-правовая система;

- обучающие вебинары.

Зарегистрируйтесь в системе, чтобы бесплатно пользоваться сервисом в течение трех месяцев.

Нулевая отчётность в налоговую, ПФР и ФСС в 2017 году

Бывают периоды, когда бизнес на паузе, и вы не получаете доходы. Чаще всего в таких ситуациях сдают нулевую отчётность, но контролёры относятся к ней с подозрением. В статье мы расскажем, какие виды нулевых отчётов бывают и когда их нужно сдавать.

Нулевая декларация по УСН, если нет доходов и расходов

Нули в декларации легко объяснить отсутствием доходов.

Налоговая может засомневаться в правдивости сведений и проверить ваш счёт в банке. Если поступлений не было, вопросы отпадут. Если вы всё же получали деньги на счёт, скорее всего, вам направят требование о пояснениях. В такой ситуации важно объяснить налоговой, что это за деньги и почему вы не показали их в декларации. Например, в составе доходов не нужно учитывать пополнение счёта личными деньгами или возврат долга.

6-НДФЛ, если весь год не платили сотрудникам

Отчёт 6-НДФЛ нужно сдавать, если физлица получают от вас доходы — зарплату, дивиденды или беспроцентный заём. В годовой 6-НДФЛ входят и справки 2-НДФЛ, которые до 2021 года сдавали отдельно.

Если весь год не платили физикам, отчитываться не нужно, потому что в течение налогового периода вы не были налоговым агентом. 6-НДФЛ может быть нулевым.

Если человек получает от вас доход хотя бы раз за год, вы сдаёте 6-НДФЛ за тот квартал, в котором заплатили, и дальше до конца года.

Например, 15 апреля 2021 года ваше ООО выдало дивиденды учредителю. Вам предстоит сдать 6-НДФЛ за полугодие, 9 месяцев и год по итогам 2021 года.

Об отчётности по НДФЛ в статье «Как подготовить отчёт 6-НДФЛ».

РСВ и 4-ФСС, если нет сотрудников

Расчёт по страховым взносам в налоговую и 4-ФСС в фонд социального страхования сдают ИП с сотрудниками и все ООО.

Если у ИП в течение года нет работников, сдавать РСВ и 4-ФСС не нужно.

ООО отчитываются всегда. Если в организации нет сотрудников, сдайте нулевую отчётность, но это может привести к претензиям со стороны государства.

Дело в том, что ООО — это отдельная организация, в интересах которой действует директор. Зачастую в небольших фирмах работу директора выполняет сам учредитель. Он не платит себе зарплату и получает доходы в виде дивидендов. Но по трудовому законодательству директор — такой же сотрудник, как и все остальные, поэтому ему положена зарплата.

Особенно подозрительно контролёры относятся к фирмам, которые получают доходы, но сдают нулёвки по сотрудникам. Могут потребовать разъяснений, доначислить взносы и оштрафовать.

СЗВ-М без сотрудников

СЗВ-М — ежемесячный отчёт в пенсионный фонд, который содержит список всех ваших сотрудников.

Если вы ИП без сотрудников, сдавать СЗВ-М не нужно.

А в ООО есть хотя бы один сотрудник — директор, и его нужно показывать в СЗВ-М.

По поводу того, нужно ли сдавать СЗВ-М на директора-единственного учредителя, с которым не оформлен договор, нет единого мнения. Сам ПФР выпустил два письма с противоположными позициями. По письму от 6 мая 2016 года сдавать СЗВ-М нужно в любом случае, а уже в письме от 27 июля 2016 года ПФР говорит, что такой обязанности нет.

Мы рекомендуем трудоустроить директора хотя бы на неполную ставку и сдавать за него СЗВ-М и другие отчёты как за обычного сотрудника. Если с директором не оформлен трудовой договор, у контролирующих органов могут возникнуть вопросы. Читайте подробности об этом в статье.

Если вы всё-таки не хотите трудоустраивать учредителя, задайте в ваш ПФР вопрос, нужно ли показывать директора без трудового договора в СЗВ-М — у разных управлений могут быть разные мнения.

Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Такие разъяснения даёт ПФР на своём сайте.

СЗВ-ТД, когда нет сотрудников

СЗВ-ТД — отчёт в ПФР о кадровых событиях.

ИП без сотрудников не сдают СЗВ-ТД, показывать в отчёте самого индивидуального предпринимателя не надо. Нулевой формы отчёта не предусмотрено.

Если директор устроен в организации по трудовому договору, то СЗВ-ТД необходимо сдавать, как и на любого другого сотрудника. При приёме и увольнении — не позже чем на следующий рабочий день после издания приказа. Если происходили другие кадровые события, отчёт отправляют до 15 числа следующего месяца.

Если трудовой договор с учредителем не заключен, то сдавать СЗВ-ТД не нужно.

СЗВ-СТАЖ без сотрудников

СЗВ-СТАЖ — ежегодный отчёт в ПФР о стаже сотрудников.

Индивидуальные предприниматели, у которых нет сотрудников, отчёт не сдают. Нулевой формы СЗВ-СТАЖ не бывает.

Организациям необходимо сдавать отчёт, даже если с учредителем не заключён трудовой договор. Об этом говорится в Постановлении Правления ПФ РФ от 06.12.2018 № 507П. Если единственный директор-учредитель не получает зарплату, в поле Исчисление страхового стажа → Дополнительные сведения указывают «НЕОПЛ».

Нулевая бухотчётность ООО

Каждый год все ООО сдают бухгалтерскую отчётность, в которой отражают годовые итоги деятельности — деньги на счетах, имущество, долги, прибыль или убытки.

Бухотчётность не бывает нулевой, даже если вы не вели бизнес. В каждой организации есть уставный капитал, размер которого вы определяете при регистрации бизнеса и вносите на счёт в банке. Его нужно отразить в бухотчётности.

В Эльбе есть специальный тариф для ООО, которые сдают нулевую отчётность. О подробностях читайте на специальной странице.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Полномочия ПФР

Уплачивать страховые взносы на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и обязательное медицинское страхование с 2017 года нужно в ФНС России.

- прием и обработка расчетов, в т. ч. уточненных, по страховым взносам за периоды, истекшие до 01.01.2017;

- проведение камеральных и выездных проверок, в т. ч. повторных, за периоды, истекшие до 01.01.2017, а также вынесение решений о привлечении или отказе в привлечении по их результатам;

- принятие решений о возврате излишне уплаченных или излишне взысканных страховых взносов за периоды, истекшие до 01.01.2017;

- списание невозможных к взысканию сумм недоимки по страховым взносам, пеней и штрафов по основаниям, которые возникли до 01.01.2017;

- администрирование страховых взносов на страховую пенсию, которые уплачивают граждане, добровольно вступившие в правоотношения по обязательному пенсионному страхованию;

- администрирование добровольных страховых взносов на накопительную пенсию.

В соответствии с Федеральным законом от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» организации и предприниматели обязаны представлять в органы ПФР по месту регистрации сведения индивидуального (персонифицированного) учета в отношении физлиц, с которыми заключен (ст. 11 Закона № 27-ФЗ):

- трудовой договор;

- гражданско-правовой договор, вознаграждение по которому облагается страховыми взносами.

Как и раньше, страхователи должны представлять в ПФР ежемесячно форму СЗВ-М со сведениями о персональных данных застрахованных лиц по форме, утв. постановлением Правления ПФ РФ от 01.02.2016 № 83п. В ней указываются ФИО застрахованного, его СНИЛС и, если есть, ИНН (последнее - желательный, но не обязательный реквизит). Формат представления СЗВ-М утвержден постановлением Правления ПФ РФ от 07.12.2016 № 1077п.

С 2017 года поменялся срок предоставления СЗВ-М. Теперь он наступает не 10-го, а 15-го числа месяца, следующего за отчетным (п. 2.2 ст. 11 Закона № 27-ФЗ).

В таблице 1 приведены сроки представления СЗВ-М за отчетный период 2017 года:

Отчетный период 2017 года,

за который представляется

форма СЗВ-М

Срок представления СЗВ-М

за отчетный период 2017 года,

не позднее

17.04.2017 (15.04.2017 - выходной день)

17.07.2017 (15.07.2017 - выходной день)

16.10.2017 (15.10.2017 - выходной день)

В «1С:Предприятии» форма СЗВ-М и формат ее представления реализованы. О сроках поддержки см. в «Мониторинге изменений законодательства».

1С:ИТС

О составлении СЗВ-М в программах 1С см. в справочнике «Отчетность по страховым взносам» в разделе «Отчетность».

Второй отчет, представляемый в ПФР, - сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ). Указанный отчет представляется не позднее 1 марта года, следующего за отчетным годом (ст. 11 Закона № 27-ФЗ). Впервые отчет нужно сдать за 2017 год не позднее 01.03.2018.

Данные о стаже за 2016 год по-прежнему указываются в составе РСВ-1 за прошлый 2016 год при представлении ее в ПФР.

Форма сведений о стаже работников СЗВ-СТАЖ утверждена постановлением Правления ПФ РФ от 11.01.2017 № 3п.

Этим же документом утверждены и другие новые формы, необходимые для ведения индивидуального (персонифицированного) учета:

- «Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1)»‚

- «Данные о корректировке сведений, учтенных на индивидуальном лицевом счете застрахованного лица (СЗВ-КОРР)»;

- «Сведения о заработке (вознаграждении), доходе, сумме выплат и иных вознаграждений, начисленных и уплаченных страховых взносах, о периодах трудовой и иной деятельности, засчитываемых в страховой стаж застрахованного лица (СЗВ-ИСХ)».

Постановление ПФР также содержит порядок заполнения указанных форм и электронные форматы перечисленных сведений.

Отметим, что данные о стаже, которые раньше были в составе РСВ-1, не включаются в расчет, представляемый с 2017 года в налоговый орган. Но данные о стаже за 2016 год по-прежнему указываются в составе РСВ-1 за прошлый 2016 год при представлении ее в Пенсионный Фонд.

Кроме того, информацию, которая раньше сдавалась в ПФР ежеквартально, теперь нужно сдавать раз в год.

Пенсионный фонд РФ продолжает прием следующих видов отчетности:

- реестров застрахованных лиц по форме ДСВ-3 (утв. постановлением Правления ПФ РФ 09.06.2016 № 482п), за которых перечислены дополнительные страховые взносы на накопительную пенсию или уплачены взносы работодателя (не позднее 20 дней со дня окончания квартала);

- копии платежных документов от застрахованных лиц об уплаченных дополнительных страховых взносах на накопительную пенсию за истекший квартал (не позднее 20 дней со дня окончания квартала). Указанные документы предоставляют граждане - участники программы софинансирования пенсии.

Обращаем внимание, за несвоевременное представление сведений о застрахованных лицах, а также за непредставление, представление неполных и (или) недостоверных сведений к страхователям применяется штраф в размере 500 руб. за каждое лицо.

За несоблюдение порядка представления сведений в форме электронных документов налагается штраф в размере 1000 руб. (ст. 17 Закона № 27-ФЗ).

Также обновлены формы документов для персонифицированного учета, используемые для регистрации граждан в системе обязательного пенсионного страхования (постановление Правления ПФ РФ от 11.01.2017 № 2п):

- «Анкета застрахованного лица» (АДВ-1);

- «Страховое свидетельство государственного пенсионного страхования (АДИ-1)»;

- «Страховое свидетельство обязательного пенсионного страхования (АДИ-7)»;

- «Запрос об уточнении сведений» (АДИ-2)

- «Опись документов, передаваемых страхователем в ПФР (АДВ-6-1)»;

- «Сопроводительная ведомость (АДИ-5)»;

- «Сведения о трудовом стаже застрахованного лица за период до регистрации в системе ОПС (СЗВ-К)».

Документ действует с 17.02.2017. Прежние формы документов, утв. постановлением Правления ПФР от 01.06.2016 № 473п, упразднены.

В «1С:Предприятии» большинство новых форм документов индивидуального (персонифицированного) учета уже поддерживается, остальные реализуются с выходом очередных версий. Подробнее о сроках можно узнать в «Мониторинге изменений законодательства».

Новая инструкция для представления сведений персучета в органы ПФР

Ранее работодатели при подаче перечисленных сведений руководствовались Инструкцией, утв. приказом Минздравсоцразвития России от 14.12.2009 № 987н. С 19 февраля вместо нее действует Инструкция, утв. приказом Минтруда России от 21.12.2016 № 766н. Принятие новой инструкции обусловлено многочисленными поправками, внесенными в Закон № 27-ФЗ.

Основные отличия Инструкции № 766н от Инструкции № 987н состоят в следующем:

Когда физлицам не нужно выдавать копии сведений персучета

Работодатели по-прежнему должны выдавать сотрудникам данные персучета в день их увольнения или прекращения гражданско-правового договора. Это прямо предусмотрено пунктом 4 статьи 11 Закона № 27-ФЗ.

Ранее (до 01.01.2017) копию указанных сведений предоставлять физлицам требовалось в течение недели после сдачи персотчетности в орган фонда, а сведения персучета в части суммы удержанных и перечисленных дополнительных взносов на софинансирование накопительной пенсии - одновременно с расчетным листком при каждом перечислении заработной платы (п. 4 ст. 11 Закона № 27-ФЗ в прежней редакции, п. 33, 35 Инструкции № 987н).

С 01.01.2017 соответствующие положения исключены из Закона № 27-ФЗ, поэтому они не вошли и в новую Инструкцию № 766н.

Теперь сведения персонифицированного учета правомерно представить в отделение ПФР следующими способами:

- на бумажном носителе (лично или по почте);

- в форме электронного документа, в т. ч. с помощью Единого портала государственных и муниципальных услуг или сайта ПФР;

- через многофункциональный центр.

Это закреплено в пункте 29 Инструкции № 766н. Прежней Инструкцией № 987н предусматривалась возможность сдачи отчетности только на бумаге или в электронной форме (п. 57 Инструкции № 987н).

Сокращены сроки для исправления ошибок в сведениях персучета

В противном случае грозит штраф по статье 17 Закона № 27-ФЗ в размере 500 руб. за представление неполных и (или) недостоверных сведений.

Если работодатель самостоятельно выявит ошибки (до того, как это сделают проверяющие ПФР) и представит уточненные данные, санкций также удастся избежать (п. 39 Инструкции № 766н). В соответствии с прежней Инструкцией № 987н для исправления выявленных фондом расхождений работодателю предоставлялись две недели с момента получения уведомления об их устранении от проверяющих (п. 41 Инструкции № 987н).

Новыми правилами этот срок значительно сокращен.

Инструкция № 766н зарегистрирована 06.02.2017 в Минюсте России 06.02.2017 (№ 45549). Опубликована 08.02.2017 на официальном интернет-портале правовой информации.

Если вы работаете на упрощенной системе налогообложения, то должны сдавать отчетность, даже не имея сотрудников и оборотов по счетам. Почти весь стандартный набор отчетов и деклараций будут ждать налоговая, фонды и Росстат. Отличие лишь в том, что многие документы можно подать в виде нулевки. Расскажем, что включает нулевая отчетность ООО на УСН и как ее подготовить.

В каких случаях нужно сдавать нулевую отчетность

Нулевая отчетность — это перечень обязательных для сдачи бухгалтерских и налоговых отчетов, которые организации и предприниматели заполняют нулями и прочерками из-за отсутствия показателей.

ООО сдают нулевки, если не ведут деятельность: не покупают и не продают товары, работы и услуги, не имеют движений по расчетным счетам и кассе, а также не платят сотрудникам или вовсе их не имеют.

Если в течение отчетного периода организация закупила материалы для производства или один раз получила вознаграждение за консультационные услуги, ее отчетность уже не может быть нулевой. Так как появляется доход или расход, который должен быть отражен в отчетах и учтен при расчете налогов. ИФНС отслеживает движения по счетам «нулевых» компаний. Если инспекторы найдут денежные поступления, придется объяснять, по каким причинам они не отражены в отчетах.

От отчетности по сотрудникам полностью освободиться вовсе не получится, так как, по мнению контролирующих органов, в ООО должен быть хотя бы генеральный директор. Даже если должность директора занимает единственный учредитель, отчеты надо сдавать.

Из чего состоит нулевая отчетность ООО на УСН

Организации на упрощенной системе налогообложения от сдачи нулевой отчетности тоже не освобождены. Все упрощенцы могут не сдавать декларации по НДС и прибыли. Вместо этого они подают в налоговую декларацию по УСН, в которой сообщают о своих доходах и расходах.

Но декларация — не единственный отчет упрощенцев. Еще они должны сдавать бухгалтерскую и статистическую отчетность, а также отчеты по сотрудникам (даже отсутствующим). Вот минимальный перечень отчетов для неработающих упрощенцев:

- Декларация по УСН.

- Книга учета доходов и расходов (КУДиР) — по запросу налоговой.

- Бухгалтерский баланс и отчет о финансовых результатах по упрощенной форме.

- Расчет по страховым взносам.

- Форма 4-ФСС.

- СЗВ-М и СЗВ-стаж.

Статистическая отчетность, отмеченная для сдачи в сервисе Росстата.

Как заполнить нулевую отчетность ООО на УСН

ООО на упрощенной системе должны сдавать нулевую отчетность по налогам и сотрудникам, а также бухгалтерские и статистические отчеты. Нулевки не отличаются от стандартных форм, но в них можно пропускать отдельные разделы, вместо показателей писать нули и прочерки. В каких-то случаях нулевые формы допускается заменять информационными письмами.

Налоговая отчетность

В эту группу попадает декларация по УСН и КУДиР. Но если декларацию надо сдавать обязательно, то КУДиР организации представляют только по запросу налоговой.

Декларация по УСН

Состав нулевой декларации зависит от объекта налогообложения — «доходы» или «доходы — расходы». В обоих случаях заполняйте титульный лист. В декларации по УСН «доходы» оформите разделы 1.1 и 2.1.1, по УСН «доходы — расходы» — разделы 1.2 и 2.2.

В разделах достаточно указать ИНН и КПП организации и пронумеровать страницы. Все остальные строки оставьте пустыми. Если заполняете декларацию на бумаге, проставьте в пустых ячейках прочерки. Готовую нулевку нужно подписать и указать дату ее заполнения.

Если в течение года у вас не было движений по счетам и кассе, вместо декларации по УСН можно подать единую упрощенную декларацию — это право, а не обязанность.

КУДиР

КУДиР обязаны вести все упрощенцы. Если вы не работали и не совершали никаких финансовых операций в течение года, заполнять Книгу все равно нужно — внесите данные на титульный лист, а по разделам проставьте нули.

Нулевую КУДиР нужно распечатывать, нумеровать, прошивать и заверять в установленном порядке. Если налоговая запросит ее в рамках проверки, вы будете готовы предоставить отчет.

Бухгалтерская отчетность

Организации на УСН, тем более не осуществляющие деятельность в течение года, относятся к малому бизнесу и могут сдавать упрощенную бухгалтерскую отчетность. Она включает в себя только бухбаланс и отчет о финансовых результатах.

Бухгалтерская отчетность компании называется нулевой, но заполнить ее все-таки придется. И в балансе, и в отчете о финансовых результатах предусмотрена шапка с данными об организации и специальные строки для подписи.

Бухгалтерский баланс не может быть нулевым в принципе, так как в течение 4-х месяцев после регистрации ООО учредители должны внести уставный капитал. В пассиве баланса в разделе «Капитал и резервы» будет отражен уставный капитал, а в активе — внесенные учредителем деньги, основные средства, материалы и пр. Если же компания только зарегистрирована и капитал пока не внесен, в активе будет отражена дебиторская задолженность.

Отчетность по сотрудникам

Отсутствие деятельности не освобождает ООО от сдачи отчетов по сотрудникам. Даже если работников нет или они не получают зарплату, отчитаться нужно.

Расчет по страховым взносам

При отсутствии сотрудников или выплат за последние три месяца заполните нулевой РСВ. Он включает титульный лист, раздел 1 (без приложений), подраздел 3.1 и подраздел 3.2.

В разделе 1 укажите по строке 001 код «2» и заполните строки «в том числе за последние три месяца» нулями. В подразделе 3.1 укажите данные о гендиректоре организации и каждом физлице, которое не получало начислений, в поле 010 проставьте прочерк. Подраздел 3.2 полностью заполните прочерками.

Если заполняете РСВ на компьютере, прочерки ставить не нужно, просто оставьте поля пустыми.

С отчета за 2020 год сведения о среднесписочной численности тоже будут подаваться в составе расчета по страховым взносам.

Расчет 4-ФСС

По взносам на травматизм нужно ежеквартально отчитываться в ФСС. ООО без сотрудников подают нулевую форму, в которой заполняют только титульный лист и таблицы 1, 2 и 5. При отсутствии показателей достаточно проставить прочерки или оставить поля пустыми.

Директора-учредителя указывают в среднесписочной численности сотрудников, даже если не начисляли ему зарплату и не заключали трудовой договор.

Сведения о застрахованных лицах

Формы СЗВ-М и СЗВ-стаж нужно подавать в ПФР регулярно. Нулевых форм СЗВ не бывает, их надо сдавать хотя бы на гендиректора-учредителя, даже если с ним не заключен трудовой договор и он не получает зарплату. Директор все равно будет считаться застрахованным лицом по ОПС.

В СЗВ-М внесите сведения о директоре-учредителе. В СЗВ-стаж при отсутствии у директора зарплаты проставьте код «НЕОПЛ» и на забудьте подать дополнительно опись ОДВ-1.

Статистическая отчетность

Проверьте сервис Росстата, чтобы узнать, какие отчеты от вас ждет служба статистики. Если вам нечем заполнять статформу, изучите указания по ее заполнению — обычно там написано, что делать при отсутствии наблюдаемого события или показателя. Указания утверждают тем же приказом, что и сам бланк формы.

Раньше каждую статформу можно было либо сдать в «пустом» формате, либо заменить официальным информационным письмом. В 2020 году порядок заполнения многих форм пересмотрели, теперь заменить отчет письмом можно не всегда. Например, так поступили с формой № П-2.

Если в указаниях говорится, что форму надо сдавать только при наступлении определенного события, которого у вас не было, отчет можно не сдавать. Например, для формы № 3-Ф наблюдаемое событие — задержка зарплаты. Те, кто платил сотрудникам вовремя или не платил совсем, могут ее не подавать.

Сроки и способы сдачи нулевой отчетности

Нулевки подавайте в те же сроки и теми же способами, что предусмотрены для стандартных отчетов. Так как численность сотрудников упрощенцев, как правило, не превышает 100 человек, они могут сдавать некоторые отчеты как в электронном, так и в бумажном виде. Все правила мы собрали в таблице:

| Отчет | Куда сдавать | Срок сдачи | Форма сдачи |

|---|---|---|---|

| Декларация по УСН | В ИФНС по месту нахождения | Не позднее 31 марта следующего года | Бумажная или электронная — до 100 человек включительно |

Ответственность за непредставление

Сдавать нулевую отчетность обычно так же обязательно, как и обычную с показателями. Если не сдать отчет вовремя, налоговая имеет право приостановить все операции по вашим расчетным счетам.

Кроме того, за опоздание со сдачей или несдачу отчета ст. 119 НК РФ предусматривает штраф 1 000 рублей для ООО. Директора, главбуха и иное должностное лицо могут оштрафовать еще на 300-500 рублей или просто выписать предупреждение. Аналогичные штрафы за несдачу РСВ и 4-ФСС.

За несдачу СЗВ-М или СЗВ-СТАЖ — штраф 500 рублей за каждое лицо, которое должно быть указано в отчете.

Увидев нулевые показатели, проверяющие иногда запрашивают пояснения у организации. Достаточно ответить, что деятельность в отчетном периоде не велась, оборотов по счетам и кассе не было. Дополнительно можно указать причины.

Как сдать нулевую отчетность ООО на УСН в Экстерне

Экстерн — система электронной сдачи отчетности. Она помогает подавать документы в ФНС, ПФР, ФСС, Росстат, ФСРАР и РПН.

Экстерн позволяет сэкономить время на поиске актуальных бланков, заполнении отчетов в ручном режиме, поездках в органы и очередях. Все формы обновляются автоматически, а отчеты отправляются прямо из системы после подписания электронной подписью.

В личном кабинете есть персональный налоговый календарь со всеми сроками сдачи отчетов и уплаты налогов. Не пропускайте важные даты и подключите уведомления.

Кроме сдачи отчетов, в Экстерне доступны и другие функции:

- сверка расчетов с контрагентами;

- проверка контрагентов;

- неограниченное количество выписок из ЕГРЮЛ/ЕГРИП;

- справочно-правовая система;

- обучающие вебинары.

Зарегистрируйтесь в системе, чтобы бесплатно пользоваться сервисом в течение трех месяцев.

Нужно ли сдавать нулевой СЗВ-СТАЖ, если нет сотрудников, — нет, это не предусмотрено бланком отчета и действующим законодательством. Персонифицированные формы ПФР принимает только по конкретным гражданам. Если работает только директор, заполняйте данные на него.

Обязательные отчеты в ПФР

Форм, обязательных для сдачи в Пенсионный фонд РФ в 2021 году, несколько — СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД и др. Кроме обязательной отчетности, сотрудники ПФР вправе запрашивать иную информацию. Например, сведения о страховом стаже специалистов за прошедшие периоды. Бланки и сроки предоставления таких данных обычно отражаются в письменном запросе о предоставлении сведений. Основные отчеты являются персонифицированными, поэтому нулевая отчетность в ПФР в 2021 году действующим законодательством не предусмотрена. В любой организации всегда есть директор, который работает даже при отсутствии деятельности. Отчетность заполняется на него.

Остались вопросы? Эксперты КонсультантПлюс разобрали, как заполнять СЗВ-СТАЖ в 2021 году. Используйте эти инструкции бесплатно.

Позиция ПФР

Пенсионный фонд постоянно информирует работодателей об особенностях сдачи отчетов. Неоднократно выпускались разъяснения ПФР, нужно ли сдавать СЗВ-СТАЖ при нулевой отчетности, в последних из них высказана однозначная позиция о том, что отчитываться необходимо даже в том случае, если с директором — единственным учредителем не заключен трудовой договор, а других работников в организации нет. Существует особенность составления отчета в этой ситуации. На единственного учредителя-руководителя без трудового договора подается СЗВ-М каждый месяц.

Форму СЗВ-ТД оформлять на руководителя, с которым отсутствует трудовой договор, не требуется. Этот персонифицированный отчет сдают только в случае возникновения трудовых отношений в форме, установленной Трудовым кодексом РФ.

СЗВ-СТАЖ без работников: сдавать в ПФР или нет

СЗВ-СТАЖ сдают все организации с наемными работниками. По закону нулевым СЗВ-СТАЖ быть не может. Даже если в организации есть только генеральный директор, который является единственным учредителем, сдается нулевая отчетность по СЗВ-СТАЖ для организаций по упрощенной системе за 2021 год или по другим системам налогообложения. Годовая форма СЗВ-СТАЖ не предусматривает сдачу отчета с пустыми полями, необходимо указывать данные того, кто фактически работает. Если не заполнить табличную часть (будут отсутствовать записи о застрахованных лицах), то отчет не пройдет логический контроль ПФР и его не примут.

Еще один вопрос, который беспокоит руководство организаций, не ведущих хозяйственную деятельность, — нужно ли сдавать нулевую СЗВ-СТАЖ за 2020 год, если выплат не было, — да, и тут необходимо учесть особенность заполнения данных. Если в организации трудится единственный учредитель на должности генерального директора без трудового договора, он не получает зарплату. Что в этом случае ставить в графе 11 раздела 3 отчета СЗВ-СТАЖ? В случае отсутствия выплат страховых взносов за работника при оформлении им отпуска без сохранения заработной платы в этой графе ставят отметку «НЕОПЛ». Но если с генеральным директором не заключен трудовой договор, то и отпуск за свой счет ему не оформлен. Специалисты рекомендуют в такой ситуации тоже ставить отметку «НЕОПЛ» по страховым взносам. У специалистов Пенсионного фонда не возникнет вопросов в связи с отсутствием страховых взносов за стажевый период, указанный в отчете. Вот так выглядит отчет СЗВ-СТАЖ на единственного учредителя-руководителя:

Нулевая форма СЗВ-М в ПФР

Если в компании имеется хоть один работник, с которым заключен трудовой договор либо договор гражданско-правового характера, то сдавать СЗВ-М нужно. Причем должность этого работника не имеет значения. Данная оговорка напрямую касается директоров и управляющих компаний.

В отчетность включают сведения о застрахованных лицах, с которыми в отчетный период были заключены трудовые договоры или договоры ГПХ. Даже если в текущем месяце отсутствует обязанность исчислить и уплатить страховые взносы по таким сотрудникам, СЗВ-М сдать придется. Например, если работники отправились в длительный отпуск за свой счет, то за них отчитываются в Пенсионный фонд на общих основаниях.

Чтобы избежать санкций, подготовьте нулевую отчетность в Пенсионный фонд СЗВ-М. Это придется сделать и в следующих случаях:

- Деятельность ИП или компании приостановлена.

- Деятельность имеет сезонный характер и наступил мертвый сезон.

- В компании нет сотрудников, только директор.

- С единственным директором не заключен трудовой договор.

- Начисления в пользу сотрудников отсутствуют.

- Иные случаи, предусмотренные законодательством.

Ответственность за отсутствие нулевых отчетов в ПФР

За непредставление обязательных отчетов в Пенсионный фонд для российских организаций предусмотрены значительные штрафы. Так, за несвоевременно сданный СЗВ-СТАЖ компанию оштрафуют на 500 рублей за каждое застрахованное лицо, которое следует указать в данной форме. То есть если в компании 10 человек, за просрочку сдачи СЗВ-СТАЖ придется заплатить 5000 рублей.

Форма подается ежемесячно, поэтому при нарушении сроков несколько раз сумма штрафа возрастает. Многие компании, опасаясь штрафов, не рискуют и сдают нулевую отчетность. Чтобы разобраться в том, стоит ли отправлять нулевые отчеты, напомним условия их заполнения.

Читайте также: