Какие документы нужны для пфр при использовании материнского капитала для первоначального взноса

Опубликовано: 24.07.2024

Материнский капитал можно использовать в разных целях, одной из которых может стать улучшение условий жизни семьи с использованием ипотеки. При этом не обязательно ждать, пока ребенку исполнится 3 года. Можно ли использовать МСК как первоначальный взнос по ипотеке? Что для этого потребуется? Какие есть нюансы и что делать, если банк отказывает вам? Разбираемся вместе.

Что такое материнский капитал

Материнский капитал (семейный) – выплата, которая положена семьям, в которых растет как минимум двое детей, младший из которых (второй, третий или последующий) был рожден или усыновлен не ранее 2007 года. Воспользоваться МСК можно только однажды.

В 2020 году программу расширили – теперь получить сертификат вправе семьи, в которых первенец появился с января 2020 года. Факт его рождения дает родителям возможность претендовать на сертификат на 466 617 рублей. Если же в семье появится второй малыш, то сумма материнского капитала станет больше на 150 000 рублей. Таким образом, семьи с двумя детьми смогут получить всего 616 617 рублей. Программа будет действовать до конца 2026 года.

Отец ребенка также вправе воспользоваться поддержкой государства, если он единственный родитель или усыновитель, а также если мать умерла или лишилась родительских прав.

Чтобы получить сертификат на материнский капитал, нужно соблюдать основные требования:

- российское гражданство РФ у матери и ребенка, рождение которого определило право на МСК;

- претенденты на сертификат не должны быть опекунами ребенка;

- материнский капитал нельзя обналичить, он используется для безналичного расчета. Стоит помнить, что любые схемы вывода средств являются незаконными;

- сумма выплаты индексируется, однако заменять бланк при этом не требуется.

Сертификат перестает действовать, если его владелец умирает. Государственную поддержку не смогут получить родители, лишенные родительских прав или совершившие преступление против ребенка, с появлением которого возникло право на МСК. Если решение об усыновлении было отменено, семья также не получит средства материнского капитала.

Два варианта применения маткапитала как первоначального взноса

При этом заемщикам следует знать о существующих нюансах. Основной из них – нужно быть готовым к тому, что одних только средств МСК для первоначального взноса по ипотеке окажется недостаточно. Вероятнее всего, придется вносить личные сбережения. Кроме того, некоторые банки могут не согласиться принять маткапитал.

Конечно, существует большое количество организаций, принимающих сертификаты МСК в качестве взноса, однако средства используются ими следующим образом:

- Способ подходит только в том случае, если ребенку уже исполнилось три года. Суть его заключается в следующем: после совершения сделки деньги зачисляются напрямую продавцу. Это позволяет заемщику взять кредит на меньшую сумму и сэкономить на уплате процентов. Однако продавец при таком раскладе явно будет не в восторге – ему придется ждать, пока Пенсионный фонд переведет недостающую сумму. Это занимает около 2−3 месяцев, однако в 2020 году власти обещали сократить этот срок до 15 дней. Сложность заключается в том, что немногие участники вторичного рынка согласятся на такие условия. То же относится и к застройщикам – мало кто из них готов принять на себя столь большие риски: ПФР может отказать в выплате, посчитав объект недвижимости неподходящим.

- Вторым способом можно воспользоваться, не дожидаясь, пока ребенку исполнится три года. В таком случае кредит увеличивается на сумму материнского капитала. Это позволяет финансовой организации получить дополнительные проценты. Деньги, перечисленные Пенсионным фондом, идут на частично досрочное погашение кредита, а график ежемесячных платежей пересчитывается.

Документы для банка

Перечень документов, необходимых для получения материнского капитала, может различаться в зависимости от условий кредитора. Поэтому лучше уточнять информацию в той финансовой организации, которая предоставляет вам ипотечный кредит.

Обычно, если заемщик планирует использовать МСК в качестве первоначального взноса по ипотеке, требуется предоставить следующие документы:

- Заявление на получение ипотеки. Если второй супруг является созаемщиком, он также заполняет бланк.

- Паспорта заемщика и созаемщика.

- СНИЛС или любой документ, удостоверяющий личность заемщика.

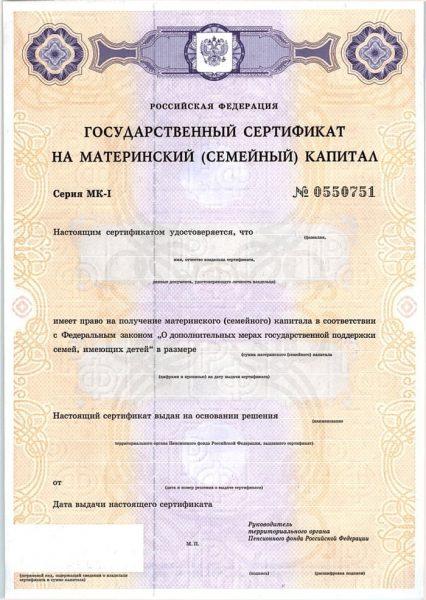

- Сертификат на мат капитал. Получить его можно после рождения ребенка в местном отделении пенсионного фонда РФ.

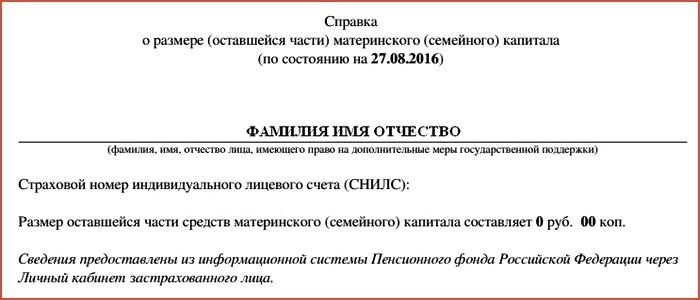

- Справка из ПФ РФ о текущем остатке средств МСК. Она необходима в том случае, если часть материнского капитала была потрачена на другие цели. Выписка действует в течение 30 дней с момента получения. Взять ее можно в Пенсионном фонде либо заказать в электронном виде через личный кабинет на сайте ПФР. Войти в ЛК можно, используя учетную запись портала государственных услуг.

- Справка 2-НДФЛ или по форме банка, подтверждающая трудоустройство и уровень дохода заемщика.

- Документы на залоговое имущество (в случае, если в залог передается другой объект недвижимости).

Когда подана предварительная заявка на ипотеку, банк принимает решение о максимально возможной сумме кредита. Также кредитор проинформирует вас относительно МСК – можно ли будет использовать в качестве взноса всю сумму или только ее часть.

В каких банках действуют ипотечные программы под МСК

Многие финансовые компании в текущем году предлагают заемщикам взять ипотеку, используя материнский капитал для начального взноса. Где можно встретить такие предложения? Как правило, в крупных российских банках:

- Сбербанк;

- ВТБ;

- Газпромбанк;

- Райффайзенбанк;

- Россельхозбанк;

- Банк Открытие.

Условия ипотеки кредитования могут различаться в зависимости от финансовой организации. Узнать их, а также рассчитать максимально возможную сумму кредита заемщик может на официальном сайте при помощи специального ипотечного калькулятора. Там же можно ознакомиться с требованиями к клиенту.

Что делать, если банк отказывает

В большинстве случаев отказы связаны с позицией застройщиков. Дело в том, что те компании, которые завершают начатые проекты по старой схеме, без эскроу-счетов, не хотят ждать поступления на счет денег по заключенным договорам долевого участия (ДДУ). Такое ожидание может затянуться на два-три месяца, что приводит к сложностям с финансовой отчетностью и возникновению кассовых разрывов. В итоге массовое заключение договоров, по которым деньги будут приходить с запозданием на пару месяцев, вполне может сорвать сроки строительства.

Однако с 1 июля прошлого года была введена система проектного финансирования с использованием эскроу-счетов. Данная схема предполагает, что средства покупателя (дольщика) вносятся на специальный счет, где находятся до завершения строительства. Когда объект будет введен в эксплуатацию, застройщик сможет получить деньги. Строительные компании, в свою очередь, открывают в банке кредитную линию и возводят здания на заемные средства. При таком положении вещей деятельность застройщиков практически не зависит от взноса дольщиков. Поэтому компании, перешедшие на эскроу-счета, не станут отказываться от средств маткапитала.

Вполне возможно, что когда все застройщики перейдут на систему проектного финансирования, покупателям станет проще использовать МСК для внесения первого взноса по ипотеке. Ведь в таком случае строительным компаниям не нужно будет стремиться к получению денег сразу же после заключения ДДУ. Если застройщикам сроки зачисления средств будут не так важны, то и банки станут принимать материнский капитал в качестве первоначального взноса. Тогда семьи с детьми действительно смогут выбрать, каким образом им улучшить свои жилищные условия.

Пока же у граждан небольшой выбор: внести деньги для того, чтобы погасить действующий кредит или найти застройщика либо продавца, которые согласятся подождать, пока Пенсионный фонд переведет средства МСК.

Заключение

Многие финансовые организации предлагают программы ипотеки, по которым допускается использовать материнский капитал в качестве первоначального взноса. Однако фактически взять жилищный кредит, используя только средства господдержки, сложно.

Семьи с детьми для увеличения жилплощади используют материнский капитал как первоначальный взнос по ипотеке. Программа поддержки регулярно продлевается, последний раз срок действия был установлен по 31.12.2021. Разберемся в процедуре оформления, нюансах сделки.

Кому полагается материнский капитал

Федеральный закон №256 от 29 декабря 2006 г. в статье 3 определяет лиц, у которых есть право на материнский капитал. Семьи, члены которых имеют российское гражданство, получают сертификат, если с 1.01.2007 у них появился 2-ой или последующий ребенок. В законе подробно описаны ситуации для семей, у которых:

- имеется родитель с гражданством иностранного государства;

- умерла мать;

- ребенок усыновлен;

- есть право на дополнительную поддержку от государства.

Как разрешено тратить материнский капитал

За счет выделенных средств можно:

- улучшить условия проживания;

- оплатить образование;

- адаптировать ребенка-инвалида в обществе;

- увеличить пенсионные накопления матери.

- использовать материнский капитал на первоначальный взнос по ипотеке сразу после появления второго ребенка в семье.

Размер материнского капитала и первого взноса

Выплата многократно индексировалась, с 2007 по 2017 год она выросла с 250 тысяч рублей до 453тыс. В 2018-2019 гг. увеличение не предусмотрено. Деньги можно использовать полностью или частично в счет уплаты первоначального взноса. Если суммы поддержки не хватает на первый платеж, разницу можно покрыть за счет собственных средств.

Большинство ипотечных программ под материнский капитал предусматривают размер первоначального взноса 15%. В Сбербанке это единственное условие, допустимо полностью финансировать сумму деньгами поддержки. ВТБ (бывший ВТБ 24) требует участие собственных средств заемщика в первоначальном взносе, при этом доля господдержки не должна превышать 15%.

Как подается заявка на ипотеку и проходит сделка

Опишем пошагово, как оформить сделку. Вы можете воспользоваться инструкцией, если часть документов уже оформлена, переходите к следующему этапу.

- С появлением 2-ого, 3-его или последующего ребенка обратитесь в ПФР за сертификатом на материнский капитал. Предъявите документы:

- паспорт;

- свидетельства о рождении всех детей семьи с отметками о гражданстве;

- при обращении доверенного лица – его паспорт, доверенность;

- в случаях смерти матери, лишения родительских прав, преступных действий родителей необходимо документальное подтверждение.

- Выберите банк. Срок перечисления денег пенсионным фондом на ипотеку составляет более месяца. Некоторые кредитные учреждения не готовы работать на таких условиях. Сбербанк, ВТБ и другие крупные кредиторы предлагают ипотечные продукты под материнский капитал, но условия различаются. Взвесьте несколько предложений.

Подробно об ипотеке и материнском капитале, а также об особенностях подачи заявки на ипотеку, читайте в другой статье

Вы можете одновременно подать заявки в разные банки. От вас потребуются документы, подтверждающие личность, доход, состав семьи. Читайте подробнее о требованиях к документам на ипотеку онлайн Заемщиком может выступать держатель сертификата или супруг/супруга. Вы можете привлекать созаемщиков.

- Банк согласует вам сумму с учетом доходов и рисков, либо откажет в кредитовании. При положительном решении уточните срок действия одобрения. В большинстве случаев он составляет 90 дней. ВТБ дает клиентам 4 месяца.

- Получите согласие от пенсионного фонда.

- Подайте в банк: документы на объект недвижимости; уведомление из ПФР об оставшихся средствах материнского капитала.

- Дождитесь одобрения.

- Подпишите кредитный договор.

- Заключите договор на приобретение квартиры, подробнее о договоре купли-продажи с ипотекой — в другой статье.

- Зарегистрируйте сделку в регпалате, подав документы через МФЦ. Госпошлина для физических лиц — 2000 рублей.

- Предъявите в банк документы, необходимые для перечисления ипотечных средств:

- договор на приобретаемое помещение;

- согласие Пенсионного фонда на перечисление средств;

- другие документы в соответствии с кредитным договором, например, страховой полис.

11. Обратитесь к нотариусу для оформления обязательства выделить доли всем членам семьи после снятия обременения. Стоимость услуги существенно различается в зависимости от региона. Будьте готовы оплатить несколько тысяч рублей.

12. Подайте в ПФР заявку на перечисление денег. С вас потребуются:

- копия зарегистрированного договора на квартиру;

- копия кредитного договора;

- СНИЛС;

- нотариальное обязательство выделить доли.

Сколько времени занимает оформление сделки с материнским капиталом

Сделка с использованием средств господдержки требует больше времени, чем покупка за наличный расчет или обычная ипотека. Приведем максимальные сроки, установленные законодательством:

- ПФР рассматривает заявление на распоряжение деньгами в течение месяца, результатом является решение удовлетворить или отказать (ФЗ 256 от 29.12.06, ст. 8, п. 1);

- при положительном решении средства перечисляются в течение 10 рабочих дней (Постановление Правительства РФ №862 от 12.12.07, п. 17);

- федеральный бюджет переводит деньги в ПФР раз в квартал (Постановление Правительства РФ №457 от 20.07.07, Правила п. 2).

Можно ли сэкономить время и деньги

Общаться с ПФР комфортно через портал госуслуг с любого компьютера, подключенного к интернету. Если вы еще не подтвердили личность для полного доступа к ресурсу, целесообразно дойти до ближайшего МФЦ с паспортом. Достаточно одного посещения, это бесплатно.

Иногда заемщики узнают, что расценки на услуги нотариуса в соседнем регионе в разы ниже. Не спешите ехать! Поинтересуйтесь в банке, ПФР о приемлемости заверения документов в другом регионе. Будьте готовы также к тому, что не каждый нотариус в чужом городе примет вас: профессиональная этика.

Заключение

Использование материнского капитала как первоначального взноса по ипотеке связано с многочисленными бюрократическими процедурами, а также затратами личных средств, требует более полутора месяцев времени. Электронные очереди, удаленный сервис портала госуслуг существенно облегчают процедуру. Упрощение оформления до одного посещения маловероятно в ближайшем будущем. Параллельно с адресной поддержкой семей с детьми государство решает важные задачи, например:

- препятствует незаконному обналичиванию средств;

- планирует бюджет.

Миллионы не лежат готовыми к выдаче всем обратившимся. Федеральный бюджет перечисляет их ПФР, тот в свою очередь – кредитной организации. Каждый участник процесса проверяет законность операции.

Суммы, которую выделяет государственный бюджет в качестве материнского капитала (МК), недостаточно для покупки полноценного жилого помещения. Поэтому молодые семьи принимают решение взять в ипотеку квадратные метры и компенсировать часть затрат выданным сертификатом. Как правило, возмещение происходит тогда, когда кредит уже оформлен, а жилье считается собственностью маленького семейства. В связи с этим возникает вопрос: какие нужны документы на погашение ипотеки материнским капиталом в Пенсионный фонд. Подчеркнем еще раз: речь идет о частичной компенсации уже актуального ипотечного займа.

Список документов в Пенсионный фонд для погашения ипотеки маткапиталом

Важно! По закону, заявление можно подать заранее, а документы или их часть донести в течение 5-ти рабочих дней. Не успели – распоряжение аннулируется, о чем выдается соответствующее уведомление (Приказ Минтруда №862н, Порядок предоставления… п.6 (скачать)).

Теперь рассмотрим, какие еще документы нужны в Пенсионный фонд для погашения ипотеки маткапиталом. К справке из кредитной организации и заявлению следует приложить:

- документ, удостоверяющий личность и место проживания;

- свидетельства о рождении всех детей (в случае их усыновления – соответствующие решения судебных органов);

- карточку пенсионного страхования СНИЛС;

- копию кредитного договора;

- сертификат, дающий право на МК;

- свидетельство о браке (если кредит оформлен на мужа);

- обязательство выделить доли супругу и детям после выплаты ипотеки — заверяется у нотариуса(256-ФЗ, ст. 10, п. 1.1., пп. 4 (скачать)).

Обратите внимание! С 2015 года предъявлять сам сертификат не требуется в обязательном порядке, но необходимо указать его серию, номер, дату и место выдачи в заявлении.

Если родители не подают заявление лично, а обращаются в ПФ через представителя, необходимы документы, удостоверяющие личность этого человека и его полномочия. Если в пакет официальных бумаг включаются копии, они нотариально заверяются.

Сдав документы в Пенсионный для погашения ипотеки материнским капиталом, обязательно заберите расписку с указанием даты приема! Письменное решение фонда вы должны получить на руки в течение 1-го месяца после этой даты (Постановление Правительства Российской Федерации от 12 декабря 2007 г. N 862, п. 17 Правил (скачать)).

В случае согласия фонда с вашими претензиями кредитующая организация получит деньги примерно через 60 дней. Один месяц уйдет на рассмотрение бумаг, второй – на перечисление средств.

Для тех, кто не успел оформить сертификат

Вы задумались об ипотеке или уже успели подписать договор, но сертификат от государства не получили. Первым делом придется подать в ПФ заявку на его выдачу. Справки и бумаги из банка здесь не нужны.

Если вы решили погасить ипотеку материнским капиталом, документы в Пенсионный фонд при отсутствии сертификата будут следующими:

- документальное подтверждение гражданства малыша;

- паспорт родителя;

- карточка СНИЛС;

- свидетельства о рождении детей (всех);

Внимание! Если вы не занимались оформлением гражданства для своего ребенка, наступило время решить этот вопрос. Для получения сертификата понадобится справка о гражданстве из местного отделения Федеральной миграционной службы.

Тем, кто еще не получал маткапитал, напоминаем:

- сроки получения сертификата не ограничены, его можно затребовать в любой момент; с наличием/отсутствием ипотечного кредита он никак не связан;

- сертификат оформляется на маму (на отца, если он — единственный родитель);

- МК выдается только один раз даже если в семействе 3 или более детей.

Если сертификат уже на руках

Первым делом придется посетить офис банка. Здесь следует подать прошение о том, что вы хотите частично заплатить долг с помощью МК, и взять выписку размере вашей задолженности по кредитному обязательству (проценты также включаются в общую сумму, а вот пеня и штрафы за просрочку — нет).

Важно! Справка об остатке долга по ипотеке в Пенсионный фонд должна быть датирована тем месяцем, в котором вы планируете подавать документы. Если получить выписку в октябре, а принести ее в ПФ в ноябре, она не будет считаться актуальной.

Заказать этот важный документ в финансово-кредитном учреждении лучше при личном посещении в письменной форме. Некоторые банки согласны выдать ее по устному запросу или при заполнении соответствующей заявки на сайте. Забрать выписку можно при предъявлении паспорта.

Собирая документы в пенсионный для погашения ипотеки (маткапиталом), обратите внимание, что справку не выдадут мгновенно. В Сбербанке срок ее оформления до 10 дней, в ВТБ – 28 дней. За срочное оформление может взиматься комиссия.

Как оплатить маткапиталом первый взнос

Не все банки готовы принимать МК в качестве первоначального взноса. Поэтому, оговаривать подобный сценарий с кредитующей организацией нужно заранее. В пакет документов для банка обязательно нужна справка из Пенсионного Фонда для ипотеки, которая показывает остаток суммы капитала (порядок получения изложен в Приказе от 21 декабря 2017 г. N 862н (скачать)). В любом случае капитал на второго ребенка нельзя перевести кредитному учреждению ДО заключения кредитного договора, уменьшив таким образом сумму кредита. Пенсионный Фонд выплачивает деньги в рамках действующей ипотеки.

Внимание! Иногда молодые семьи ошибочно полагают, что деньги по сертификату уменьшают сумму кредита, и проценты на эту часть вовсе не начисляются. Однако в реальности между подписанием договора и поступлении денег проходит не меньше двух месяцев.

Как именно происходит списание средств

Наличных денег от ПФ заявитель не получает. Весь процесс происходит на бумаге. После одобрения заявки и необходимого комплекса проверок Фонд перечисляет деньги банку, и тот автоматически корректирует сумму кредита. Ежемесячный платеж становится меньше.

Что делать, если в ПФ ответили отказом

В территориальном отделении Пенсионного фонда вправе отказать в компенсации, если заявитель:

- совершил преступление и был за него осужден;

- был лишен родительских прав (или ограничен в правах как опекун);

- допустил ошибки в оформлении бумаг, неправильно заполнил заявление, предоставил устаревшие справки, недостоверные данные.

Какие нюансы могут возникнуть при использовании МК для погашения кредита

С 2007 года условия выдачи и использования маткапитала несколько раз менялись. Иногда можно встретить противоречивую информацию о том, какие документы нужны для Пенсионного фонда для погашения ипотеки материнским капиталом. Бывают некомпетентны сотрудники на местах. Иногда путаницу вносят сами банки, которые руководствуются не только законом, но и внутренними нормативными документами.

Также бывают нестандартные ситуации, решение которых требует компетентной помощи юридической службы. Это смена гражданства, смерть одного из членов семьи, переезд в другую страну или из другой страны.

Советуем обратить внимание:

- Распространены случаи, когда банки требуют, чтобы ребенку исполнилось 3 года и отказываются «гасить» займ раньше этого времени. Действительно, в законе сказано, что распоряжаться капиталом можно по истечении трехлетнего срока со дня рождения (усыновления) малыша (256-ФЗ, ст. 7, п. 2 (скачать)) Однако в пункте 6.1 статьи 7 256-ФЗ (скачать) прямо сказано, что это ограничение не действует для ипотечного кредитования.

- Средствами из бюджета, которые выделяются матери, можно выплачивать кредит, оформленный на мужа. Это возможно даже в том случае, если мужчина не является отцом одного или всех детей, но при этом состоит с женщиной в законном браке.

- Согласно Постановления Правительства №862, пункт 12 (скачать), должник по кредиту должен выделить доли в новом жилье супругу и всем детям.

- Маткапитал нельзя использовать для компенсации пени и штрафов!

Подведем итоги

Стандартный пакет ипотечных документов в Пенсионный фонд для использования материнского капитала включает удостоверения (паспорта), которые могут подтвердить личность заявителя, сам сертификат, а также справку из банка о реальной задолженности. При этом время ограничено. Собирая пакет бумаг, не стоит делать длинные паузы, так как некоторые документы из перечня могут устареть.

После оформления кредита желательно собирать документы как можно быстрее. В лучшем случае на получение согласия от ПФ и перечисление денег уйдет 2 месяца. Все это время вы обязаны погашать займ и проценты из личного кармана.

Автор: Ксения Евгеньевна. Юрист. Юридический консалтинг, опыт работы в налоговой инспекции. Дата: 8 июля 2017. Время чтения 6 мин.

Чтобы использовать субсидию как первый взнос по ипотеке, нужно взять в отделении Пенсионного фонда справку о размере оставшихся средств, оформить заем, с кредитными документами и сертификатом на маткапитал обратиться в отделение Пенсионного фонда для перечисления средств банку.

- оформить сертификат на материнский капитал;

- получение в Пенсионном фонде справки об остатке средств;

- оформление ипотеки;

- обращение в Пенсионный фонд с заявлением о распоряжении средствами семейного капитала.

Получение сертификата на маткапитал

Пакет документов, необходимых для получения свидетельства, предоставляется в территориальный орган Пенсионного фонда России (далее УПФР) по месту жительства (пребывания) или фактического проживания либо в МФЦ (многофункциональный центр). Внести данные по документам и написать заявление можно в личном кабинете на сайте Госуслуг. Необходимые документы:

- свидетельство о рождении на каждого ребенка (или свидетельство об усыновлении);

- документ, подтверждающий гражданство РФ у ребенка (свидетельство о регистрации по месту жительства (Форма 8));

- паспорт матери (или отца, если он имеет право на получение субсидии);

- у официального представителя должны быть паспорт гражданина РФ и нотариально заверенная доверенность, подтверждающая полномочия.

Фото 1. Свидетельство о регистрации по месту жительства (образец)

Рассмотрение длится один месяц с момента подачи. Затем по почте придет уведомление о готовности сертификата, и его можно будет забрать.

Индексация материнского капитала прекращена до 2020 года. Если ее возобновят, то сумма субсидии будет изменяться автоматически, менять бланк не нужно.

Фото 2. Бланк сертификата на материнский капитал

О субсидии

Материнский капитал – это пособие, которое невозможно получить «живыми» деньгами. Все расчеты проводятся только в безналичной форме.

Любые схемы обналичивания маткапитала являются мошенничеством и попадают под статью 159.2 УК РФ, согласно которой осужденному грозит штраф от 120 тысяч рублей или в размере заработка этого человека за один год. Либо 360 часов обязательных работ, либо 1 год исправительных работ, либо условный срок до 2 лет, либо арест на 4 месяца.

Легально из маткапитала разрешалось получить только 20 и 25 тысяч рублей наличными. Если такая выплата производилась, оставшиеся средства использовать как первоначальный взнос уже нельзя. Поэтому пред подачей документов в банк нужно взять в УПФР справку о том, что деньги из маткапитала не выдавались.

Фото 3. Образец справки о размере (оставшейся части) материнского (семейного) капитала

В 2017 году выплаты наличным средствами из материнского (семейного) капитала не производятся.

Выбор банка

С материнским капиталом работает большинство банков, но в качестве первоначального взноса субсидию принимают не все. Благодаря тому, что крупные кредитные организации выдают ипотеку под маткапитал, у семей не будет проблем с поиском кредитора.

Таблица 1. Краткая сравнительная информация кредитным организациям

Если банк, в котором получает заработную плату один из заемщиков, принимает маткапитал в качестве первоначального взноса, то за получением ипотеки лучше сначала обратиться туда. Человек в этом случае является зарплатным клиентом и может рассчитывать на льготные условия кредитования.

Сбор документов

Итак, банк выбран. Теперь нужно приготовить необходимые бумаги. Подавать заявку на кредит можно:

- Если объект недвижимости не выбран, а сумма займа планируется ориентировочно (или максимально возможная с учетом доходов семьи).

- Если недвижимость выбрана, и сумма займа является стоимостью конкретного жилья.

При покупке квартиры в новостройке удачным будет вариант ипотеки в банке-партнере компании-застройщика. Такие «тандемы» часто предлагают скидки на жилье, выгодные условия по кредиту. Вероятность положительного решения по кредиту выше, чем в другом банке.

На этом этапе в кредитную организацию подается пакет бумаг, подтверждающий способность семьи платить по счетам. Одним из заемщиков обязательно должен быть владелец сертификата на материнский капитал. Конкретный банк может потребовать дополнительные сведения, но чаще всего список следующий (на каждого из заемщиков):

- Анкета заемщика.

- Паспорт гражданина РФ.

- Справка 2-НДФЛ (либо справка по форме банка).

- Копия трудовой книжки с указанием, что заемщик работает в настоящее время.

- Сертификат на мат капитал.

- Справка из УПФР о сумме не использованных средств из субсидии.

- Если созаемщики приходятся друг другу мужем и женой, нужно свидетельство о браке.

- СНИЛС (в страховом свидетельстве государственного пенсионного страхования).

- Договор участия в долевом строительстве (если квартира приобретается в строящемся жилье).

- Договор купли-продажи (плюс документы на недвижимость, предоставляемые продавцом).

Если официальный доход небольшой, нужно постараться найти поручителя. Это не только увеличит шанс на положительное решение, но и уменьшит процентную ставку (в Сбербанке до 0.5-1 %).

Еще немного полезной информации есть в видео:

В УФМС за маткапиталом

После заключения договора на ипотеку можно обращаться в УПФР для перевода средств для уплаты первого взноса по ипотеке. Необходимые документы:

- О заявителе: паспорт, пенсионное страховое свидетельство (СНИЛС).

- Из кредитной организации: справка о количестве средств, уплаченных в счет долга; реквизиты счета для перечисления субсидии; договор об ипотеке; копия кредитного договора.

- Заявление о распоряжении средствами маткапитала.

- Сертификат на семейный капитал.

При подаче заявки через Единый портал госуслуг (в личном кабинете) регистрация происходит автоматически. В течение одного рабочего дня сотрудник УПФР направляет соответствующее уведомление владельцу сертификата. Теперь у последнего есть пять дней на предоставление в УПФР оригиналов всех документов (лично). Если этого не сделать, заявка аннулируется.

Одно из условий использования материнского капитала – выделение доли каждому из детей. Поэтому при подаче заявления на распоряжение средствами нужно иметь на руках нотариально заверенное обязательство об оформлении недвижимости в собственность детей и родителей (не позднее 6 месяцев после получения кадастрового паспорта).

Купленное в ипотеку жилье находится в залоге у банка до тех пор, пока идет погашение займа. Такую недвижимость нельзя продать, подарить и т.д. Но ипотечный кредит – один из лучших вариантов применения средств.

Сохраните и поделитесь информацией в соцсетях:

Автор: Ксения Евгеньевна . Образование высшее юридическое: Северо-западный филиал Российской академии правосудия (Санкт-Петербург) Опыт работы с 2010 года. Договорное право, консультирование по налогообложению и бухгалтерскому учету, представление интересов в гос.органах, банках, у нотариусов.

8 июля 2017 .

С 2015 года материнский (семейный) капитал (МСК) можно использовать для внесения первоначального взноса по ипотеке (Откроется в новой вкладке.">ст.1, ФЗ-131 от 23.05.2015). До этого момента МСК можно было расходовать только на погашение долга и процентов по кредиту. Казалось бы, у семей с детьми появилось больше возможностей, и можно теперь брать ипотеку даже не имея собственных денег для начальных вложений. Но… нет! Наши мудрые законодатели опять продумали закон только наполовину.

В чем здесь проблема? В том, что использование средств материнского капитала в качестве первоначального взноса по ипотеке возможно только теоретически. А практически эта схема буксует. Почему?

Потому что Покупатель квартиры (заемщик) не получает сумму МСК на руки или на свою карту, чтобы затем перевести ее на счет в банк как первый взнос, или сразу – Продавцу квартиры. Заемщик денег МСК вообще не видит.

Маткапиталом распоряжается Пенсионный фонд России (ПФР), и там действуют по строгому регламенту. В ПФР считают, что заемщик сначала должен получить в банке жилищный кредит и купить квартиру, потом представить доказательства этого в ПФР, и только тогда ПФР переведет деньги банку «в качестве первоначального взноса по ипотеке».

Если человек дружит с логикой, то он понимает, что в этой схеме что-то недодумано нашими законодателями. И в банках это тоже понимают. И вынуждены придумывать обходные пути, чтобы реализовать эту прописанную в законе возможность.

Кроме того, для банков сам факт наличия сертификата на маткапитал у заемщика вовсе не считается признаком его платежеспособности. Поэтому банки не очень рады такому варианту.

Но ведь банки предлагают ипотечные программы, где материнский капитал может быть использован как первоначальный взнос? Предлагают! И как же это у них происходит? Здесь бывает два варианта. Расскажем все по порядку.

Как внести первоначальный взнос материнским капиталом?

Прежде всего, владельцам сертификата на материнский капитал, которые решили использовать его именно таким способом (для внесения первого взноса по ипотеке), нужно быть готовыми к следующему:

- Средств одного лишь маткапитала может быть недостаточно для первого взноса. Скорее всего, дополнительно потребуются собственные сбережения;

- Не каждый банк согласится принять маткапитал даже как часть первого взноса по ипотечному кредиту;

- Ипотека с материнским капиталом в качестве первоначального взноса обойдётся заемщику несколько дороже.

И самое интересное – в тех банках, где есть такие ипотечные программы (с маткапиталом в виде первоначального взноса), на самом деле его НЕ используют в прямом смысле как первый взнос. Как же так? Сейчас объясним.

Банки тут действуют двумя путями:

- Перекладывают ожидание поступления денег из ПФР на Продавца квартиры; или

- Замещают своими деньгами сумму МСК, которую потом им компенсирует ПФР.

А теперь подробнее – как все это происходит.

. Онлайн-заказ Выписки из ЕГРН и другие СЕРВИСЫ для покупки квартиры – ЗДЕСЬ.

В первом случае заемщик вынужден искать такого Продавца квартиры, который согласится принять часть денег за свою недвижимость сразу, а часть – потом, когда Пенсионный фонд одобрит эту сделку и переведет средства МСК на указанный Продавцом счет.

Пример-1:

Некий Гоша с семьей нашел-таки себе подходящую квартиру за 3 000 000 руб., и сообщил Продавцу, что ему все нравится, цена устраивает, но оплачивать ее он будет кредитными деньгами банка (2 600 000 руб.) и маткапиталом (400 000 руб.). Только вот кредитные деньги Продавец сможет получить сразу, по факту регистрации сделки (переводом из банка по аккредитиву или Откроется в новой вкладке.">через банковскую ячейку). А вот с остатком в виде маткапитала ему придется подождать примерно 2-3 месяца, пока ПФР раскачается и переведет средства МСК на счет Продавца (правда, в 2020 году законодатели обещали снизить этот срок до 10-15 дней).

Продавец, проникшись симпатией к Гоше и его семье, согласился на такие странные условия, посчитав, что риск для него здесь невелик, и остаток денег из ПФР он все равно получит.

Банк тоже вполне доволен. По условиям кредита Гоша должен был внести 20% первоначального взноса (3 000 000 Х 20% = 600 000 руб.). На оставшиеся 80% цены квартиры (3 000 000 х 80% = 2 400 000 руб.) банк дал Гоше кредит. Гоша внес 200 000 руб. собственными деньгами на первоначальный взнос, и 400 000 пообещал в виде материнского капитала. После регистрации сделки банк получил квартиру в залог, и перевел деньги (200 000 + 2 400 000 руб. = 2 600 000 руб.) на счет Продавца квартиры, а оставшиеся 400 000 должны поступить на тот же счет в течение 2-3-х месяцев от ПФР.

Как видно из примера, условие банка о 20% первоначального взноса здесь выполняется, и часть этих 20% действительно покрывается средствами материнского капитала. Только на банковский счет эти деньги НЕ вносятся.

Таким Продавцом квартиры, кстати, может выступать не только частное лицо на Откроется в новой вкладке.">вторичном рынке, но и Застройщик на Откроется в новой вкладке.">первичном рынке. Но конечно, ни тот ни другой не будут рады такому сценарию, и пойдут на него только если по другому они не могут реализовать свой объект.

Здесь нужно понимать, что у любого Продавца квартиры в такой схеме возникают дополнительные риски. Что если Покупатель после сделки «забудет» отнести документы в ПФР и подать заявление на перевод маткапитала на счет Продавца. А что если Покупатель не забудет, но сам ПФР не одобрит этой покупки и откажет в переводе средств МСК? Или окажется, что часть обещанных средств МСК уже была потрачена ранее на другие цели?

Справедливости ради стоит отметить, что на вторичном рынке очень сложно найти такого Продавца, который согласится на схему «утром стулья – вечером деньги». С Застройщиками бывает проще – им легче принимать дополнительные риски в своем и так уже рисковом бизнесе, особенно, если им срочно нужно поднять темп продаж в своих объектах.

И все же этот первый вариант использования маткапитала в виде первоначального взноса – относительная редкость на рынке недвижимости. Чаще банками применятся второй вариант.

Во втором случае заемщику не надо искать чудаковатого Продавца квартиры. Банк сам компенсирует недостающие средства для первоначального взноса своими деньгами и получает за это дополнительные барыши. То есть банк просто увеличивает сумму ипотечного кредита на размер материнского капитала, который ему вернется потом из Пенсионного фонда.

Пример-2:

Банк предлагает ипотеку с условием 20% первоначального взноса, половина из которого может быть оплачена средствами материнского капитала. Другая половина должна быть оплачена собственными деньгами заемщика (это уменьшает риски банка и подтверждает платежеспособность заемщика).

Наш друг Гоша нашел себе квартиру за 4 000 000 руб., и подписался на эти условия ипотеки. Но так как средства маткапитала (400 000 руб.) ему пока недоступны, а деньги Продавцу квартиры надо перевести полностью, то банк идет Гоше навстречу. Банк не просто выдает ему кредит 80% от цены квартиры (4 000 000 х 80% = 3 200 000 руб.), но добавляет сверху еще те самые недостающие «материнские» 400 000 руб.

В итоге, после регистрации сделки банк переводит Продавцу половину первоначального взноса от Гоши, плюс вторую половину от себя, плюс 80% кредита (400 000 + 400 000 + 3 200 000 = 4 000 000 руб.). Интерес банка в том, что Гоша будет платить проценты на увеличенную сумму кредита до тех пор, пока Пенсионный фонд не переведет деньги банку. Обычно банки закладывают на этот процесс до 3-х месяцев.

И здесь, как видно из примера, средства материнского капитала, хоть формально и принимаются банком в качестве первоначального взноса по ипотеке, фактически – НЕ используются в этом качестве. Маткапитал здесь выступает как первый транш для частично-досрочного погашения уже взятой ипотеки.

Можно сказать, что сертификат МСК работает здесь как некая опция, которая позволяет банку увеличить сумму ипотечного кредита и сократить размер первоначального взноса. Эта опция позволяет банку выдать кредит тем семьям с детьми, у которых на момент подписания кредитного договора не хватает собственных накоплений для первого взноса.

И еще. В Москве, например, некоторые банки разделяют ставки кредита при такой схеме. На сумму «временно замещающую» маткапитал, ставка применяется в разы меньше, чем на основную сумму кредита. Например, если общая ставка по ипотеке в банке составляет 10%, то на «временно замещающую» первоначальный взнос сумму применяется пониженная ставка в 2%.

Документы для банка при использовании материнского капитала в качестве первоначального взноса по ипотеке

От граждан, которые хотят взять ипотеку под материнский капитал, пустив его в качестве первоначального взноса по кредиту, банк требует следующий список документов:

- Заявление на получение кредита (или два заявления, если второй супруг выступает созаемщиком);

- Паспорт заёмщика (либо паспорта созаемщиков);

- СНИЛС (свидетельство о пенсионном страховании) или другой дополнительный документ, удостоверяющий личность;

- Сертификат на материнский капитал;

- Справку из Пенсионного фонда о текущем остатке материнского капитала (т.е. о состоянии счёта, на случай, если часть маткапитала уже израсходована на другие цели);

- Документы, подтверждающие доход заёмщика (справку по форме 2-НДФЛ или справку по форме банка). Удобно брать ипотеку в банке, где у заёмщика открыт зарплатный счёт – в этом случае банк не требует справку о доходах.

В разных банках списки документов для оформления ипотеки с маткапиталом могут отличаться друг от друга. Поэтому лучше уточнять эту информацию в выбранном банке или на его официальном сайте.

Сертификат на материнский капитал можно получить сразу после рождения второго ребёнка в местном отделении ПФР. А по новым правилам с 2020 года – уже с рождением первого.

Выписку (справку) об остатке маткапитала удобно заказать в электронном виде в личном кабинете гражданина на сайте ПФР (Откроется в новой вкладке.">здесь). Переход в личный кабинет гражданина возможен также с портала Госуслуг (Откроется в новой вкладке.">здесь) под своей учётной записью.

После предварительного одобрения заявки станет ясно, на какую сумму банк готов нас кредитовать, и в каком объеме он примет материнский капитал в качестве первоначального взноса (полностью или частично).

– А можно ли материнским капиталом полностью оплатить первоначальный взнос по ипотеке, не внося собственных средств?

Теоретически можно. Но банки, обычно, избегают таких ситуаций. Полное отсутствие собственных средств говорит банку о том, что у заемщика с доходами совсем туго, и есть высокий риск просрочек по кредиту, а то и вовсе невозможности его выплачивать. Наличие маткапитала здесь никак не подтверждает уровень платежеспособности заемщика.

Кроме того, собственные накопления, которые заемщик передает банку в качестве первоначального взноса по ипотеке, увеличивают для него доступную границу цены при выборе квартиры. Чем больше он внесет первый взнос, тем больше будет и сумма кредита, и тем больше будет доступно ему квартир для выбора. И здесь материнский капитал ему может очень пригодиться именно для увеличения размера первоначального взноса.

– Какое соотношение собственных денег и средств МСК должно быть при первоначальном взносе?

Чаще всего 50/50. То есть не менее половины первого взноса нужно оплатить своими деньгами. В некоторых банках это соотношение строго не установлено: например, первоначальный взнос 20%, из которых часть – маткапитал, а недостающая сумма – деньги заёмщика. Но на том, чтобы «настоящие» деньги присутствовали, настаивают в большинстве банков.

Когда банки отказываются принимать материнский капитал в качестве первоначального взноса по ипотеке?

В целом, банки не приветствуют использование материнского капитала на оплату первоначального взноса, а предпочитают, когда он расходуется уже на погашение выданной ранее ипотеки. Как сообщают Откроется в новой вкладке.">«Известия» (информация на конец 2019 года), многие крупные банки вообще отказываются принимать сертификат МСК в качестве первого взноса (даже частично), особенно в программах льготной ипотеки с господдержкой семей с детьми. Отказы банков связаны и с позицией Застройщиков.

Застройщики тоже не хотят несколько месяцев ждать денег по договорам (Откроется в новой вкладке.">ДДУ), которые уже заключены, и право требования по которым зарегистрировано в Росреестре. Из-за этого у них возникают сложности с финансовой отчётностью и кассовые разрывы. А если договоры, по которым деньги приходят с опозданием на месяцы, будут заключаться массово, то и сроки строительства могут оказаться под угрозой срыва.

Правда, стоит отметить, что такая опасность существует лишь для Застройщиков, которые работают по-старинке, без использования Откроется в новой вкладке.">счетов эскроу (подробнее об этом механизме – см. по ссылке).

Система проектного финансирования, которая стала обязательной с 1 июля 2019 года, предполагает, что средства, внесённые дольщиком (в том числе и средства маткапитала, и выданный дольщику кредит) замораживаются на эскроу-счёте. А строительство ведётся за счет целевого кредита, выданного Застройщику банком-держателем эскроу-счетов. Строительные компании, ведущие работы за счёт кредитных средств, почти не зависят от денег дольщиков. Поэтому отказываться от «медленных», но надежных государственных средств (материнского капитала), для них смысла не имеет.

Так что есть надежда, что когда все Застройщики перейдут, наконец, на проектное финансирование, то получить деньги с каждого дольщика немедленно после заключения ДДУ не будет для них так важно (сумма ведь всё равно останется на счёте эскроу). И тогда Застройщики уже не будут возражать против задержки поступлений средств МСК, банки станут охотнее выдавать ипотеку под материнский капитал в качестве первоначального взноса, а у семей с детьми появится реальный (а не теоретически обозначенный законом) выбор, как использовать маткапитал на улучшение жилищных условий.

Профессиональная поддержа юриста в вопросах покупки жилья лишней НЕ БЫВАЕТ.

Юридические консультации по недвижимости и сопровождение сделок ищи Откроется в новой вкладке.">ЗДЕСЬ.

Порядок организации сделки купли-продажи квартиры смотри на интерактивной карте ПОШАГОВОЙ ИНСТРУКЦИИ (откроется во всплывающем окне).

Читайте также:

- Как вернуть излишне уплаченные страховые взносы в пфр за 2016 год

- Кто освобождается от уплаты страховых взносов в пенсионный фонд рф для ип

- Что указать в поле 106 платежного поручения при уплате взносов на пенсионное страхование

- Работодатель не перечисляет взносы в пенсионный фонд что делать казахстан

- От каких факторов зависит тариф пенсионного взноса участника вкладчика