Еда что это такое в пенсионном фонде

Опубликовано: 18.05.2024

Личный кабинет ПФР

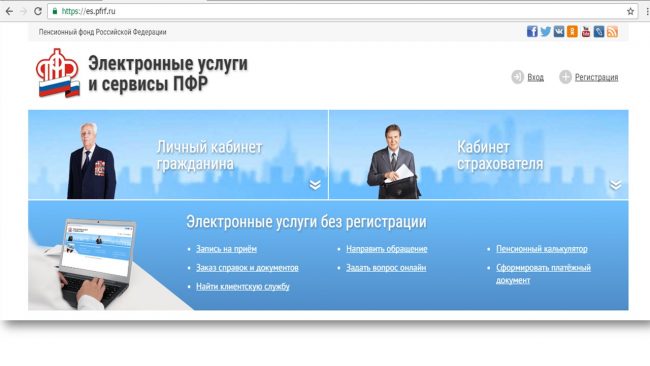

Пенсионный фонд создал уникальный сервис для граждан, где каждый может увидеть текущее положение дел с производимыми им начислениями в ПФР и заказать изготовление необходимых ему справок. Теперь нет необходимости посещать отделения,

личный кабинет поможет решить все проблемы быстро и эффективно.

Популярное на сайте

Наш портал - это своеобразная справочная по услугам пенсионного фонда. А электронный кабинет гражданина в ПФР - это место, где нет окон, графика приема и вечной толпы. Нет специалистов, уходящих в отпуск и оставляющих свой блок работ на коллег и сослуживцев. Обслуживание проходит в цивилизованной обстановке и комфортном режиме, сидя дома за компьютером.

Доступ пользователю ресурса открыт на официальном сайте es.pfrf.ru для обращения в различные службы для онлайн доступа к документам и информации справочного характера.

Частые вопросы

Пенсионный фонд — личный кабинет

На странице вы найдете подробную инструкцию для физических лиц по регистрации в ЛК через Госуслуги, рекомендации по пользованию личного кабинета ПФРФ.ру. Узнаете, как зайти в кабинет на официальном сайте ПФ и воспользоваться всеми его возможностями. Мы научим вас всем хитростям и расскажем о полезных функциях.

Каким гражданам доступен?

Личный кабинет ПФР доступен физическим лицам, у которых есть СНИЛС. Его номер необходим для регистрации и авторизации на портале. Первичная идентификация должна пройти через сайт Госуслуг, а уже потом на новом сайте ПФР — pfr.gov.ru, перейдя в кабинет вам откроются все возможности, предусмотренные системой.

Найти для себя необходимые данные смогут как страхователи (работодатели и индивидуальные предприниматели), так и физические лица (обычные граждане). Ниже представлены несколько категорий, эти разделы, как показала практика, вызывают наибольшее количество вопросов у граждан.

Президент Российской Федерации ежегодно выступает с обращением к Федеральному собранию. В 2021 году во время выступления Владимир Путин объявил о .

Получателям МСК

15 января 2020 года на Федеральном Собрании президент РФ Владимир Путин сообщил о продлении материнского (семейного) капитала до 31.12.2026 года. .

Отдельной процедуры регистрации на портале нет, изначально нужно пройти идентификацию через сайт ГосУслуг. Если у вас еще нет учетной записи, придётся пройти регистрацию и получить ее. Сделать это можно, нажав на следующую ссылку.

Подробнее о регистрации на портале Госуслуг мы рассказали вам в этой статье. Если у вас уже есть учетная запись или вы прошли процедуру по ее получению, можно перейти к следующему шагу.

Когда все процедуры по регистрации остались позади, вам нужно вернуться на главную страницу ПФР. С нее мы и попадем в личный кабинет, кликнув на соответствующую ссылку.

На страничке авторизации пользователя следует продолжить и нажать на кнопку «Войти» и ввести свой логин и пароль. Авторизация осуществляется с использованием учетной записи ЕСИА.

На этапе авторизации пользователя вход на сайте ПФ осуществляется через портал Госуслуг. Нажимая кнопку с предложением «Войти», вы автоматически перенаправляется на свою страничку в пенсионном фонде.

Ваши возможности

Получив доступ к электронной площадке, посетитель может сверить имеющуюся здесь информацию с той, которой располагает.

В числе доступных сведений:

- Число баллов, накопленных за годы налоговых отчислений.

- Срок занятости в конкретных местах, используя который можно произвести расчет будущих начислений.

- Общая продолжительность трудового стажа.

- Сведения о соцвыплатах и размерах материнского капитала.

Выполнив вход в личный кабинет застрахованного лица ПФР, можно увидеть большое разнообразие вкладок и ссылок, ведущих в тематические информационные блоки, где можно почерпнуть много полезных фактов. Так, например, активная ссылка на получение информации полезна тем людям, кто на сайт ПФР в личный кабинет застрахованного лица вход произвел для ознакомления с пенсионными правами.

Граждане могут обратиться в ПФР, записавшись к специалистам сервиса и избежав тем самым траты времени в очередях госструктур. Выполнив через es.pfrf.ru вход в личный кабинет, можно заказать электронное письмо и бумажный ответ экспертов по интересующим темам. Также доступен сервис заказа справочных и иных документов. Если не предусмотрена их отправка почтой, заинтересованное лицо забирает их лично в указанное ему время.

Индивидуальный лицевой счет

Пользователь вправе получить дубликат страхового свидетельства. Запросить информационную справку о сформированных правах пенсионера и состоянии своего ИЛС.

Управление средствами пенсионных накоплений

Используя сервисные возможности, гражданин самостоятельно может произвести смену страховщика, отказаться от накопительной части и проконтролировать рассмотрение направленных в госструктуру заявок.

Пенсии

Можно подать заявление на расчет пенсии, выбрать вариант доставки денежных средств на адрес пенсионера. Доступны и другие возможности, поэтому следует внимательно изучить открывшуюся перед вами страницу. При наличии вопросов об использовании системы, их можно задать консультанту.

Социальные выплаты

В этом разделе представлены все варианты, включая поддержку лиц по уходу за нетрудоспособным родственником, ребенком-инвалидом. Есть вкладки, по которым доступна информация о других системах соцподдержки.

Материнский (семейный) капитал – МСК

Доступны оповещения о размерах и остатках средств по указанной статье, работает сервис выдачи справок по запросу пользователя услуг.

Гражданам, проживающим за границей

Эта категория лиц также не осталась в стороне. Живущим за рубежом посетителям портала доступны данные о пенсионных назначениях, выплатах и статусах находящихся на рассмотрении документов. Можно заказать справку установленного образца.

Пенсионный фонд России и его территориальные органы в соответствии с действующим законодательством осуществляют социальные выплаты, к которым, в частности, относятся ежемесячная денежная выплата (ЕДВ) и входящий в ее состав набор социальных услуг (НСУ), дополнительное ежемесячное материальное обеспечение (ДЕМО), дополнительное материальное обеспечение (ДМО).

Ежемесячная денежная выплата – социальная выплата, устанавливаемая территориальными органами ПФР отдельным категориям граждан. Среди них:

- ветераны Великой Отечественной войны, боевых действий и т.д.;

- инвалиды, включая детей-инвалидов;

- бывшие несовершеннолетние узники фашизма;

- лица, пострадавшие в результате воздействия радиации.

Ознакомиться с полным перечнем граждан, имеющих право на получение ЕДВ, можно на сайте ПФР в разделе «Жизненные ситуации» http://www.pfrf.ru/knopki/zhizn

430. Процесс получения ЕДВ носит заявительный характер. Письменное заявление необходимо подать в любой Пенсионный фонд по месту жительства либо по месту фактического проживания, или в многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ). Гражданину, который проживает в стационарном учреждении социального обслуживания, необходимо обратиться в ПФР по месту нахождения этого учреждения. Гражданам, осужденным к лишению свободы, необходимо обратиться за назначением ЕДВ в территориальный орган ПФР по месту нахождения исправительного учреждения, в котором они отбывают наказание, через администрацию этого учреждения. Когда ЕДВ назначается несовершеннолетнему или недееспособному, заявление подается по месту жительства несовершеннолетнего или недееспособного лица по месту жительства его родителя (усыновителя, опекуна, попечителя). При этом если родители ребенка проживают раздельно, то заявление подается по месту жительства того из родителей, с которым проживает ребенок. Несовершеннолетний, достигший 14 лет, вправе обратиться за установлением ежемесячной денежной выплаты самостоятельно. Помимо этого заявление о назначении ЕДВ можно подать в электронном виде через: федеральную государственную информационную систему «Единый портал государственных и муниципальных услуг (функций)» (ЕПГУ), «Личный кабинет гражданина».

В случае если гражданин одновременно имеет право на получение ЕДВ по нескольким основаниям в рамках одного закона, выплата устанавливается по одному основанию, предусматривающему более высокий размер выплаты. Индексация ЕДВ проводится один раз в год, и с 1 февраля 2019 года выплата проиндексирована на 4,3% исходя из уровня инфляции за прошлый год.

Набор социальных услуг (НСУ) – входит в состав ЕДВ, стоимость денежного эквивалента полного пакета социальных услуг с 1 февраля 2019 года составляет 1121,42 руб. НСУ включает в себя предоставление лекарственных препаратов, медицинских изделий, продуктов лечебного питания (863,75 руб.), предоставление путевки на санаторно-курортное лечение для профилактики основных заболеваний (133,62 руб.), бесплатный проезд на пригородном железнодорожном транспорте или на междугородном транспорте к месту лечения и обратно (124,05 руб.).

Гражданин может выбрать, в каком виде ему получать НСУ: в натуральной форме или в виде денежного эквивалента. Отказаться от льгот в натуральном выражении можно полностью или частично.

С вариантом предоставления НСУ на следующий год необходимо определиться до 1 октября текущего года путем подачи заявления в территориальные органы ПФР лично, по почте, в электронном виде через личный кабинет на сайте ПФР или через МФЦ. Заявления граждан, принятые до 1 октября 2019 года, будут действовать с 1 января 2020 года до тех пор, пока льготник не изменит свое решение. Если гражданина устраивает существующий способ получения НСУ, и он не желает его менять, подавать ежегодно заявление не нужно. Достаточно это сделать один раз.

Дополнительное ежемесячное материальное обеспечение (ДЕМО) – ежемесячные выплаты отдельным категориям граждан. Право на материальное обеспечение имеют только граждане Российской Федерации независимо от места их проживания. Ее размер в зависимости от льготной категории составляет 500 или 1000 рублей.

- ДЕМО в размере 1 000 руб. устанавливается:

- инвалидам и участникам Великой Отечественной войны;

- инвалидам вследствие военной травмы;

- бывшим несовершеннолетним узникам концлагерей, гетто и других мест принудительного содержания.

- ДЕМО в размере 500 руб. устанавливается:

- военнослужащим, проходившим военную службу в воинских частях, учреждениях, военно-учебных заведениях, не входивших в состав действующей армии, в период с 22 июня 1941 года по 3 сентября 1945 года не менее шести месяцев, а также военнослужащим, награжденным орденами или медалями СССР за службу в указанный период;

- вдовам погибших в годы войны военнослужащих; вдовам инвалидов Великой Отечественной войны;

- лицам, награжденным знаком «Жителю блокадного Ленинграда»;

- бывшим совершеннолетним узникам нацистских концлагерей, тюрем и гетто.

ДЕМО выплачивается территориальным органом ПФР одновременно с пенсией. Гражданам, имеющим право на ДЕМО, но не реализовавшим его своевременно, необходимо подать заявление о назначении этой выплаты в территориальный орган ПФР по месту жительства. Если гражданин имеет право на ДЕМО, но он не является пенсионером, эта выплата также назначается и выплачивается территориальными органами ПФР по месту жительства, а в случае постоянного проживания за пределами России – Пенсионным фондом Российской Федерации. Граждане РФ, постоянно проживающие за пределами территории РФ, подтверждают гражданство на дату обращения за назначением ДЕМО.

В случае если гражданин одновременно имеет право на получение ДЕМО по нескольким основаниям, оно устанавливается по одному основанию, предусматривающему более высокий размер выплаты.

Дополнительное материальное обеспечение (ДМО) – выплата, которая полагается гражданам Российской Федерации за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства и особые заслуги перед Российской Федерацией.

Данная выплата устанавливается к пенсиям, назначенным в соответствии с законодательством Российской Федерации. Самая высокая выплата ДМО предоставляется Героям Советского Союза, Социалистического Труда, обладателям ордена Славы трех степеней, а также пенсионерам, удостоившимся звания Героя РФ, ордена Святого апостола Андрея Первозванного или ордена «За заслуги перед Отечеством» I степени. Размер ДМО привязан к размеру социальной пенсии и, соответственно, различается для категорий получателей этой доплаты. Выплата ДМО производится одновременно с выплатой соответствующей пенсии.

ВАЖНО! ДМО не выплачивается в период выполнения оплачиваемой работы.

Что такое накопительная часть пенсии

Чтобы не перегружать систему, накопителей решили ограничить по возрасту. Отчисления производились только за следующие категории граждан:

- Мужчины 1953 - 1966 годов рождения и женщины 1957 - 1966 года рождения.

У них в накопительную часть шло по 2% от зарплаты в период с 2002 по 2004 годы. За это таких людей прозвали «двухпроцентниками». С 2005 года отчисления за них прекратились.

- Граждане, родившиеся в 1967 году и позднее.

За них с самого начала действия реформы отчислялось по 6% от зарплаты. Отчисления прекратились в конце 2013 года. Тогда накопительная система была заморожена.

Государственная пенсия будет рассчитываться исходя из накопленных за трудовую жизнь пенсионных баллов. Их число зависит от официальной зарплаты человека и его стажа. А сама госпенсия состоит из двух частей, которые суммируются:

- Фиксированная выплата

Дается всем, кто накопит минимально необходимые стаж и число баллов

- Страховая часть

Получается путем умножения количества накопленных баллов на стоимость пенсионного коэффициента (для тех, кто ушел на пенсию в 2019 году, - это 87,24 рубля).

Накопительная часть - прибавка к этим двум составляющим госпенсии.

Как узнать накопительную часть пенсии

Сейчас в накопительной системе крутится около 4 триллионов рублей. Это остатки на наших индивидуальных счетах. Дополнительные взносы от работодателей в рамках обязательного пенсионного страхования с конца 2013 года туда не производятся, но суммы растут за счет приращения инвестиционного дохода. Средний доход примерно равен уровню инфляции.

Чтобы узнать размер накопительной части пенсии, можно зайти в ближайшее отделение Пенсионного фонда или местный многофункциональный центр. Но есть и более технологичный способ. Вся информация содержится в вашем личном кабинете на портале госуслуг (www.gosuslugi.ru), в разделе «Извещение о состоянии лицевого счета в ПФР». Документ можно скачать. Там будет вся информация как о сумме баллов для страховой пенсии, так и о сумме денег на индивидуальном счете в рамках накопительной системы.

Как получить накопительную часть пенсии

Для этого нужно дождаться пенсионного возраста. Раньше этого срока распорядиться накопительной частью не получится. Исключение сделали только для тех, кто самостоятельно копил на старость. Для них пенсионный возраст остался в старых рамках - 55 лет для женщин и 60 лет для мужчин. А для тех, кто копил только в рамках обязательного пенсионного страхования, пенсионный возраст будет повышаться. К 2028 году он составит 60 лет для женщин и 65 лет для мужчин.

Чтобы получить накопительную часть пенсии, нужно:

- Обратиться либо в Пенсионный фонд России (если ваш счет находится в государственной управляющей компании Внешэкономбанка).

- Обратиться в свой негосударственный пенсионный фонд (НПФ).

Есть несколько способов получить прибавку к пенсии:

1. Получить полностью всю сумму

- Это могут сделать инвалиды и люди, получающие социальную пенсию (в связи с нехваткой стажа или баллов) или пенсию по случаю потери кормильца.

- Если размер накопительной пенсии в случае назначения составит меньше 5% по отношению к сумме размера страховой пенсии по старости. Обычно этой опцией пользуются все «двухпроцентники».

2. Назначить срочную выплату, то есть самому определить срок выплаты

- Это могут сделать только те, кто самостоятельно копил себе на старость. То есть, участвовал в программах софинансирования, отправил средства маткапитала на накопительную часть пенсии мамы или работал в крупной корпорации, у которой был заключен договор о дополнительном пенсионном обеспечении.

3. Получать деньги до конца жизни

- Этот принцип действует по умолчанию. Размер прибавки зависит от суммы накоплений и срока дожития в год назначения пенсии.

Считается она довольно просто. Всю сумму накоплений нужно разделить на 252 месяца. Это официальный срок дожития на 2019 год. К примеру, если у вас накопилось 100 тысяч рублей, то ежемесячная прибавка составит 400 рублей. При этом, если страховая пенсия составит больше 8000 рублей в месяц, то вы сможете получить всю сумму целиком.

Накопительная пенсия – это деньги, которые накапливаются в течение трудовой деятельности гражданина на его личном пенсионном счете и выплачиваются по достижении пенсионного возраста (для женщин в 55 лет, для мужчин – в 60) – либо всей суммой единовременно, либо ежемесячно и по частям. Наряду с государственной пенсией по старости она станет вашим подспорьем. В случае с накопительной пенсией, сроки ее назначения не изменились – это 55 лет для женщин и 60- для мужчин. Так что для многих такие выплаты могут стартовать еще до завершения трудовой деятельности.

Распоряжаясь своей накопительной пенсией, вы принимаете решения на десятилетия вперед. Портал «Все о накопительной пенсии» поможет вам изучить все важные аспекты:

- выяснить, есть ли у вас пенсионные накопления и какая организация занимается их управлением;

- сравнить доходность инвестирования;

- узнать, стоит ли вам сменить страховщика и как правильно это сделать, не потеряв накопленный доход;

- понять, как и кем наследуются пенсионные накопления;

и многое другое.

В этой статье мы расскажем, как устроена пенсионная система, какие виды пенсии бывают, кому положена накопительная пенсия, в каких годах она формировалась и кто может ей управлять.

Откуда взялась накопительная пенсия?

Ваша накопительная пенсия формируется с 2003 года или позже – в зависимости от того, когда началась ваша карьера. До 2002 года пенсионная система в России была устроена так: работодатели уплачивали за своих сотрудников так называемые страховые взносы, за счет которых формировались страховые пенсии. Их размер никак не зависел от зарплаты работника – только от его стажа. Начиная с 2002 года пенсии были разделены на три части: фиксированную (базовую), страховую и накопительную.

Накопительная пенсия – это важная составляющая вашей будущей пенсии, которая формируется на индивидуальном пенсионном счете гражданина за счет двух источников:

- взносов работодателя по ставке 6% от начисленной зарплаты (начислялись до 2014 года);

- дохода от инвестирования накоплений вашим страховщиком.

Это деньги, а не коэффициенты или баллы: сколько оказалось на счете к моменту выхода на пенсию, столько и получили.

Кто имеет право на накопительную пенсию?

Накопительная пенсия формируется у 76,8 миллиона человек. В первую очередь, у тех граждан, которые соответствуют всем трем условиям ниже:

- родились в 1967 году или позже;

- получали официальный доход в любой год с 2002 по 2013 годы;

- не обращались к работодателям с просьбой переводить все пенсионные взносы (22% от зарплаты) целиком в страховую часть: по умолчанию на страховую пенсию у них уходило 16% взносов, а на накопительную – 6%.

Среди тех, у кого формируются накопления, есть и:

- граждане 1966 года рождения и старше, которые добровольно участвовали в программе государственного софинансирования пенсионных накоплений;

- мужчины 1953—1966 года рождения и женщины 1957—1966 года рождения, в пользу которых с 2002 по 2004 год уплачивались страховые взносы на накопительную пенсию. С 2005 года из-за изменения законодательства все взносы этой категории граждан идут в страховую часть;

- мамы, которые направили средства материнского (семейного) капитала на будущую накопительную пенсию.

В каких годах начислялась накопительная пенсия?

Работодатели перечисляли взносы на индивидуальные счета граждан (и, соответственно, увеличивали накопительную пенсию) с 2002 по 2013 год включительно. А вот с 2014 года действует так называемый мораторий: обе части взносов (16% + 6% = итого 22%) направляются на страховую пенсию. Это временная мера, которая, однако, регулярно продлевается. Таким образом, начиная с 2014 года пенсионные накопления на личном счету могут прирастать лишь за счет их инвестирования.

Кто управляет накопительной пенсией?

Как и любые другие накопления, пенсионные также подвержены риску инфляции. Их нужно инвестировать, чтобы сохранить от обесценивания. Этим занимаются участники пенсионной системы.

Пенсионный фонд Российской Федерации (ПФР) – это государственный внебюджетный фонд, который выполняет множество важных государственных функций в области социального обеспечения. В том числе в ПФР формируются пенсионные накопления тех граждан, которые никогда не подавали заявлений о переводе накоплений (их еще принято называть «молчуны») либо сознательно выбрали ПФР своим страховщиком.

«Молчунов» в России около 39 миллионов человек – это свыше половины всех участников системы формирования пенсионных накоплений в настоящее время. Доверительным управлением их накоплениями занимается государственная управляющая компания ВЭБ.РФ.

ВЭБ.РФ – это государственная корпорация развития, главная задача которой – способствовать долгосрочному экономическому развитию России. ВЭБ.РФ действует на основании Федерального закона «О государственной корпорации развития «ВЭБ.РФ». В 2003 году ВЭБ.РФ заключил с ПФР договор доверительного управления средствами пенсионных накоплений граждан – и с этого момента в качестве государственной управляющей компании занимается сохранением и приумножением этих средств.

Негосударственные пенсионные фонды (НПФ) – это специализированные организации, которые занимаются пенсионным обеспечением и страхованием граждан. Деятельность НПФ регулируется Федеральным законом «О негосударственных пенсионных фондах». Их задача – эффективно управлять пенсионными накоплениями, инвестируя их в надежные и высокодоходные инструменты. НПФ должен иметь лицензию Банка России и участвовать в системе гарантирования пенсионных накоплений: это значит, что в случае банкротства или отзыва лицензии государство в лице Агентства по страхованию вкладов компенсирует потери застрахованному лицу. На сайте Агентства вы можете посмотреть перечень действующих НПФ.

Частные управляющие компании (ЧУК) – это организации, которые специализируются на доверительном управлении имуществом граждан и компаний. Принципы их работы устанавливает Федеральный закон «Об инвестиционных фондах». Особенности ЧУК таковы:

- в соответствии со своей инвестиционной декларацией ЧУК могут вкладывать находящиеся под управлением средства в потенциально более высокодоходные активы – акции российских компаний, паи (акции, доли) индексных инвестиционных фондов, облигации и акции иностранных эмитентов. Но больший доход чреват и большим риском: в случае неблагоприятной рыночной ситуации потенциальный доход может обернуться убытками;

- управлять пенсионными средствами граждан могут только те ЧУК, которые заключили соответствующий договор с ПФР либо с НПФ по результатам конкурса. Список таких организаций есть на сайте ПФР.

Другие части вашей будущей пенсии

Фиксированная выплата – это сумма, которую государство гарантированно выплачивает к страховой пенсии гражданина по достижении пенсионного возраста. С 1 января 2019 года ее размер – 5334,19 руб. Она может быть и больше в зависимости от состояния здоровья и возраста пенсионера, наличия у него иждивенцев, региона проживания. Вот таблица, где можно узнать ее размер для разных категорий получателей:

Размер фиксированной выплаты к страховой пенсии по старости

По состоянию на 01.01.2019 размер фиксированной выплаты к страховой пенсии по старости составляет 5334 рубля 19 копеек в месяц.

Категория получателей пенсии

Размер фиксированной выплаты к страховой пенсии по старости с учетом повышений к ней

Граждане, достигшие 80-летнего возраста (не имеющие иждивенцев) Инвалиды I группы (не имеющие иждивенцев)

10668 рублей 38 копеек в месяц

Граждане, на иждивении которых находятся нетрудоспособные члены семьи (кроме лиц, достигших 80-летнего возраста или являющихся инвалидами 1 группы)

С 1 иждивенцем – 7112 рублей 25 копеек в месяц

С 2 иждивенцами – 8890 рублей 31 копейка в месяц

С 3 иждивенцами – 10668 рублей 37 копеек в месяц

Граждане, достигшие возраста 80 лет или являющиеся инвалидами I группы, на иждивении которых находятся нетрудоспособные члены семьи

С 1 иждивенцем – 12446 рублей 44 копейки в месяц

С 2 иждивенцами – 14224 рубля 50 копеек в месяц

С 3 иждивенцами — 16002 рубля 56 копеек в месяц

Граждане, проживающие в районах Крайнего Севера и приравненных к ним местностях

Фиксированная выплата к страховой пенсии по старости и повышения к ней увеличиваются на соответствующий районный коэффициент

Граждане не имеющие иждивенцев, проработавшие не менее 15 календарных лет в районах Крайнего Севера и имеющие страховой стаж не менее 25 лет у мужчин или не менее 20 лет у женщин (кроме лиц, достигших 80-летнего возраста или являющихся инвалидами 1 группы)

8001 рубль 29 копеек в месяц (независимо от места жительства)

Граждане не имеющие иждивенцев, проработавшие не менее 15 календарных лет в районах Крайнего Севера и имеющие страховой стаж для мужчин не менее 25, а для женщин не менее 20 лет, достигшие возраста 80 лет или являющиеся инвалидами I группы

16002 рубля 58 копеек в месяц (независимо от места жительства)

Граждане, проработавшие не менее 15 календарных лет в районах Крайнего Севера и имеющие страховой стаж не менее 25 лет у мужчин или не менее 20 лет у женщин, на иждивении которых, находятся нетрудоспособные члены семьи (кроме лиц, достигших 80-летнего возраста или являющихся инвалидами 1 группы)

С 1 иждивенцем — 10668 рублей 38 копейки в месяц

С 2 иждивенцами — 13335 рублей 47 копеек в месяц

С 3 иждивенцами; 16002 рубля 56 копейки в месяц (независимо от места жительства)

Граждане, проработавшие не менее 15 календарных лет в районах Крайнего Севера и имеющие страховой стаж для мужчин не менее 25, а для женщин не менее 20 лет, достигшие возраста 80 лет или являющиеся инвалидами I группы, на иждивении которых, находятся нетрудоспособные члены семьи

С 1 иждивенцем – 18669 рублей 67 копеек в месяц

С 2 иждивенцами — 21336 рублей 76 копеек в месяц

С 3 иждивенцами — 24003 рубля 85 копеек в месяц (независимо от места жительства)

Граждане не имеющие иждивенцев, проработавшие не менее 20 календарных лет в местностях, приравненных к районам Крайнего Севера, имеющие страховой стаж не менее 25 лет у мужчин или не менее 20 лет у женщин (кроме лиц, достигших 80-летнего возраста или являющихся инвалидами 1 группы)

6934 рубля 45 копеек в месяц (независимо от места жительства)

Граждане не имеющие иждивенцев, проработавшие не менее 20 календарных лет в местностях, приравненных к районам Крайнего Севера, имеющие страховой стаж не менее 25 лет у мужчин или не менее 20 лет у женщин, достигшие возраста 80 лет или являющиеся инвалидами I группы

13868 рублей 90 копеек в месяц (независимо от места жительства)

Граждане, проработавшие не менее 20 календарных лет в местностях, приравненных к районам Крайнего Севера, имеющие страховой стаж не менее 25 лет у мужчин или не менее 20 лет у женщин, на иждивении которых, находятся нетрудоспособные члены семьи (кроме лиц, достигших 80-летнего возраста или являющихся инвалидами 1 группы)

С 1 иждивенцем – 9245 рублей 93 копейки в месяц

С 2 иждивенцами — 11557 рублей 41 копейка в месяц

С 3 иждивенцами — 13868 рублей 88 копеек в месяц (независимо от места жительства)

Граждане, проработавшие не менее 20 календарных лет в местностях, приравненных к районам Крайнего Севера, имеющие страховой стаж не менее 25 лет у мужчин или не менее 20 лет у женщин, достигшие возраста 80 лет или являющиеся инвалидами I группы, на иждивении которых, находятся нетрудоспособные члены семьи

С 1 иждивенцем — 16180 рублей 38 копеек в месяц

С 2 иждивенцами – 18491 рубль 86 копеек в месяц

С 3 иждивенцами — 20803 рубля 33 копейки в месяц (независимо от места жительства)

Страховая пенсия – это та выплата, которая формируется за счет взносов работодателя в Пенсионный фонд России. Размер взноса до 2013 года включительно составлял 16% от начисленной зарплаты, а начиная с 2014 года в страховую часть направляются все 22% взносов. Эти деньги напрямую не поступают на личный счет работника – за счет них выплачиваются пенсии нынешним пенсионерам. Но в обмен на перечисленные взносы работник получает пенсионные коэффициенты (также известные как пенсионные баллы). По достижении пенсионного возраста заработанные за всю трудовую деятельность коэффициенты пересчитываются в деньги. Стоимость одного пенсионного коэффициента в рублях регулярно пересчитывается и повышается с учетом инфляции. В 2019 году 1 пенсионный коэффициент равен 87,24 руб. Чем выше зарплата (разумеется, официальная), тем больше коэффициентов можно заработать. Минимально за год можно получить 1,18 коэффициента – при зарплате 11 280 руб. в месяц (меньше она не может быть по закону). Если же ваш ежемесячный доход составляет 95 833 руб. и выше, вы получите 9,13 коэффициентов за 2019 год – это максимум, заработать больше не получится.

Дольше работать и получать больший «белый» доход – вот формула высокой страховой части пенсии. Давайте посчитаем: если в 2024 году вы выходите на пенсию, и у к этому моменту накопится, к примеру, 200 коэффициентов, страховая часть пенсии составит:

200 x 116,63 руб. (такой будет стоимость одного коэффициента с 01.01.2024) = 23 326 руб.

Из таблицы выше берем размер фиксированной выплаты к страховой пенсии в 2024 году – 7131,34 руб. – и прибавляем, получаем итоговую страховую пенсию в размере 30 457,34 руб.

Сделать подробные расчеты поможет пенсионный калькулятор на сайте ПФР.

В России в 2019 году проживает более 146 миллионов человек (с учетом Крыма и Севастополя). Из них более 40 миллионов это пенсионеры, то есть получатели материальных выплат – пенсии.

По официальным прогнозам число нетрудоспособных граждан будет увеличиваться, в то время как процент работающего населения падать.

Бесплатно по России

Под пенсионерами, в первую очередь, понимают лиц преклонного возраста – тех, кто в силу своих лет уже не может осуществлять трудовую функцию. Их, действительно, большинство. Однако выплаты также получают инвалиды всех возрастов – их почти 11 миллионов человек. Кроме этого, существует пенсия по потере кормильца, на которую вправе рассчитывать несовершеннолетние и студенты (при определенных условиях).

Задача по обеспечению выплат всем этим категориям населения лежит на Пенсионном фонде России. Однако его организационные функции не сводятся лишь к назначению и выплате пенсий. Они намного шире, как и задачи, стоящие перед ПФР. О функциях и назначении пенсионного фонда и пойдет речь в статье далее.

Что такое Пенсионный фонд РФ

Пенсионный фонд России представляет самостоятельную, обособленную от органов государственной власти организацию, основным назначением которой является управление денежными средствами, аккумулирующимися на его счетах в рамках системы обязательного пенсионного страхования.

Деньги, которыми заведует данная структура, являются собственностью государства, однако они не входят в часть бюджетов какого-либо уровня. В этой связи ПФР, а также ФСС (соцстрах) и ФОМС (обязательное медицинское страхование) называют внебюджетными фондами.

Отделения организации присутствуют в каждом регионе и городе страны, при этом имеет довольно сложную вертикальную структуру. Разберем ее в иерархическом порядке, начиная с руководящих органов.

Центральный аппарат

Включает в себя Правление ПФР, являющееся основным распорядительным органом фонда. Оно состоит из Председателя и его заместителей, курирующих работу по отдельным направлениям деятельности. Кроме этого, в состав Центрального аппарата входит Ревизионная комиссия, осуществляющая внутренний аудит, и информационный центр, ответственный за функционирование и администрирование системы персонифицированного учета.

Немаловажную роль в деятельности ПФР отведено Исполнительной дирекции, которая обеспечивает контроль работы территориальных подразделений фонда на местах.

Окружные управления

В структуре ПФР восемь окружных управлений, по числу федеральных округов страны. Их задачей является координация деятельности территориальных отделений на местах.

Региональные отделения

ПФР России имеет управления в 84 регионах Российской Федерации. Они, в свою очередь, координируют работу клиентских подразделений, которые, как правило, имеются в каждом муниципалитете. Именно сюда обращаются граждане при решении вопросов о назначении им пенсионных выплат.

История создания

Пенсионного фонда как такового не существовало до 1990 года. Это объясняется существовавшей при СССР социально-экономической системой. По сути, единственным работодателем во времена Советского Союза было само государства в лице его различных и многочисленных структур. Частных предприятий не было и даже знаменитые кооперативы, которые появились во времена перестройки, не обладали многими признаками обособленной коммерческой организации.

В этой связи для выплаты пенсии не было необходимости в каком-либо посреднике между пенсионером и государством, которые и обеспечивало материальное обеспечение гражданам пенсионного возраста напрямую из бюджета.

В период распада Союза ССР на фоне краха сложившейся социально-экономической системы и всеобщего кризиса, охватившего все сферы жизни общества и государства, последнее заявило о невозможности исполнения своих социальных обязательств. В этой связи был сформирован Пенсионный фонд России, наполнение которого не было непосредственного связано с бюджетом страны. Это произошло в 1990 году.

В период становления рыночных отношений, на протяжении 90-х годов прошлого века, Пенсионный фонд России испытывал постоянный дефицит средств, последствиями которого были периодические перебои с выплатами пенсий. Для его покрытия ПФР использовал практику привлечения заемных средств, в том числе и в коммерческих структурах. В последующие года ситуация стабилизировалась на фоне улучшения экономической обстановки в стране.

В 2002 была проведена крупная реформа системы пенсионного обеспечения, которая осуществила переход ее на страховые принципы.

В 2019 году Правительство РФ приняло решение о повышении возраста выхода на пенсию. Реформа будет проходить поэтапно и завершится в 2028 году.

Роль и назначение ПФР

Пенсионный фонд России является ведущей и крупнейшей организацией, входящей в сферу социального обеспечения РФ. ПФР играет ведущую роль в функционировании системы обязательного пенсионного страхования, за счет чего миллионы россиян получают выплаты, обеспечивающие их материальные потребности.

Кроме этого, назначением и задачами ПФР являются:

- обеспечение контроля поступления страховых взносов;

- аккумуляция денежных средств, поступающих в фонд;

- изыскания дополнительных источников поступления денег.

На данный момент задачи, стоящие перед ПФР, выполняются фондом в полном объеме.

Из каких средств формируется фонд

Основой современной пенсионной системы РФ является принцип солидарности поколений. Это означает, что денежные средства, которые выплачиваются ПФР в качестве материального обеспечения пенсионеров, поступают, преимущественно, за счет взносов ныне работающих граждан. Им же будет выплачиваться пенсия за счет взносов последующих поколений.

Данный принцип имеет определенные изъяны, к примеру, стремительное увеличение числа граждан пенсионного возраста относительно количества работающих, однако действенной альтернативы ему пока что нет.

Итак, основным источников средств, за счет которых формируется фонд, являются страховые взносы. В соответствии с законом их платят работодатели за своих сотрудников.

Какой-либо единой, фиксированной суммы страховых взносов в данном случае не предусмотрено, поскольку она зависит непосредственно от уровня заработной платы работников составляя 22% от нее.

Перечисленные средства конвертируются в ИПК, параметр которого влияет на возможность получения страховой пенсии в будущем, а также на ее размер.

Важно! Индивидуальные предприниматели, хоть и являются физическими лицами, однако обязаны перечислять взносы сами за себя за своих сотрудников (при наличии) в самостоятельном порядке.

За неисполнение обязанностей по уплате страховых взносов для организаций-работодателей предусмотрены штрафные санкции.

Кроме страховых взносов, которые и формируют подавляющая часть бюджета фонда, финансирование последнего происходит также из следующих источников:

- добровольные переводы граждан (в дополнение к обязательным взносам);

- перечисления из бюджета Российской Федерации.

Функции Пенсионного фонда

К основным функциям следует отнести:

- администрирование системы персонифицированного учета;

- выплата пенсий и пособий застрахованным гражданам;

- формирование бюджета фонда за счет сбора страховых взносов;

- установление права на материнский капитал, а также контроль расходования данных средств на целевые нужды;

- участие в программе государственного софинансирования пенсий. На данный момент действие ее приостановлено.

Личный кабинет на сайте ПФР

В целях обеспечения большей доступности предоставляемых фондом услуг на сайте ПФР присутствует возможность создания личного кабинета. Единственным условием для этого является наличие подтвержденной учетной записи на портале «Госуслуги», поскольку доступ к электронным сервисам ПФР осуществляется через ЕСИА.

Личный кабинет на сайте ПФР предоставляет следующие возможности:

- получение информации о состоянии лицевого счета;

- получение справок для предоставления по месту требования;

- подача заявления на выдачу пенсии или заявки на распоряжение средствами материнского капитала;

- возможность смены негосударственного пенсионного фонда.

Функционал личного кабинета на сайте ПФР расширяется с течением времени.

Негосударственные пенсионные фонды

Кроме ПФР, который является государственной структурой, существует достаточно большое количество частных пенсионных фондов. Их основной задачей является привлечение средств граждан и инвестирование их в различные экономически выгодные проекты, за счет чего клиенты НПФ получат доход, что значительно увеличит размер пенсии, часть которой будет выплачиваться этим фондом.

Стать клиентом негосударственного пенсионного фонда можно, заключив с последним соответствующий договор. В этом случае часть страховых взносов будет направляться на счета НПФ. Кроме этого, гражданин вправе в добровольном порядке перечислять денежные средства в выбранный фонд для формирования негосударственной, дополнительной пенсии.

Пенсионный фонд России является одной из крупнейших организаций в России, основной задачей которой является обеспечение бесперебойных выплат денежных средств пенсионерам. Кроме этого, ПФР осуществляет деятельность по администрированию страховых взносов, что и является основным источником его финансирования.

Полезное видео

Еще больше об истории Пенсионного фонда смотрите в видео:

Читайте также: