Что такое хорошая пенсия

Опубликовано: 14.05.2024

Краткое содержание:

Что год грядущий нам готовит

В 2021 году вступят в силу изменения, касающиеся начисления пенсии. Законодательство предусматривает возможность выбрать пенсию в определенных случаях, и, конечно, нужно рассматривать вариант более выгодной пенсии.

В 2021 году меняется стоимость пенсионного балла, он станет дороже. В текущем году 1 пенсионный балл стоит 93 рубля, в 2021 году она изменится до 98,86 рублей. Увеличится размер фиксированной выплаты с 5686,25 до 6044,48 рублей. Но есть и негативные изменения: с 2021 года снова увеличится возраст, позволяющий выйти на пенсию, а также увеличится минимальный стаж до 12 лет и количество баллов должно быть не менее 21, чтобы получить право на страховую пенсию.

В связи с новыми изменениями рассмотрим, как можно будет перейти на более выгодную пенсию в 2021 году и с какой пенсии судебные приставы не смогут удержать ни копейки при наличии долгов.

Государственная или страховая

Граждане, которые имеют право на получение страховой и государственной пенсии, могут сделать выбор в пользу одной из них. Например, получить государственную пенсию могут лица, которые подверглись радиации на Чернобыльской АС.

Чтобы примерно рассчитать пенсию, нужно в личном кабинете посмотреть количество ИПК (индивидуального пенсионного коэффициента) или попросту количество пенсионных баллов. Нужно умножить количество баллов на 98 рублей и добавить к этой сумме 6044,48 рубля. Например, за свою жизнь гражданин заработал 112 пенсионных баллов. Соответственно, в 2021 году его пенсия составит 112 * 98 + 6044,48 = 17 020,48 рублей. Как правило, это значение выше государственной пенсии.

А вот если стажа немного и пенсионных баллов накопилось мало, то лучше сделать выбор в пользу государственной пенсии.

В любом случае предварительно можно сделать расчет обоих видов пенсии и определиться. Но нужно запомнить два важных нюанса.

Во-первых, можно переходить с одного вида на другой неограниченное число раз. Вы можете выбрать государственную пенсию, потом перейти на страховую и снова поменять на страховую и так до бесконечности. Во-вторых, государственная пенсия также индексируется каждый год, но при этом без ограничений, т.е. независимо от того, работает пенсионер или нет. Страховая же пенсия индексируется только у неработающих пенсионеров.

Социальная или страховая

Гражданин, получивший инвалидность, имеет право на социальное обеспечение в виде пенсии по инвалидности, а при наличии необходимого стажа и пенсионных баллов (в 2021 году не менее 12 лет и не менее 21 балла) может получить страховую пенсию. При этом с 2021 года меняется и возраст выхода на пенсию (для мужчин он составит 61,5 лет, для женщин – 56,5 лет). Как правило, выгоднее всего переходить на страховую пенсию инвалидам 3-й группы. А вот инвалиды 1-й группы чаще всего получают социальную пенсию выше страховой. Например, в 2021 году социальная пенсия инвалидам 1-й группы составит около 11 500 рублей (в зависимости от того, какой коэффициент индексации примут в Правительстве).

При этом в большинстве случаев страховая пенсия может составить гораздо меньше этой суммы, поэтому выгоднее выбрать социальную пенсию по инвалидности. Таким образом, если у гражданина с инвалидностью наступает пенсионный возраст, то нужно рассчитать оба варианта пенсии и выбрать наиболее выгодный.

Пенсия по потере кормильца

И напоследок перейдем к самым популярным ситуациям. Законодательство дает право нетрудоспособным иждивенцам получить пенсию по потере кормильца в случае смерти члена семьи. Это право относится и к супругам, если один из них умер, а второго пенсия была заметно меньше. И тут стоит выбор, оставить свою пенсию или перейти на пенсию по потере кормильца.

Яркий пример. У супруги маленький стаж и небольшая зарплата, в связи с чем минимальная пенсия около 9000 рублей. У умершего супруга огромный стаж и большое количество пенсионных баллов, например 130. Таким образом, если переходить на пенсию по потере кормильца, то ее размер в 2021 году составит 130 * 98 + 3022,24 = 15 762 рубля, что заметно больше.

Но и тут есть важный нюанс: при получении пенсии по потере кормильца не полагаются различные доплаты, например за сельский и северный стаж, доплаты за достижения 80-летнего возраста и т.п. Поэтому тут также нужно все взвесить и рассчитать.

Поэтому если у пенсионера есть долги и получает он только пенсию по потере кормильца, то ни копейки с его пенсии никто удержать не может. В определенных случаях этот фактор может стать определяющим при выборе вида пенсии.

Будьте здоровы и берегите себя!

Если статья понравилась, прошу поставить лайк, если не понравилась, то дизлайк. Любая оценка очень важна.

Благодарю за внимание!

В России в 2020 году изменился порядок начисления пенсий. Законодатели утверждают, что перемены предназначены исключительно для бухгалтеров, которые рассчитывают зарплату и социальные взносы. Однако есть мнение, что реформа напрямую повлияет на обеспеченность граждан в пожилом возрасте. Действительно ли россияне могут рассчитывать только на социальную пенсию в 10-12 тысяч рублей, если их зарплата сейчас не более 20-40 тысяч? Как нужно поменять подход к начислению пенсии, чтобы выплата в старости была более справедливой? Эти вопросы Bankiros.ru задал экспертам.

Надеяться только на себя?

Заместитель генерального директора НПФ «Будущее» Дмитрий Ключник отметил, что стране сейчас действует солидарная пенсионная система, при которой все поступающие взносы делятся на всех текущих пенсионеров. И какую пенсию будут получать люди через 10-15 лет, зависит, в том числе от того, какие взносы будут поступать в систему на тот момент.

По его словам, сумма может быть любой, негосударственные пенсионные фонды предлагают клиентам ИПП (индивидуальный пенсионный план), где очень низкий порог входа от тысячи рублей, и свободная величина и периодичность взносов.

Можно ли заработать на достойную пенсию, просто делая взносы в ПФР?

Вице-президент QBF Владимир Масленников напомнил, что право на страховую пенсию возникает при наличии следующих факторов:

- оплаченных в Пенсионный фонд России страховых взносы на страховую пенсию (из этих отчислений и идет финансирование);

- страхового стажа;

- отказа на определенный период от получения страховой пенсии.

Эксперт признает, что пенсионное законодательство России построено на достаточно сложных вычислениях, порой не доступных обычным пенсионерам, а зачастую даже юристам. Дело в том, что в формулах расчетов множество переменных величин, которые устанавливаются отдельными актами на каждый календарный год. Так, например, ежегодно обновляется предельная величина базы по страховым взносам. По Постановлениям Правительства РФ в 2019 году она составляла 1 150 000 рублей; в 2020 году – 1 292 000 руб. То есть данный показатель растет с течением времени.

Такие формулы в принципе не позволяют заработать на достойную пенсию, отмечает эксперт. Это происходит, поскольку величина зарплаты гражданина делится на величину базы, то если заработная плата не растет, а в знаменателе величина увеличивается, значение количества расчетных пенсионных баллов уменьшается. Например, при заработной плате в 25 тысяч рублей в месяц гражданин получит в итоге всего 2,61 пенсионных балла. И то, если работодатель исправно перечислял взносы.

Стоимость пенсионного коэффициента (величина, на которую надо умножить полученный пенсионный балл, чтобы получить эквивалент в рублях) также является показателем переменным и устанавливается ежегодно. Он тоже растет с течением времени: в 2018 году он составлял 81,49 рубля, в 2019 году – 87,24 рубля, в 2020 году – 93 рубля и в 2021– 98,86 рублей.

Максимальное количество баллов, которое можно заработать за год, выйдет в том случае, если заработная плата будет равна предельной (базовой) для расчета, то есть в районе 100 тысяч рублей. Для большинства российских регионов это запредельная сумма, если брать во внимание средние доходы населения, заметил собеседник Bankiros.ru.

Пенсия в два раза меньше зарплаты

Пенсия в два раза меньше средней заработной платы – это вполне оптимистический вариант, подтвержденный опытом различных пенсионных систем, уверен финансовый аналитик Евгений Марченко. Поэтому гражданам, заработная плата которых низка, не приходится рассчитывать на высокую пенсию.

По его словам, идея «справедливой пенсии для всех» утопична. Это показывает и опыт многих европейских стран. Дело в том, что бюджетные средства могут обеспечить достойную старость лишь узкой категории граждан. Каждая страна сама выбирает, кто это будет – чиновники, военные или другие социальные группы.

В соответствии с законодательством каждый трудящийся гражданин вправе рассчитывать на материальное обеспечение по старости – пенсию.

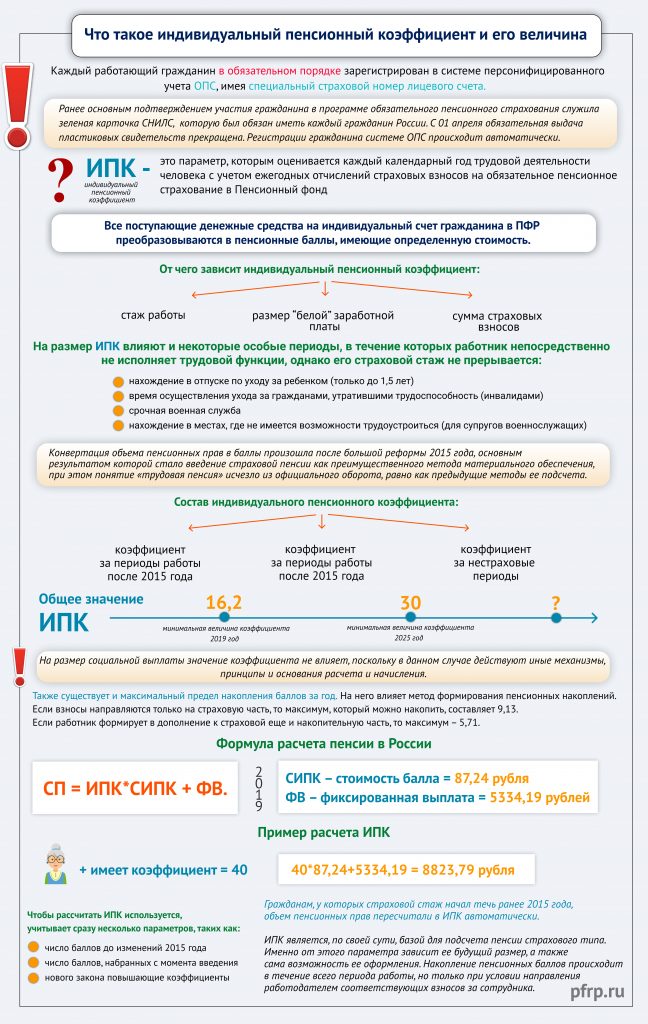

Однако ее размер неодинаков для различных категорий пенсионеров, поскольку зависит он от множества факторов, основным из которых является индивидуальный пенсионный коэффициент (ИПК).

Бесплатно по России

Что такое индивидуальный пенсионный коэффициент?

Чтобы дать точное определение ИПК, необходимо предварительно уяснить некоторые особенности пенсионной системы РФ в части формирования соответствующих прав граждан.

Итак, каждый работающий гражданин в обязательном порядке зарегистрирован в системе персонифицированного учета ОПС, имея специальный страховой номер лицевого счета.

Во время осуществления непосредственной трудовой деятельности за работника вносятся определенные денежные средства – страховые взносы. Они непосредственно связаны с размером заработной платы, которая установлена трудовым договором, поскольку рассчитываются в процентном отношении к ней. Все поступающие денежные средства на индивидуальный счет гражданина в ПФР преобразовываются в пенсионные баллы, имеющие определенную стоимость. Собственно, подсчитанное по особым методикам их количество и является ИПК.

Конвертация объема пенсионных прав в баллы произошла после большой реформы 2015 года, основным результатом которой стало введение страховой пенсии как преимущественного метода материального обеспечения, при этом понятие «трудовая пенсия» исчезло из официального оборота, равно как предыдущие методы ее подсчета.

Баллы формируются только за счет перечислений работодателей с «белой» зарплаты. Работая неофициально и получая заработок «в конверте», гражданин не может рассчитывать на достойную сумму пенсионного обеспечения в пожилом возрасте.

Кроме страховых взносов, на размер ИПК влияют некоторые особые периоды, в течение которых работник непосредственно не исполняет трудовой функции, однако его страховой стаж не прерывается.

К ним следует отнести:

- нахождение в отпуске по уходу за ребенком (только до 1,5 лет);

- время осуществления ухода за гражданами, утратившими трудоспособность (инвалидами);

- срочная военная служба;

- нахождение в местах, где не имеется возможности трудоустроиться (для супругов военнослужащих).

Все вместе эти периоды также могут учитываться в совокупности.

Величина ИПК

ИПК является параметром, отражающим объем пенсионных прав граждан, и имеет числовое выражение в форме баллов. Кроме этого, величина ИПК непосредственно влияет на саму возможность назначения соответствующего материального обеспечения

Так, в 2019 году общее значение ИПК, которое необходимо набрать, составляет 16,2. Однако этот показатель не является окончательным. В связи с очередной реформой, инициированной Правительством РФ и начавшейся в 2019 году, ужесточаются требования не только к возрасту выхода на пенсию, который увеличивается с каждым годом, но и к цифрам ИПК.

Начиная с 2019 года, минимальная величина коэффициента будет становиться больше на 2,4. После 2025 года, когда текущая реформа будет закончена, значение коэффициента будет составлять 30.

При отсутствии необходимой величины ИПК пенсионер не сможет претендовать на страховую пенсию, а лишь только на социальные выплаты по старости.

Также существует и максимальный предел накопления баллов за год. На него влияет метод формирования пенсионных накоплений. Если взносы направляются только на страховую часть, то максимум, который можно накопить, составляет 9,13. Если работник формирует в дополнение к страховой еще и накопительную часть, то максимум – 5,71.

Данные цифры приведены только лишь на 2019 год. В течение времени, что продлится реформа, максимальный рассматриваемого коэффициента будет увеличиваться.

На что влияет ИПК

Кроме основания для получения страховой пенсии, ИПК является важным параметром, определяющим и, собственно, размер страховых выплат. Для понимания того, каким образом ИПК влияет на этот фактор, следует привести следующую формулу расчета пенсии, используемую в России:

СИПК – стоимость балла.

ФВ – фиксированная выплата.

Порядок расчета

Каждый пенсионный балл выражен в денежном значении, в рублях. Кроме этого, с каждым годом происходит ее индексация, то есть увеличение. Стоимость его в 2019 году составляет 87,24 рубля. ФВ в этом же году составляет 5334,19 рубля.

Пример, сколько будет составлять:

Гражданин к моменту достижения возраста выхода на пенсию имеет коэффициент в размере 40. Таким образом, сумма его пенсионного обеспечения будет составлять:

Чтобы рассчитать ИПК используется, учитывает сразу несколько параметров, таких как:

- число баллов до изменений 2015 года;

- число баллов, набранных с момента введения нового закона;

- повышающие коэффициенты.

Гражданам, у которых страховой стаж начал течь ранее 2015 года, объем пенсионных прав пересчитали в ИПК автоматически.

ИПК является, по своей сути, базой для подсчета пенсии страхового типа. Именно от этого параметра зависит ее будущий размер, а также сама возможность ее оформления. Накопление пенсионных баллов происходит в течение всего периода работы, но только при условии направления работодателем соответствующих взносов за сотрудника.

Полезное видео

Предлагаем посмотреть видео по теме:

Автор: Матушевская Лариса. Экономист. Опыт работы на руководящих должностях в производственной сфере. Дата: 11 апреля 2019. Обновление статьи: 09.04.2019. Время чтения 10 мин.

Для получения большой пенсии нужно зарабатывать белую высокую зарплату, иметь длительный стаж. Прибавки начислят за продолжение трудовой деятельности после достижения пенсионного возраста, проживание в северных регионах, наличие заслуг и наград. Выплаты будут выше, если заработать государственный стаж или устроиться работать депутатом. Самостоятельно можно увеличить выплаты за счет накоплений в негосударственных фондах и получения корпоративных платежей.

После проведения индексации в 2019 году средний размер пенсий вырос до 15 367 руб. Назвать такое обеспечение достойным сложно. Неудивительно, что большинство работающих граждан не надеются на солидные выплаты в старости или небрежно заявляют, что на фоне ужесточения требований и вовсе их не заработают. Однако существуют законные способы, как получить большую пенсию. И чем раньше начать воплощать их в жизнь, тем выше вероятность, что в старости не придется надеяться только на помощь от детей или социальные пособия от государства.

Получать высокую заработную плату

Чтобы понять, как уровень зарплаты влияет на размер пенсионных выплат, разберемся, по какой формуле проводятся расчеты. Для начисления трудовой или страховой пенсии применяется классическая формула:

- ПБ – индивидуальные пенсионные баллы;

- СПБ – их стоимость;

- ФВ – фиксированная часть, одинаковая для всех пенсионеров.

Так как стоимость баллов и величина фиксированной выплаты устанавливаются на государственном уровне, для увеличения пенсии остается только накопить как можно больше ПБ. Здесь и кроется взаимосвязь размера пособия и заработка. Пенсионные баллы считаются как отношение отчислений с заработной платы к максимальной взносооблагаемой базе, умноженное на 10.

Рассмотрим, сколько можно заработать ПБ при разной зарплате:

- при минимальной заработной плате в 2019 году, составляющей 11 280 руб., реально накопить за год всего лишь 1,177 баллов;

- при зарплате в 30 000 руб. пенсия будет выше, так как пенсионные баллы увеличатся до 3,13 в год;

- получая 70 000 руб., можно скопить за тот же период 7,03 ИПБ.

Однако существует предельное ограничение. Максимальное количество баллов за 2019 год – 9,13, что соответствует доходу в 95 833 руб. в месяц. Получается, что пенсия при зарплате 100 000 руб. и доходе в 160 000 руб. будет одинаковой.

Официальное трудоустройство и «белая» зарплата

При расчете учитывается только официальная заработная плата, из которой отчисляются взносы в ПФР. Поэтому второе условие для получения высокой пенсии – официальное трудоустройство.

Рис. 1. Белая зарплата – залог благосостояния

Так, при официальной заработной плате в 50 000 руб. будет начислено 5,21 баллов. Если же работодатель для уменьшения налогообложения выплачивает работнику часть дохода в конверте, цифры кардинально изменятся.

Например, доход делится на официальный в размере минималки – 11 280 руб., и «серый» – 38 720 руб. Суммарно работник ничего не теряет, он все также получает свои 50 000 руб., но на индивидуальный пенсионный счет зачтется только 1,177 баллов, так как взносы платились только с белой части зарплаты.

Продолжительный стаж

Начнем с того, что без минимального стажа трудовая пенсия и вовсе не будет назначена. Если в 2019 г. этот показатель составляет 10 лет, то в дальнейшем он вырастет до 15 лет. Пенсионерам без достаточной выработки назначается социальная пенсия по возрасту, которая в 3 раза ниже средней трудовой.

Кроме этого, при назначении выплат ПБ суммируются за каждый год работы, в том числе за советский период. То есть, чем дольше человек работает, тем выше будет суммарное значение, и, соответственно, пенсия. Как это работает, рассмотрим на конкретных примерах.

Таблица 1. Размер пенсионного обеспечения при различной зарплате и выработке

| Стаж | Минимальная з/та, 11 280 руб. | Зарплата 30 000 руб. | Зарплата 70 000 руб. | Максимальная зарплата 95 833 руб. | ||||

| ПБ | Размер пенсии в 2019 г., руб. | ПБ | Размер пенсии в 2019 г., руб. | ПБ | Размер пенсии в 2019 г., руб. | ПБ* | Размер пенсии в 2019 г., руб. | |

| 10 | 11,77 | – | 31,30 | 8 065 | 73 | 11 706 | 91,3 | 13 299 |

| 15 | 17,66 | 6 874 | 46,95 | 9 430 | 109 | 14 892 | 136,95 | 17 281 |

| 20 | 23,54 | 7 387 | 62,61 | 10 796 | 146 | 18 078 | 182,6 | 21 264 |

| 25 | 29,43 | 7 901 | 78,26 | 12 161 | 182 | 21 264 | 228,25 | 25 246 |

| 30 | 35,31 | 8 415 | 93,91 | 13 527 | 219 | 24 451 | 273,9 | 29 229 |

| 35 | 41,20 | 8 928 | 109,56 | 14 892 | 255 | 27 637 | 319,55 | 33 211 |

| 40 | 47,08 | 9 442 | 125,22 | 16 258 | 292 | 30 823 | 365,2 | 37 194 |

| 43 | 50,61 | 9 750 | 134,61 | 17 077 | 314 | 32 735 | 392,59 | 39 583 |

*Для упрощения расчетов ИПБ за год принимались по максимальному значению по состоянию на 2019 г. Следует учитывать, что предельное значение ежегодно менялось, и с 2021 г. оно будет равно 10 ПБ.

Как видим, при минимально допустимом стаже и минимальной заработной плате пенсия вовсе не будет начислена, так как при этих значениях можно заработать только 11,77 ИПБ, что ниже допустимой нормы – 16,2 баллов. Так как с 2025 г. нужно будет иметь на лицевом счету не менее 30 баллов, трудиться при маленькой зарплате придется однозначно дольше. Те же россияне, которым начислят выплаты ниже прожиточного минимума, получат социальную доплату до ПМП. Однако и максимум ограничен 39 583 руб.

Вывод: Чем выше заработная плата и продолжительнее стаж, тем больше будет начислена пенсия. Однако платежи ограничены пенсионной минималкой – 8 846 руб. и предельно возможными выплатами – 39 583 руб. при стаже 43 года.

Получается, что максимальную пенсию смогут заработать мужчины, которые начали трудиться с 17 лет и имеют зарплату не ниже 95 833 руб. Но откуда тогда берутся выплаты в 50 000 руб. и даже 200 000 руб.? Неужели получить такое обеспечение можно только незаконным путем? Существуют и другие возможности, как увеличить выплаты, причем без нарушения закона.

Продолжить трудиться или отказаться от пенсии

Как ни удивительно, но продолжение трудовой деятельности и отказ от пенсионных выплат приводят к увеличению платежей в дальнейшем.

Рис. 1. Белая зарплата – залог благосостояния

В первом случае ежегодно на индивидуальный счет зачисляются взносы с заработной платы, которые переводятся в баллы. Соответственно, размер начисляемых сумм растет. Существенным минусом в этом случае является запрет на индексацию выплат. Однако после выхода на заслуженный отдых назначенная сумма будет увеличена с учетом всех пропущенных индексаций.

При условии, что пенсионер вовсе отказался от назначения выплат при достижении пенсионного возраста, обеспечение увеличивается на мотивирующий коэффициент. Причем он применяется как к пенсионным баллам, так и к фиксированной части.

Таблица 2. Размер мотивирующего коэффициента при отказе от пенсии

| Отсрочка, лет | При стандартных условиях | При праве на досрочное оформление | ||

| ИПБ | ФВ | ИПБ | ФК | |

| 1 | 1,07 | 1,056 | 1,046 | 1,036 |

| 2 | 1,15 | 1,12 | 1,1 | 1,07 |

| 3 | 1,24 | 1,19 | 1,16 | 1,12 |

| 4 | 1,34 | 1,27 | 1,22 | 1,16 |

| 5 | 1,45 | 1,36 | 1,29 | 1,21 |

| 6 | 1,59 | 1,46 | 1,37 | 1,26 |

| 7 | 1,74 | 1,58 | 1,45 | 1,32 |

| 8 | 1,9 | 1,73 | 1,52 | 1,38 |

| 9 | 2,09 | 1,9 | 1,6 | 1,45 |

| 10 и более | 2,32 | 2,11 | 1,68 | 1,53 |

Источник: официальный сайт ПФР

Получается, что при обращении за назначением выплат на 5 лет позже ИПБ вырастут на 45%, а фиксированная часть – на 36%. Если же отсрочить оформление пенсионного обеспечения на 10 лет, ИПБ увеличатся в 2,32 раза, а ФВ – в 2,11 раз.

Рассмотрим, как изменятся платежи у пенсионеров с доходом в 30 000 руб. и стажем 30 лет при продолжении работы и отказе от выплат.

Таблица 3. Расчет пенсионных выплат при продолжении работы и/или отказе от пенсии

| Отсрочка/продолжение работы, лет | Размер выплат при окончательном оформлении выплат, руб. | ||

| При продолжении работы и получении пенсионных выплат | При выходе на заслуженный отдых и временном отказе от выплат | При продолжении работы и отказе от пенсионного обеспечения | |

| 0 | 13 527 | ||

| 1 | 13 800 | 14 399 | 14 691 |

| 3 | 14 346 | 16 506 | 17 522 |

| 5 | 14 892 | 19 134 | 21 114 |

| 10 | 16 258 | 30 262 | 36 598 |

Как видим, за 10 лет работы после достижения пенсионного возраста и отказа от положенных выплат пособие вырастет почти в 3 раза.

Если вернуться к максимально допустимой для начисления выплат заработной плате в 95 833 руб. и стаже 43 года, то за 10 лет переработки сумма вырастет с 39 583 руб. до 109 193 руб. Но для этого придется трудиться до 70 лет, а с учетом повышения пенсионного возраста – до 75 лет и при этом не получать пенсию. На такие кардинальные меры мало кто пойдет.

Другие доплаты, влияющие на размер пособия

Существуют и другие способы увеличить пенсию, причем без длительных переработок.

Рис. 3. Переезд на Север – еще одна идея увеличить доход

- При наличии северного или горячего стажа. Но необходимо отработать определенное число лет, чтобы заработать право на льготное обеспечение.

- При проживании в северных регионах или в приравненных к ним местностям. Уехать жить на Север – оригинальная идея для увеличения выплат. Но если пенсионер покидает такие территории, надбавка снимается. К исключению относятся только коренные малочисленные народы Севера.

- При достижении 80-летнего возраста. Автоматически фиксированная часть увеличивается вдвое для получателей страхового обеспечения.

- При содержании иждивенцев, уходе за инвалидами.

Кроме этого, повышенные пенсии с ежемесячными доплатами получают россияне за особые заслуги. Героям России, Полным Кавалерам Ордена Славы, награжденным орденами «За заслуги перед Отечеством», «Славы», «Трудовой Славы» выплачиваются ежемесячная денежная выплата и дополнительное ежемесячное материальное обеспечение.

Заработать государственную пенсию за выслугу лет или спецпенсию

Государственное обеспечение назначают госслужащим, военным, космонавтам, депутатам. Несправедливо будет утверждать, что все чиновники и военнослужащие получают при выходе на заслуженный отдых обеспечение выше среднего. Но сам принцип начисления платежей дает возможность заработать более высокую пенсию. Чтобы понять, как это работает, сравним пенсионное обеспечение различных категорий при одинаковой заработной плате 70 000 руб. и различных вариантах расчета выплат.

Таблица 4. Расчет пенсионных выплат для различных категорий пенсионеров при доходе 70 000 руб.

| Параметры | Страховая пенсия | Обеспечение госслужащих | Военная пенсия |

| Минимальный стаж/выслуга* | 15 | 20 | 20 |

| Особенности расчета | С учетом ИПБ | 45% заработной платы | 50% денежного довольствия с учетом понижающего коэффициента 72,23% |

| Размер выплат при стаже 20 лет | 18 078 | 31 500 | 17 696 |

| Выплаты при продолжении работы | +ИПБ | +3% за каждый год работы | |

| 1 год | 13 382 | 33 600 | 19 213 |

| 5 лет | 15 931 | 42 000 | 25 280 |

| 10 лет | 19 117 | 52 500 | 32 864 |

| Максимальная величина начислений | Не ограничена | 75% от заработной платы | 85% денежного довольствия |

*Выработка указана с учетом максимального увеличения

Как видим, самое высокое пенсионное обеспечение при одинаковой заработной плате и продолжительности работы будет у госслужащих. А если учесть, что отсутствует предельное значение, ограничивающее начисления, чиновники могут получать и 100 000 руб., и 150 000 руб. пенсионных выплат.

Рис. 4. Кто получает спецпенсии?

Отдельно имеет смысл остановиться на спецпенсиях:

- Космонавтам, летчикам-испытателям начисляют при выходе на отдых до 85% дохода. При средних заработках на Земле в 250 000 руб. пенсии достигают до 212 500 руб. У тех, кто получает оплату за пребывание на орбите, выплаты еще выше.

- Депутату Госдумы достаточно отработать 5 лет, чтобы получить обеспечение в размере 55 % от оклада. При работе более 10 лет этот показатель увеличивается до 75%. В среднем депутатам на пенсии платят 63 581 руб.

- Министры, сенаторы, другие служащие, замещающие госдолжности, кроме обеспечения за выслугу, получают спецдоплаты от 55 до 95% от вознаграждения. Учитывая, что средняя зарплата министров составляет 693 000 руб., выплаты на пенсии могут достигать 311 000–658 000 руб.

Дополнительные и негосударственные пенсии

Если нет желания работать до 70 лет, уезжать на Север и возможности устроиться на высокооплачиваемую должность, дающую право на спецвыплаты, остается вариант позаботиться о накоплениях на старость самостоятельно, не рассчитывая на государство.

Причем действовать можно одновременно в нескольких направлениях:

- Перечислять часть дохода для формирования негосударственной накопительной пенсии. Средства на счетах НПО в НПФ защищены государством. Кроме этого, накопления не обесцениваются за счет инвестирования в прибыльные проекты.

- Принять участие в корпоративных пенсионных программах. К сожалению, не все компании обеспечивают сотрудников дополнительными выплатами при выходе на отдых. А у тех корпораций, где такие бонусы предусмотрены, условия могут значительно отличаться.

- Самостоятельно инвестировать средства: открыть депозит, купить прибыльные акции, вложить деньги в валюту, недвижимость, драгоценные металлы и пр.

Вариантов, как увеличить доход для обеспечения достойной старости, множество. Но большинство из них требует длительного времени для реализации. Поэтому главное, не откладывать на последние 2–5 лет перед окончанием трудовой деятельности, а начинать действовать заблаговременно.

Куда можно инвестировать накопления, эксперты советуют в видеоролике:

В последние годы мы все чаще слышим об очередных законотворческих инициативах по пенсионным вопросам. Не все нынешние пенсионеры знают и понимают правила начисления и выплаты пенсий. Про будущих даже говорить не приходится. Нам кажется, что это еще далеко и нас не касается. Но это только кажется. Поэтому и для тех и для других полезно узнать все о пенсии доступным языком. К сожалению, гарантировать, что именно так и будет в ближайшей и тем более дальней перспективе, не могу.

Основы пенсионной системы

Пенсия – это денежные выплаты, которые государство гарантирует разным категориям граждан:

- по достижении ими определенного возраста, при котором закон позволяет выходить на заслуженный отдых;

- для компенсации утраченного дохода после ухода с государственной службы, должности космонавтов и летчиков-испытателей;

- при потере кормильца;

- при получении инвалидности;

- для компенсации потери здоровья во время несения военной службы, радиационной или техногенной катастроф;

- нетрудоспособным для получения ими средств к существованию.

Основным источником пенсионных выплат являются отчисления в Пенсионный фонд РФ, которые за работников делают работодатели от фонда оплаты труда. Система сейчас построена таким образом, что взносы сегодняшних трудящихся обеспечивают пенсию сегодняшним пенсионерам.

Еще одним шагом увеличить бюджет Пенсионного фонда явился мораторий на накопительную часть пенсии. Объясню подробнее.

До 2002 года работодатели с доходов своих работников перечисляли 22 % в ПФ РФ, которые направлялись на выплаты сегодняшним пенсионерам. После 2002 года мы получили право разделить взносы на 2 части: 16 и 6 %. Первая часть по-прежнему шла в ПФР, а вторую можно было инвестировать через управляющую компанию или негосударственный пенсионный фонд (НПФ) и получать дополнительный доход.

Таким образом хотели создать механизм накопления самими гражданами на свои пенсии. Но денег в Пенсионном фонде от этого не появилось. И с 2014 года государство ввело мораторий, по которому накопительная часть опять полностью направлялась в ПФР. Так продолжается до сих пор.

Люди моложе 52 лет до конца 2015 года могли выбрать из двух вариантов:

- Вся сумма взносов направляется в страховую часть (22 %).

- 16 % взносов идет в страховую часть, а 6 % – в накопительную.

Также выбор доступен и только начинающим свою трудовую деятельность. У людей старше все взносы поступают в страховую часть. У так называемых “молчунов”, т. е. граждан, которые так и не определились с вариантом, взносы в полном объеме тоже переводятся только в страховую часть. Но еще раз оговорюсь, до 2020 года все граждане находятся в одинаковом положении независимо от возраста – перечисляют взносы в страховую часть.

Как рассчитывается пенсия

Наша будущая пенсия может состоять из одной части – страховой или двух частей: страховой и накопительной.

На размер страховой пенсии влияют:

- трудовой стаж;

- размер заработка;

- готовность обратиться за пенсией позже положенного по закону срока;

- годы в декретном отпуске, на военной службе по призыву.

Страховая пенсия рассчитывается по формуле.

В индивидуальном коэффициенте зафиксированы права на получение страховой пенсии. Именно его размер зависит от гражданина. Но государство ограничило максимальное значение ИПК. В 2019 году – это 9,13 балла, в 2020 году – 9,57 балла и в 2021 году – 10 баллов. На величину ИПК влияет вариант выбранного пенсионного обеспечения.

Чем позднее вы обратитесь за пенсией, тем выше будет фиксированная выплата и ИПК. Например, если вы заявите о своем праве на пенсионные выплаты через 4 года, то фиксированная часть вырастет на 27 %, а ИПК на 34 %. Если позже на 10 лет, то фиксированная часть увеличится в 2,11 раза, а ИПК – в 2,32 раза.

| Превышение над сроком выхода на пенсию по закону | Рост фиксированной выплаты, % | Рост ИПК, % |

| 1 | 5,6 | 7 |

| 2 | 12 | 15 |

| 3 | 19 | 24 |

| 4 | 27 | 34 |

| 5 | 36 | 45 |

| 6 | 46 | 59 |

| 7 | 58 | 74 |

| 8 | 73 | 90 |

| 9 | 90 | 109 |

| 10 | 111 | 132 |

Накопленный коэффициент можно посмотреть на сайте Пенсионного фонда. Для этого надо создать личный кабинет. Можно воспользоваться логином и паролем от сайта Госуслуги. Вот так выглядит эта информация.

В личном кабинете с помощью пенсионного калькулятора можно спрогнозировать свою будущую пенсию. Например, по моим данным: текущим и прогнозным, она составит 15 752,66 руб.

Расчет носит условный характер. При обращении за назначением пенсионных выплат будут учитываться еще многие параметры, которые приводят к повышению фиксированной выплаты. Например:

- инвалидность 1-й группы,

- работа на Крайнем Севере,

- 30 лет работы в сельском хозяйстве и др.

Страховая часть индексируется государством, а именно фиксированная выплата и стоимость пенсионного коэффициента. Накопительная зависит от доходности инвестиционной деятельности управляющей компании или НПФ. И не стоит каждый год менять эти организации, т. е. подержать сначала в одной, потом перевести в другую. Если сделать это раньше 5-летнего срока, то сгорает сумма начисленного ежегодного дохода от инвестирования.

Как оформить документы для получения пенсии

Подавать документы на оформление пенсии гражданин может в любое время после того, как у него возникнет на это право. Начать собирать их лучше заранее. Следует обратиться в:

- отделение ПФР по месту регистрации или фактического пребывания,

- МФЦ,

- почтовое отделение.

Заявление подается лично, через представителя или работодателя. Оно может быть написано собственноручно или в форме электронного документа на сайте и не раньше, чем за 1 месяц до срока выхода на пенсию.

Документы для оформления пенсии:

- Заявление.

- Паспорт или любой документ, который подтвердит вашу личность.

- Документ, который подтвердит ваш трудовой стаж (например, трудовая книжка, договоры, военный билет и прочее). Проследите, чтобы он был правильно оформлен. Должен содержать необходимые реквизиты: номер и дату выдачи, Ф. И. О., дату рождения, место и годы работы, должность, подпись и печать.

- Справка о среднемесячной зарплате до 2002 года. Возможны 2 варианта: берете любые 60 месяцев до 2002 года, или к расчету принимается доход за 2000 – 2001 годы, сведения о котором есть в ПФР. Получить справку можно у работодателя, его правопреемника, из архива или из других организаций, которые располагают необходимыми сведениями.

- Документы о смене Ф. И. О., рождении детей, наличии иждивенцев и другие, которые доказывали бы те или иные обстоятельства, влияющие на размер пенсии.

Документы для оформления пенсионных выплат собирает будущий пенсионер. Большая часть сведений уже хранится в ПФР, часть надо взять у работодателя. Сложности могут возникнуть только при частых сменах работы, переездах и прочих непредвиденных жизненных ситуациях. Здесь могут понадобиться запросы в архивы, поиски правопреемников несуществующих уже предприятий и прочие довольно затратные по времени действия. Что делать в том или ином случае, подскажут в территориальном отделении ПФР.

ПФР обязан рассмотреть заявление и проверить документы в течение 10 дней после поступления.

Условия наступления права на заслуженный отдых

Чтобы знать, когда выходить на пенсию, нужно ориентироваться на 3 условия:

- Достижение 60 лет у женщин и 65 лет у мужчин. Сейчас действует переходный период, в течение которого идет постепенное повышение возраста. Например, в 2020 году выходят на пенсию женщины 56 лет и мужчины 61 года. К 2028 году 60 и 65 лет соответственно.

- Страховой стаж. Он должен составить не менее 15 лет. Также действует переходный период. В 2019 году – 10 лет, далее увеличение ежегодно на 1 год. К 2024 году – 15 лет.

- Не менее 30 индивидуальных пенсионных баллов к 2025 году. В 2019 году – 16,2 балла с последующим увеличением на 2,4.

Есть категории граждан, которые имеют право на досрочный выход на заслуженный отдых. Например, женщины со стажем работы 37 лет и мужчины с 42 годами работы. Люди некоторых профессий, такие как шахтеры, трактористы и пр. имеют право пораньше уйти на заслуженный отдых.

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

С 2017 года новые пенсионеры могут получать деньги на банковскую карту только российской платежной системы МИР. Если карточка была оформлена до 2017 года, то независимо от текущей платежной системы после истечения срока действия переведут на МИР.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

Заключение

Надеюсь, информация в статье будет для кого-то полезной. Для меня до сих пор остается спорным вопрос, стоит ли изучать пенсионные правила, которые действуют на сегодняшний день, если ты еще не пенсионер и даже не предпенсионер. Они слишком часто меняются. Я совсем не уверена, что к моему выходу на заслуженный отдых законодательство останется в том виде, в каком существует в 2019 году. И что будет с моей накопительной пенсией, тоже под вопросом.

Но в одном я уверена на 100 %. С самого первого заработка надо подумать о том, на что ты будешь жить в преклонном возрасте. Очень сомневаюсь, что именно государство обеспечит мне безбедное существование. К сожалению, осознала я это слишком поздно. Мне 42 года, и в запасе только 20 – 25 лет для создания собственного пенсионного капитала. А у кого-то нет даже этих лет.

А на что вы собираетесь жить на пенсии? Вариант ответа “я не доживу” не принимается. Будем оптимистами.

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

-->Привет негражданам США, имеющих там регистрацию, а проживающих в РФ. Так вы будете заполнять Заявление на расчет страховой пенсии. Пора вернуться в СССР и бороться за свои права. От нас скрывают, что СССР существует и котируется на международном уровне. Многие российские олигархи имеют гражданство СССР, а не Российской Федерации. А многие вообще ушли в другие государства, чтобы не связываться с фиктивным гражданством РФ. Но бесконечно такое скрывать невозможно, правда выйдет наружу.

=Гладко выходит у вас на бумаге,

но вы умалчиваете про ухабы и овраги=

Вот что предлагает Пенсионный фонд

Суть программы в следующем:

Если гражданин, который по возрасту и другим параметрам получил право на пенсионное обеспечение, не обратится за назначением выплаты сразу, то в дальнейшем пенсия ему будет выплачиваться в увеличенном объеме.

Вот как это работает на примере:

Предположим, что у Екатерины Ивановны уже есть 30 лет стажа, 120 баллов и возраст,

дающий женщине право падать заявление о назначении пенсии.

Если Екатерина Ивановна обратится за выплатой сейчас, то ее пенсия будет рассчитана по следующей формуле:

пенсия = количество баллов х фиксированный размер 1 балла (сейчас это 87,24 рубля) + фиксированная выплата (сейчас это 5334,19 рубля)

В деньгах это будет 120 х 87,24 + 5334,19 = 15 802,99 рублей.

Если же Екатерина Ивановна решит «подождать», например, 5 лет, то фиксированная выплата будет увеличена на 1,36, а страховой коэффициент — на 1,45. В деньгах это будет выглядеть так: 120 х (87,24 х 1,45) + 5334,19 х 1,36 = 22 434,25 рубля.

Если же Екатерина Ивановна будет готова ждать 10 лет, то ее выплата составит:

120 х (87,24 х 2,32) + 5334,19 х 2,11 = 35 542,76 рубля.

При этом после обращения за пенсией все ежегодные индексации, которые производились за этот период, будут выплачены.

Зная количество ваших пенсионных баллов, вы можете самостоятельно посчитать…

У меня 39 стажа. И я посчитал по минимуму: 120 х 87,24 + 5334,19 = 15 802,99 рублей… — ан, нет.

Мне ПФР начислил всего лишь 11.999.50руб.

Я естественно возмутился и запросил документ формы СЗИ-6, но и тут облом.

Согласно регламента служба ПФР, выдаёт справки СЗИ-НВП, в которой нет ни каких баллов.

Кстати, единовременное, тоже убрали.

Из предписаний Vitael’

Создание «инвестиционного климата», это и есть создание марионеточным правлением россейской сырьевой резервации – ХУНТОЙ, условий, понуждающих население к себяпродаже по дешёвке в РАБСКОЕ ПОВИНОВЕНИЕ к инвестору в РАБОВЛАДЕНИЕ.

Повышение предпенсионного возраста, это и есть повышение срока рабской повинности.

Поэтому, ПФР, Путин, Медведев, Матвиенко и все организованные ими департаменты, министерства, парламенты, как верхний «СовФед», так и нижний «ГосДума», ОБВИНЯЕТСЯ в ШОВИНИЗМЕ, РАСИЗМЕ, ФАШИЗМЕ, ПОРАБОЩЕНИИ и ГЕНОЦИДЕ, то есть,

в преступлениях против человечества.

И всякое умалчиваемые, всякое сокрытие, извращение политтехнологами, всякое препятствие распространению этой информации об их преступлениях против человечества, расценивается только как соучастие в оных.

Повторяю,

вся эта Путинская шобла мародёров либеральной расы,

возомнившая себя сверхбожественной Мировой материей

живёт на халяву, за чужой счёт.

На дармовщину, за счёт чужого разума.

За счёт чужого труда — рабства.

За счёт чужого имущества.

От поборов, разбоя, грабежа, порабощения.

Она жирует за счёт жизни чужого физиологического тела.

Эта РАКОВАЯ ОПУХОЛЬ — в теле человеческом.

И эта РАКОВАЯ ОПУХОЛЬ УНИЧТОЖАЕТ ЧЕЛОВЕЧЕСТВО.

Читайте также: