Что писать в назначении платежа при оплате 1 процента в пфр

Опубликовано: 13.05.2024

- Бухгалтерия

- Налоги

- Патент

ИП каждый год платит за себя фиксированные страховые взносы. А если доход превышает 300 тысяч рублей, сумма взносов увеличивается. Как рассчитать эти дополнительные взносы ИП на УСН и патенте, расскажем в этой статье.

Размер страховых взносов в 2021 году

ИП платит фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Идут на обязательное пенсионное и медицинское страхование. ИП обязан их уплатить, даже если ничего не заработал за год. Фиксированные взносы могут не платить только ИП, которые перешли на уплату налога на профессиональный доход — НПД.

Размер фиксированных взносов на каждый год установлен в Налоговом кодексе, в 2021 году это 40 874 ₽, из них на пенсионное страхование — 32 448 ₽, на медицинское — 8426 ₽.

Дополнительные взносы. ИП платит эти взносы, если годовой доход превысит 300 тысяч рублей. Они идут на обязательное пенсионное страхование и рассчитываются как 1% от суммы превышения.

Для всех взносов есть лимит. Максимальная сумма фиксированных и дополнительных взносов в 2021 году — 259 584 ₽. Чтобы рассчитать максимум только по дополнительным взносам, из общего лимита нужно вычесть фиксированные взносы:

Даже если при расчете получится больше, заплатить нужно только эту сумму.

Расчет дополнительных взносов для ИП на разных режимах

ИП нужно самому рассчитывать дополнительные взносы. Их сумма зависит от дохода. На разных режимах налогообложения доход рассчитывается и зависит от разных факторов: на патенте — от его стоимости, на УСН «Доходы» — от реальной суммы годового дохода, на УСН «Доходы минус расходы» — от разницы доходов и расходов. Поэтому сумма дополнительных взносов для этих режимов считается .

На патенте. ИП на патенте расчеты ведут не от реального, а от потенциального дохода за год.

Формула расчета дополнительных взносов для ИП на патенте:

На УСН «Доходы». Допвзносы платят, если фактический доход ИП превысил за год 300 000 ₽:

На УСН «Доходы минус расходы». На этом режиме налогообложения 1% считается от разницы доходов и расходов:

Посмотрим на примере:

Совмещение налоговых режимов. Если ИП использует два режима налогообложения, все его доходы суммируются. Размер дополнительных взносов рассчитывается от общей суммы превышения.

На любом режиме главное — следить за лимитом доходов: если он превысит 300 тысяч, по итогам года нужно платить дополнительные страховые взносы.

Уменьшение налога на сумму взносов

ИП без сотрудников может уменьшить налог на всю сумму взносов. На разных спецрежимах есть свои нюансы.

ИП на УСН «Доходы» может уменьшить налог на всю сумму дополнительных взносов. Это можно сделать раз в квартал, при выплате части налога — авансового платежа.

Главное правило: уменьшить налог можно только в том квартале, в котором уплатили взносы.

ИП на УСН «Доходы минус расходы» может уменьшить налог, если включит страховые взносы в расходы.

ИП на патенте может уменьшить налог тремя способами:

- Уменьшить стоимость патента на сумму взносов. Для этого нужно уплатить страховые взносы и уведомить об этом налоговую. Затем получить налоговый вычет и не платить часть стоимости патента или всю стоимость.

- Вернуть деньги за купленный патент. Для этого нужно уплатить всю сумму страховых взносов или ее часть и подать в налоговую заявление на возврат излишне уплаченных денег за патент. Затем получить деньги за патент.

- Получить налоговый вычет для оплаты патента на следующий период. Для этого нужно уплатить часть страховых взносов и подать заявление о том, чтобы использовать эти деньги для оплаты патента на следующий период. Затем получить налоговый вычет.

Налоговый вычет нужно использовать в течение года, остаток взносов на следующий год не переносится.

Порядок уплаты дополнительных взносов

Дополнительные взносы ИП платят в налоговую — точно так же, как и фиксированные. Проще всего сделать это через банк, в котором открыт расчетный счет.

Чтобы страховые взносы дошли до вашей налоговой инспекции, нужно правильно указать ее реквизиты в платежном поручении. Они зависят от региона регистрации ИП. Проверить их можно на сайте налоговой.

Еще нужно указать код бюджетной классификации — КБК. Благодаря этой комбинации цифр государство понимает, за что именно пришли деньги — например, за налог или взносы.

Для каждого вида платежа прописан свой КБК. Полный список всех КБК есть на сайте налоговой, здесь приведем только основные.

Для уплаты фиксированных и дополнительных пенсионных взносов КБК общий: 182 1 02 02140 06 1110 160.

В назначении платежа будет указано, что взносы идут на обязательное пенсионное страхование в фиксированном размере. То, что платеж на дополнительные взносы, указывает пометка «с суммы дохода, сверх предельной величины».

Пример платежного поручения на дополнительные страховые взносы в личном кабинете в Тинькофф-банке. Выделен КБК

Пример платежного поручения на дополнительные страховые взносы в личном кабинете в Тинькофф-банке. Выделено назначение платеж

Срок уплаты взносов

Для фиксированных и дополнительных взносов сроки уплаты различаются.

Фиксированные взносы все ИП обязаны уплатить до конца текущего года. Если 31 декабря выпадает на выходной, срок переносят на следующий рабочий день.

Дополнительные взносы все ИП обязаны уплатить до 1 июля следующего года.

За 2020 год — до 1 июля 2021 года.

За 2021 год — до 1 июля 2022 года.

Если ИП заплатит страховые взносы с опозданием, ему начислят пени. В случае если ИП все равно не будет платить, налоговая взыщет всю сумму с его расчетных счетов. Поэтому за сроками нужно следить или нанять бухгалтера, который будет за это отвечать.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию:

- Расчет налогов и страховых взносов для УСН и патента.

- Формирование платежных поручений и напоминания об оплате.

- Отправка деклараций онлайн.

Справочная / Страховые взносы ИП

Как заполнять платёжки по страховым взносам в налоговую в 2020‑2021

КБК по страховым взносам в налоговую за себя и сотрудников

В 2021 году действуют новые правила заполнения платёжек по взносам. До 1 апреля длится переходный период: платить можно по старым или по новым правилам. С 1 апреля уже обязательно нужно указывать дополнительные реквизиты: БИК банка получателя, номер казначейского счёта и номер банковского счёта местного казначейства. Эльба учтёт изменения, поэтому наши пользователи их даже не заметят.

182 1 02 02140 06 1100 160 — фиксированная часть, которая не зависит от доходов;

182 1 02 02140 06 1200 160 — 1% от доходов свыше 300 тыс.руб.;

182 1 02 02103 08 1011 160 — на медицинское страхование.

182 1 02 02140 06 1110 160 — фиксированная часть +1% от доходов свыше 300 тыс.руб.

182 1 02 02103 08 1013 160 — взносы на медицинское страхование.

182 1 02 02010 06 1000 160 — на пенсионное страхование;

182 1 02 02090 07 1000 160 — на нетрудоспособность;

182 1 02 02101 08 1011 160 —на медицинкое страхование.

182 1 02 02010 06 1010 160 — на пенсионное страхование;

182 1 02 02090 07 1010 160 — на нетрудоспособность;

182 1 02 02101 08 1013 160 — на медицинское страхование.

КБК утверждены приказом Минфина от 08.06.2018 N 132н

Сдавайте отчётность в три клика

Эльба создана для небольшого бизнеса. Она сама готовит платёжки в Пенсионный фонд и ФОМС, уменьшает налог на взносы и формирует отчёты. Первые 30 дней бесплатно.

Новые правила заполнения платёжек по страховым взносам

Порядок заполнения платёжек описан в приказе Минфина №107н.

Статус плательщика в платёжках по страховым взносам в налоговую в 2021 году

- 09 — для ИП по страховым взносам за себя и за сотрудников

- 01 — для ООО по страховым взносам за сотрудников.

А Эльба поможет?

Вам не обязательно знать КБК, ОКТМО и статусы плательщика — Эльба автоматически подготовит платёжки. Сервис рассчитает налог, уменьшит его на сумму взносов и напомнит, когда и что заплатить.

А меня банк посылает куда подальше, ссылаясь на тот же самый приказ:

система ИнтернетБанк РНКБ iBank2 для корпоративных клиентов в настоящее время работает полностью на основании действующего законодательства:

такая ошибка при заполнении/импорте платежного поручения возможна, если Вы заполняете поле 101 (статус составителя) значением «08» (плательщик – юридическое лицо (индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации)

как следует из Правил приложения №2 и информации из Приложения №5 Приказа Минфина России от 12.11.2013 N 107н указанные правила могут применяться только для:

- налогоплательщиков и плательщиков сборов (статусы составителя: 01, 09, 10, 11, 12, 13, 14 ), налоговых агентов (статус составителя: 02), налоговые органы (статус составителя: 04);

- территориальные органы Федерального казначейства …

- финансовые органы субъектов Российской Федерации …

- кредитные организации (филиалы кредитных организаций) … (статус составителя: 20)

- организации федеральной почтовой связи … (статус составителя: 03)

- организации и их филиалы (далее - организации) … (статус составителя: 19)

В соответствии с вышесказанным для отправки платежа с заполнением полей 106, 107, 109 ненулевыми значениями Вам необходимо указывать статус составителя не равный «08». В настоящий момент времени правил, определяющих порядок отправки платежей со статусом составителя «08» не существует (до 01.01.2017г. действовали правила из Приложения № 4 Приказа Минфина России от 12.11.2013 N 107н).

И что с этим делать? =(((

Спасибо за статью! Ваш сервис самый лучший! Пользуюсь уже три года.

Вопрос по статье. Я не успел заплатить фиксированную часть (ПФР) за себя до 21.12.2016.

Хочу оплатить сейчас.

Какой КБК указать? 182 1 02 02140 06 1100 160, верно?

Не могли бы вы дать прямую ссылку на эти пресловутые "новые правила"? Последняя найденная в системе "Консультант Плюс" редакция правил датирована от 23.09.2015, а на сайте минфина вообще ни черта нельзя найти иначе как случайно.

Раньше (при оплате взносов в ПФР) мы подпадали под действие "Приложение N 4. Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми и таможенными органами)" и, согласно этим правилам, ставили в платежке нули.

Сейчас мы УЖЕ не подпадаем под действие этих правил, а должны подпадать под действие "Приложение N 2. Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами". Однако в этих правилах русским по белому указано:

>>>>>>>>>>>

2. Настоящие Правила распространяются на:

налогоплательщиков и плательщиков сборов, налоговых агентов, налоговые органы;

территориальные органы Федерального казначейства.

финансовые органы.

кредитные организации.

организации федеральной почтовой связи.

организации и их филиалы. при составлении распоряжений о переводе денежных средств . удержанных . в счет погашения задолженности по налогам, сборам и иным платежам.

Рауль 20 января 2017, 13:36

В последний день уплаты налоговая неожиданно опубликовала разъяснения, как заполнять статус плательщика в платежках по страховым взносам:

14 — при уплате страховых взносов за сотрудников в налоговую;

09 — при уплате страховых взносов за ИП в налоговую.

Остаётся без изменений статус 08 только в платежках в ФСС при уплате взносов на травматизм за сотрудников.

К сожалению, разъяснения появились слишком поздно. В ближайшее время мы внесём изменения в Эльбу, и платёжные поручения будут формироваться по правилам налоговой.

Платежи, которые вы перечислили ранее с другим статусом плательщика, всё равно считаются исполненными. Согласно статье 45 НК РФ неверный статус плательщика не влияет на уплату страховых взносов. Можно быть уверенными, что пеней и штрафов не будет.

Чтобы убедиться, что страховые взносы дошли до налоговой, сделайте сверку в Эльбе на вкладке Отчётность — Сверка с налоговой и запросите выписку операций по расчётам с бюджетом. Или просто позвоните в свою инспекцию и уточните, что с платежом всё в порядке.

Добрый день!

Поле «Код» заполняется в том случае, если вы перечисляете недоимку, пени, штрафы по требованию налоговой.

Поскольку вы платите взносы самостоятельно и добровольно, в этом поле проставляется «0».

(приказ Минфина 107н, приложение 2, пункт 12;

https://www.nalog.ru/rn77/news/activities_fts/4579460/)

Ваш банк объясняет причину?

Эльба - действительно хороший сервис, использую ее вместе с Альфа Банком. Пишу вопрос первый раз:

У меня ИП, я оплатил все 3 страховых взноса за себя за 2016 год с опозданием, в январе 2017 года. При этом все 3 платежки сформировались на мою налоговую УФК по г. Москве (ИФНС России № 15 по г. Москве). Скажите, пожалуйста, все ли платежи прошли верно ?

Получатель.Наименование: УФК по г. Москве (ИФНС России № 15 по г. Москве)

Назначение платежа: (087-307-008042 - рег. номер в ПФР). Взносы в ПФР в фиксированном размере, страх. часть (с суммы дохода до 300 т.р.) за 2016 г.

Без НДС.

Все ли верно ? Смущает наименование получателя платежа, т.к. вы пишите что за 2016 год этот платеж должен был пойти в ПФР

Выгрузил из Эльбы платежки, при загрузки в банк клиент ВТБ пишет ошибку: Необходимо указать либо ИНН плательщика - физического лица, либо уникальный идентификатор начисления (УИН).

Подскажите пожалуйста какой УИН указывать при оплате взносов?

УИН указывать не нужно, для добровольной уплаты взносов его попросту нет. Так как УИН указывают тогда, когда платят по требованию налоговой (недоимку, штрафы, пени). Поэтому в поле УИН нужно ставить 0.

Попробуйте заменить статус «14» на статус «08».

Сейчас есть несколько мнений, как заполнять это поле. «08» больше соответствует закону. Но налоговая недавно выпустила разъяснения, где сказала указывать «14» для взносов за сотрудников.

В любом случае взносы дойдут до налоговой.

Чтобы убедиться, что страховые взносы дошли до налоговой, сделайте сверку в Эльбе на вкладке Отчётность — Сверка с налоговой и запросите выписку операций по расчётам с бюджетом. Или просто позвоните в свою инспекцию и уточните, что с платежом всё в порядке.

Отправляю платежки в интегрированный Модульбанк - три из четырех не уходят.

Так все таки. 1% свыше 300тыр. (с доходов выполненных в 2016году, я плачу в начале 2017) по какому КБК отсылать?

У вас указано два КБК:

2016год 182 1 02 02140 06 1200 160 — 1% от доходов свыше 300 тыс.руб.;

2017год 182 1 02 02140 06 1110 160 — фиксированная часть +1% от доходов выше 300 тыс.руб.

Получается мне платить по первому?

На днях тоже столкнулся с тем, что банк-клиент не принимает платёжки, ругаясь на то, что в полях ПоказательОснования=ТП

ПоказательПериода=МС.01.2017

Ему нужно, что бы значения в этих полях были нулевые.

Обратился в банк, их главбух обратился к разработчиками банк-клиента и вот что они ответили:

__________________________________________________________________________________

Здравствуйте!

Были приняты изменения в налоговый кодекс, что страховые взносы администрируют налоговые органы.

Есть Приказ 107н, который определяет правила заполнения платежа в бюджет.

Система работает согласно приказа 107н.

Согласно п.2 Приложения 4 Приказа 107н:

«…

2. Настоящие Правила распространяются на:

плательщиков страховых взносов и иных платежей в бюджетную систему Российской Федерации, …»

То есть, при указании статуса составителя 08 должны применяться правила Приложения 4.

Согласно п.5 Приложения 4 Приказа 107н:

«…

5. В реквизитах "106", "107", "109" распоряжения о переводе денежных средств указывается ноль ("0").

…»

То, при заполнении по правилам Приложения 4 в реквизите 106 должен указывать «0» ( и другое значение, например «ТП» не допускается).

Еще раз повторю, касаемо данного запроса и проблемы клиентов. Клиенты неверно трактуют 107н и ссылаются на приложение 2, где про статус сост. 08 ничего не сказано и когда они указывают статус составителя 08, далее документ регламентируется не приложением 2, а приложение 4 из 107н как я и написал выше.

Соответственно в документе, либо необходимо указать статус составителя 01(плательщик сборов), либо в реквизитах "106", "107", "109" распоряжения о переводе денежных средств указывается ноль ("0").

В актуальной сборке 396, проблем с ibank2 касаемо нового законодательства возникать не должно, проблемы только в том, что клиенты неправильно трактуют данный приказ.

С уважением, Сейтниязов Артур

Специалист отдела внедрения и сопровождения Компания "БИФИТ" - www.bifit.com Тел. +7 (499) 705-01-01 Тел. 8-800-333-911-0

E-mail: support@bifit.com

____________________________________________________________________________

Т.е. разработчики готовы внести изменения, но изменения в 107Н законодательно еще не приняты. Как только примут все изменения в 107Н банк сразу обновить базу для заполнения платежей.

нда. сегодня банк ок-банк (бифит2) тоже не принял оплату страховых взносов.

читал. читал. :) и вычитал.

http://tbis.ru/dokumenty/platezhnoe-poruchenie-po-strahovym-vznosam

Обновление 08.02.2017 - разъяснения ИФНС вопроса статуса плательщика

Некоторые региональные ИФНС разослали страхователям разъяснения по поводу заполнения платежных поручений на уплату страховых взносов в 2017 году. Они вместе с образцами заполнения платежек содержатся в следующем документе:

Согласно документу, статус плательщика указывается следующим образом:

Статус 01 – указывается при уплате страховых взносов юридическим лицом;

Статус 09 – указывается при уплате страховых взносов индивидуальным предпринимателем;

Статус 10 – указывается при уплате страховых взносов нотариусом, занимающимся частной практикой;

Статус 11 – указывается при уплате страховых взносов адвокатом, учредившего адвокатский кабинет;

Статус 12 – указывается при уплате страховых взносов главой крестьянского (фермерского) хозяйства;

Статус 13 – указывается при уплате страховых взносов за наемных работников физическим лицом (не являющимся ИП).

Калькулятор страховых взносов:

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платежи эти вносить требуется вне зависимости от того, работаете ли вы по найму где-либо ещё, ведёте ли деятельность или просто лежите на диване, будучи зарегистрированным как ИП. На обязательные взносы ИП также не влияет ни система налогообложения на которой он находится (УСН, ОСНО, ЕНВД, ПСН — платят все!), ни количество ваших доходов или расходов.

В любом случае вы обязаны ежегодно перечислять в эти два фонда (ПФР и ФФОМС) фиксированные платежи.

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

В 2020 году вышел Федеральный закон от 15.10.2020 № 322-ФЗ «О внесении изменений в статью 430 части второй Налогового кодекса Российской Федерации», согласно которой изменяются суммы взносов на 2021-2023 года. Данные в таблице ниже уже учитывают эти нововведения.

| Год | МРОТ | ПФР | ФФОМС | Итого |

|---|---|---|---|---|

| 2023 | Не важен | 36 723 руб. | 9 119 руб. | 45 842 руб. |

| 2022 | Не важен | 34 445 руб. | 8 766 руб. | 43 211 руб. |

| 2021 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2020 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2019 | Не важен | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2018 | Не важен | 26 545 руб. | 5 840 руб. | 32 385 руб. |

| 2017 | 7 500 руб. | 23 400 руб. | 4 590 руб. | 27 990 руб. |

| 2016 | 6 204 руб. | 19 356,48 руб. | 3 796,85 руб. | 23 153,33 руб. |

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

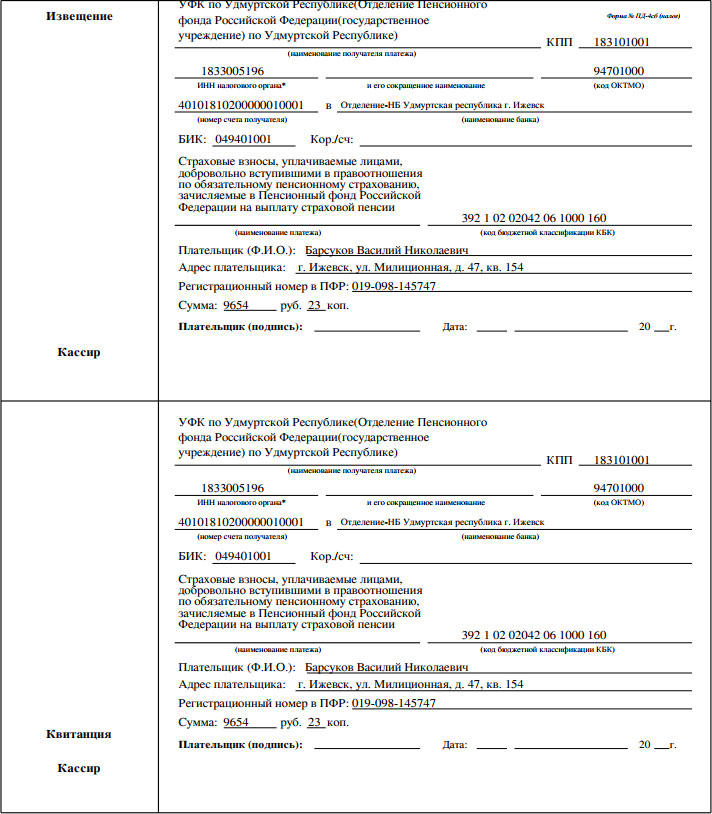

Квитанция на оплату страховых взносов в ПФР

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

Сделать это очень просто.

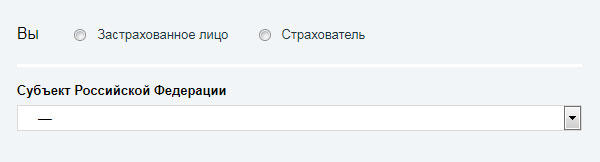

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

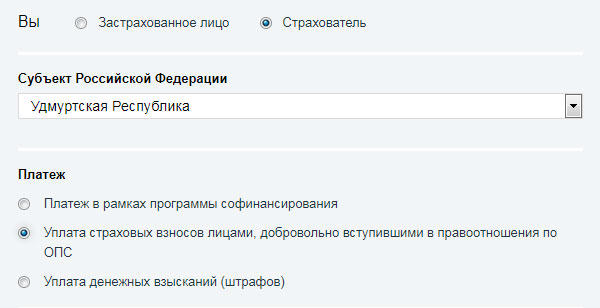

Шаг 2. Выбираем пункт «Страхователь», свой субъект РФ и далее пункт «Уплата страховых взносов лицами, добровольно вступившими в правоотношения по ОПС».

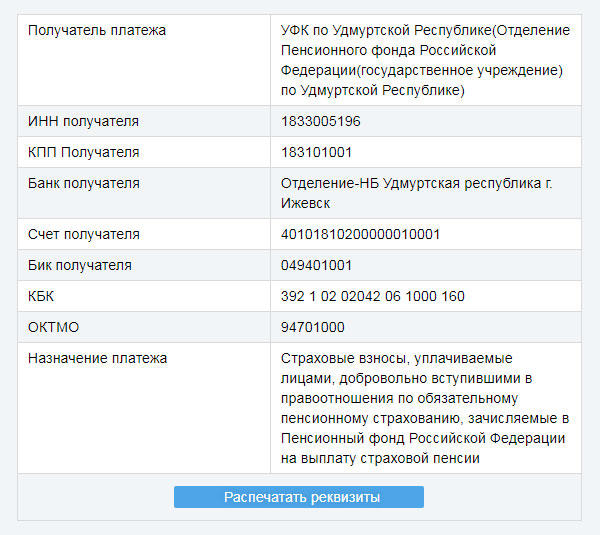

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

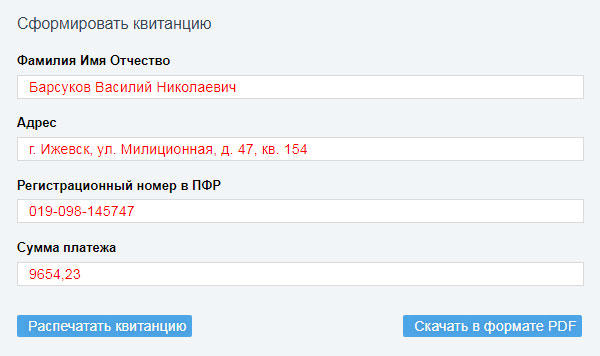

Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2020 и 2021 год смотрите в нашей статье.

Фиксированные платежи ИП в 2021 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2021 году, как и в 2020 году, обязательный медицинский платеж для ИП установлен в сумме 8 426 рублей.

Пенсионные отчисления в ФНС зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 32 448 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (32 448) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2021 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

32 448 + 1% × (430 000 − 300 000) = 33 748 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2020 и 2021 года ее размер равен 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2021 год необходимо оплатить до 31 декабря 2021, а пенсионный 1 % взнос — до 01 июля 2022.

Пример 2. В 2021 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

32 448 + 1% × (25 500 000 − 300 000) = 284 448 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 259 584 рубля. При этом 32 448 рублей Овечкин К.К. должен уплатить до 31 декабря 2021, а оставшиеся 227 136 рублей — до 01 июля 2022 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2021 года и составил 4 451 руб. 62 коп.

Веб-сервис Контур.Бухгалтерия напомнит об уплате взносов и автоматически рассчитает их.

КБК ИП фиксированный платеж 2021

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

ОПС (включая 1% сверх 300 тыс.)

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180. Пеней и штрафов не предусмотрено, так как взносы добровольные.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

- в «медицинском» коде 16-17 знакоместа меняются на «11»;

- в «пенсионном» коде 14-17 знакоместа принимают значение «1100»;

- в «пенсионном — 1%» коде на 14-17 знакоместа ставится «1200».

Платежные поручения 2021 по личным взносам ИП

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «09» (с 1 октября 2021 года — «13»);

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2021 год код «ГД.00.2021».

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2021 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Автор статьи: Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от авралов и рутины.

Если вы предприниматель на упрощенке и получаете больше 300 000 рублей в год, вам нужно оплатить дополнительный страховой взнос. Это 1% от дохода свыше трехсот тысяч.

Оплатить за 2018 год нужно до 1 июля 2019 года, а за 2019 год — до 1 июля 2020 года. Сегодня расскажем, как рассчитать дополнительный взнос, куда и как его платить.

Что это за взносы

Индивидуальные предприниматели платят налоги и взносы. Налоги идут в бюджет, а взносы — в Пенсионный фонд, ПФР и Фонд медицинского страхования, ФМС. Эти взносы называют страховыми. Страховые взносы нужны, чтобы бесплатно сходить к врачу по медполису и получать пенсию в старости.

Сумма взносов фиксированная. Раньше она зависела от минимального размера оплаты труда, МРОТ, а теперь — нет. В этом году она повысилась: в 2018 году платили 32 385 рублей, а в 2019 году нужно заплатить 36 238 рублей.

Эта сумма распределяется так:

- в Пенсионный фонд — 29 354 рублей;

- в Фонд медицинского страхования — 6884 рублей.

Но это еще не всё. Если годовой доход ИП превысил 300 000 рублей, надо заплатить 1% с этой суммы.

Хорошая новость в том, что взносами можно погасить налог ИП. В некоторых случаях полностью. Об этом дальше.

Что считают доходом

На упрощенке 6% доходом считается всё, что вы получаете наличкой или на расчетный счет. Деньги, которые пришли на счет — ваш доход, с него надо платить налог. Налог не платят:

- с пополнений личными деньгами,

- займов;

- залогов;

- безвозмездной денежной помощи от родственников;

- кредитов, займов, залогов или банковских гарантий;

- платежей за возврат от поставщиков;

- возвратов от поставщиков или налоговой, если заплатил слишком много;

- грантов или целевого финансирования.

Допустим, за год от клиентов пришло 600 000 рублей дохода, а еще 20 000 рублей предприниматель вносил на свой счет сам, когда не хватало на покупку материалов. Платить налог всё равно нужно с 600 000 рублей.

За 2016 год пришло 521 276,78 рублей — скриншот из личного кабинета клиента Модульбанка

Если вы принимаете наличные, вы должны пробить кассовый чек или выписать бланк строгой отчетности. Сумма в чеке или в бланке — ваш доход для налога.

Как рассчитать взнос

Дополнительные взносы считают по формуле: (Доход ИП − 300 000)*1%.

Весь доход ИП за год — 600 000 рублей.

Взносы к уплате 3 000 рублей: (600 000 − 300 000)*1%.

Эту сумму нужно заплатить до 1 июля.

Куда и как платить

Чтобы оплатить дополнительные взносы, заполните платежку в личном кабинете банка или квитанцию для оплаты в банке.

182 1 02 02 140 06 1110 160 — КБК для дополнительных взносов за 2017 год

Раньше взносы переводили напрямую в фонды, а с 2017 года — в налоговую. Поэтому изменились реквизиты и КБК — коды бюджетной классификации. Взносы за 2016 год платили по одним КБК, а за 2017 и дальше — нужно платить по другим. Если запутаться и заплатить не туда, можно нарваться на пени и штрафы.

КБК для уплаты дополнительных взносов в пенсионный и ФОМС за 2016 год — 182 1 02 02 140 06 1200 160, а за 2017 год и следующие годы — 182 1 02 02 140 06 1110 160.

- Рассчитать сумму взноса.

- Зайти на сайт налоговой и по шагам заполнить данные. Система подскажет реквизиты.

Сервис налоговой удобен тем, что уже не запутаешься в КБК, реквизитах. Нужно вбить только ИНН платильщика, имя и адрес.

Всё, что нужно для бизнеса

Дело Модульбанка — это издание о бизнесе. Мы рассказываем обо всём, что нужно знать российскому предпринимателю: какие вышли новые законы, как проходить проверки в разных инстанциях, как не получить штрафов.

Подписывайтесь, чтобы не пропустить!

Присылаем письма 2-3 раза в неделю. Подписываясь, вы соглашаетесь с политикой конфиденциальности.

Как не платить

Если вы платили налог и взносы каждый квартал, вы можете сэкономить.

Кроме страховых взносов предприниматели платят налог. В нашем случае на УСН — 6% с доходов ИП. Хорошая новость, что этот налог можно погасить за счет взносов. Если предприниматель работает без сотрудников в штате, он уменьшает налог на всю сумму страховых взносов. ИП с работниками, может понизить налог до 50%, не больше.

Вот, как это работает:

Весь доход ИП за год — 600 000 рублей. Сотрудников нет.

Налог с дохода за год 36 000 рублей: 600 000*6%

Фиксированные взносы за 2018 год: 32 385 рублей;

Дополнительные страховые взносы — 3000 рублей: (600 000 − 300 000)*1%.

ИП уменьшает налог на страховые взносы: 36 000 − 32 385 − 3 000.

Выходит, что оплатить нужно не 36 000 рублей, а 615 рублей.

ИП платят налог каждый квартал. Они уменьшают налог на взносы, которые оплатили в квартале: из суммы налога за первый квартал вычитают взносы, которые оплатили в первом квартале, с 1 января по 31 марта.

За первый квартал 2018 налог предпринимателя 5000 рублей.

В этом же квартале он заплатил часть страховых взносов 3000 рублей.

Налог к оплате — 2000 рублей: 5000 − 3000.

В конце года может оказаться, что налог и вовсе не надо платить. Страховые взносы уменьшили его и в итоге получился ноль. Но до этого вы уже весь год платили налог каждый квартал, поэтому в налоговой получилась переплата.

За 2018 год предприниматель заработал 370 000 рублей. Его налог — 22 200 рублей.

Налог он платит поквартально: 3400, 7500, 8900, 2400 рублей.

Фиксированные взносы ИП за год — 32 385 рублей.

Они уменьшили налог полностью: 22 200 − 32 385 = −10 185 рублей.

Предприниматель мог бы не платить налог за этот год, если бы перечислял взносы, но оплатил 22 200 рублей, потому что не знал, что взносы в конце года уменьшат налог. Чтобы вернуть переплату, он может подать заявление, и налоговая вернет деньги в течение месяца со дня получения заявления. Налоговая возвращает переплаты только за последние три года.

Дополнительные взносы он оплатил в следующем году: (370 000 − 300 000)*1%=700 рублей. Они уменьшат налог 2019 года.

В 2019 году нужно заработать 603 967 рублей, чтобы фиксированные взносы полностью погасили налог. Лучше всего оплатить взносы целиком в первом же квартале. Тогда не придется каждый квартал платить налог, его будут погашать оплаченные взносы. А если заработаете больше 603 967 рублей, доплатите оставшийся налог до 30 апреля 2020 года.

Фиксированные взносы в 2019 году — 36 238 рублей. Их предприниматель платит целиком в первом квартале, а потом в каждом месяце вычитает из налога.

В первом квартале 2019 года ИП получил доход 100 000 рублей, налог — 6000 рублей. Это укладывается в сумму взносов, налог пока не платим.

Во втором квартале доход — 200 000 рублей, налог — 12 000 рублей, а вместе с первым кварталом 18 000 рублей. Опять укладываемся и не платим.

В третьем квартале доход — 100 000 рублей, налог — 6000 рублей, а вместе с первым и вторым кварталом 24 000 рублей. Снова уложились в сумму взносов, платить налог в третьем квартале не нужно.

В четвертом квартале ИП заработал 250 000 рублей, налог — 15 000 рублей, весь налог за год — 39 000 рублей. Это больше взносов, считаем, сколько должны в налоговую: 39 000 − 36 238 = 2762 рубля.

Всего за год предприниматель заработал 650 000 рублей, значит его дополнительный взнос: (650 000 — 300 000)*1% = 3500 рублей. Это за 2019 год, но заплатит эти деньги до июля 2020. На эту сумму можно уменьшить налог в 2020 году.

В целом правило такое: платите взносы в том периоде, за который хотите уменьшить налог. Если вы весь прошлый год не платили взносы, а планировали заплатить один раз в апреле, уменьшить налог не получится.

Что будет, если не заплачу

Оплатить дополнительную часть взносов нужно до 1 июля. За неуплату налоговая начисляет пени — 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Сейчас ставка рефинансирования — 7,75%, значит пени — 0,0258%. Пени начисляются с задолженности. Ставка рефинансирования часто меняется, уточняйте на сайте Центробанка.

За 3000 рублей долга по дополнительным взносам, каждый день будет начисляться пени в 77,4 копеек. За месяц накапает 23,22 рублей долга. Это налоговая задолженность.

Налоговая списывает задолженность с расчетного счета ИП. Если денег на счете не окажется, передает дело судебным приставам, и задолженность из налоговой превращается в судебную. Индивидуальные предприниматели отвечают за долги личным имуществом, поэтому приставы могут списать деньги с личных счетов.

Кроме задолженности приставы могут потребовать штраф. Он придет, если ошибиться в расчетах и занизить сумму:

- 20% от неуплаченной суммы взносов за неумышленное нарушение, если обсчитаться;

- 40% от неуплаченной суммы — за умышленное, например, если специально занизить доход.

Поэтому лучше платите взносы вовремя и считайте их правильно, чтобы не пришлось общаться с приставами.

Короче

Как действовать

Рассчитать 1% с дохода свыше 300 000 рублей

Зайти на сайт налоговой, вбить свое имя, адрес и ИНН, получить платежку или квитанцию

Проверить, что КБК — 182 1 02 02 140 06 1200 160, и оплатить

Как уменьшить налог

Уменьшить налог на сумму взносов

Платить взносы целиком в первый квартал нового года

с дохода свыше 300 000 рублей должны оплатить ИП до 1 июля 2019 года

Читайте также: