Льготные взносы в пфр в этом году для юридических лиц до какого числа

Опубликовано: 21.04.2024

Автор статьи — Аналитик-эксперт Контур.Бухгалтерии

Содержание статьи

- Кто платит страховые взносы

- Выплаты, подлежащие обложению страховыми взносами

- Предельная база для начисления страховых взносов

- Тарифы страховых взносов в 2020 и 2021 году

- Сроки уплаты страховых взносов в 2020 и 2021году

Кто платит страховые взносы

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Любой работодатель каждый месяц платит различные страховые взносы с выплат своим сотрудникам. Если они работают по трудовому договору, то это взносы:

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- на страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Также взносы платятся с выплат тем сотрудникам, которые оформлены в компании по гражданско-правовым договорам:

- в ПФР;

- в ФФОМС;

- на социальное страхование от несчастных случаев и профессиональных заболеваний, если это прописано в договоре.

Мы поговорим о взносах за сотрудников на пенсионное, медицинское страхование и страхование от болезней и травм или по материнству. Они регламентируются главой 34 НК РФ. О страховании от несчастных случаев и профессиональных заболеваний читайте в ФЗ от 24.07.98 N 125-ФЗ.

Выплаты, подлежащие обложению страховыми взносами

Страховыми взносами облагаются выплаты сотрудникам исходя из трудовых отношений и согласно гражданско-правовым договорам по выполнению работ, оказанию услуг и авторским заказам.

Выплаты, с которых взносы не уплачиваются, перечислены в ст. 422 НК РФ:

- Государственные и социальные пособия;

- Компенсационные выплаты при увольнении, выплаты по возмещению вреда, оплате жилья или питания, оплате спортивной или парадной формы, выдаче натурального довольствия и т.д.;

- Призы, доплаты к пенсии бывших сотрудников и стипендии по ученическим договорам;

- Полевое довольствие;

- Суммы единовременной материальной помощи, например, при рождении или усыновлении ребенка, при потере члена семьи, при стихийном бедствии и других чрезвычайных обстоятельствах;

- Доходы, помимо оплаты труда, полученные членами общин коренных малочисленных народов от реализации продукции традиционного промысла;

- Страховые платежи по обязательному и добровольному личному страхованию;

- Оплата обучения сотрудников, связанная с профессиональной необходимостью;

- Другие компенсации и выплаты.

В веб-сервисе Контур.Бухгалтерия легко начислять и учитывать взносы, формировать платежные поручения.

Предельная база для начисления страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Взносы в ПФР и ФСС ограничены предельными базами для начисления взносов, которые ежегодно индексируются исходя из роста средней зарплаты:

Предельная база для взносов в ПФР в 2020 году — 1 292 000 рублей.

Предельная база для взносов в ПФР в 2021 году — 1 465 000 рублей.

Предельная база рассчитывается исходя из дохода работника нарастающим итогом. Как только его доход за год достигнет предельной базы — в дальнейшем взносы нужно платить по новым правилам. При выплате взносов по основному тарифу при превышении этой базы взносы уплачиваются по уменьшенной ставке — 10%. Если организация на льготном тарифе, то при превышении взносы не платятся.

Предельная база для взносов в ФСС в 2020 году — 912 000 рублей.

Предельная база для взносов в ФСС в 2021 году — 966 000 рублей.

Если база превышена, то взносы платить не нужно.

Для взносов на ОМС и травматизм предельная база не устанавливается, поэтому весь доход, полученный работником, облагается взносами.

Тарифы страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Рассмотрим основные тарифы страховых взносов за работников в 2020 и 2021 году. Они остаются неизменными:

- На обязательное пенсионное страхование — 22 %.

- На обязательное медицинское страхование — 5,1 %.

- На случай временной нетрудоспособности и материнства — 2,9 %;

- На травматизм — от 0,2 % до 8,5 % в зависимости от класса профессионального риска, присвоенного основному осуществляемому виду деятельности.

В таблице указаны специальные пониженные тарифы взносов для некоторых категорий плательщиков, установленные в 2020 и 2021 году.

В 2021 году большинство работодателей на УСН будут платить взносы по общему тарифу в 30 %, так как переходный период подошел к концу. До 2024 года льготной ставкой в 20 % смогут пользоваться благотворительные и некоммерческие организации на УСН.

С 2020 года на основные тарифы перешли еще несколько категорий страхователей:

- хозяйственные общества и партнерства, которые применяют или внедряют результаты интеллектуальной деятельности, права на которые принадлежат их участникам или учредителям — бюджетным или автономным научным учреждениями либо образовательным учреждениям высшего образования;

- организации и предприниматели, которые осуществляют технико-внедренческую деятельность и платят сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

- организации и ИП, заключившие соглашение о ведении туристско-рекреационной деятельности, которые платят сотрудникам, ведущим эту деятельность в особых экономических зонах.

С 2020 года эти категории платят взносы по общему тарифу — 30%, а при превышении предельной базы для начисления взносов на обязательное пенсионное страхование не отменяют уплату, а снижают процент взносов в ПФ до 10%.

Сроки уплаты страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы перечисляются в ИФНС за каждый месяц до 15-го числа последующего месяца. Если последний день уплаты — выходной или праздничный, то уплатить взносы можно в ближайший рабочий день. Со взносами на травматизм порядок аналогичный, но уплачивать их надо по-прежнему в ФСС.

Предприниматели уплачивают страховые взносы за себя в другие сроки. Взносы за прошедший год нужно уплатить до его окончания или в ближайший следующий рабочий день. За 2019 год деньги перечисляйте в налоговую до 31 декабря, а если ваш доход превысил 300 000 рублей, то сумму доплаты переведите в ИФНС до 1 июля 2020 года.

Автор статьи: эксперт Контур.Бухгалтерии Наталья Потапкина

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

«Клерк» Рубрика Страховые взносы

Уменьшение страховых взносов с 30 до 15% — еще одна мера, предложенная российскими законодателями для поддержки бизнеса в период эпидемии коронавируса. Однако указанное снижение страховых взносов в 2020 году затронет далеко не всех хозяйствующих субъектов. Кому разрешат использовать льготные ставки? Каким образом будут рассчитываться взносы? Рассказываем в нашей статье.

Для каких субъектов предусмотрено снижение страховых взносов

Изменения, основанные на поручениях президента правительству, были изложены в федеральном законе от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую. ». Согласно ему возможность уменьшить страховые взносы с 30 до 15 процентов есть у всех представителей малого и среднего бизнеса.

Критериями для попадания в реестр субъектов МСП, публикуемый на сайте налоговой инспекции, являются:

- средняя численность работников: для микропредприятий — до 15 человек, для малых предприятий — до 100, для средних — до 250;

- годовой доход: для микропредприятий — не более 120 млн руб., для малых — не более 800 млн руб., для средних — не более 2 млрд руб.;

- по структуре уставного капитала компании или по доле владения прочими юридическими лицами: 25% или 49% в зависимости от категории владельца.

Уменьшение страховых взносов — значения ставок

- на 22% — по взносам на обязательное пенсионное страхование (ОПС);

- 5,1% — по взносам на обязательное медстрахование (ОМС);

- 2,9% — по взносам на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Обратите внимание! Взносы на страхование от несчастных случаев подчиняются положениям федерального закона от 24.07.1998 № 125-ФЗ. Принимаемые в настоящий момент изменения этот нормативный акт не затрагивают.Применять сниженные ставки можно не ко всей сумме дохода, начисленного в пользу физлица. На сумму вознаграждения за месяц в пределах установленной минимальной величины оплаты труда взносы придется начислить в прежнем порядке, т. е. по ставкам 22%, 5,1% и 2,9%. Пониженные ставки распространяются на сумму превышения месячного вознаграждения над величиной МРОТ.

- 10% — на ОПС;

- 5% — на ОМС;

- 0% — на ВНиМ.

Обратите внимание! На 2020 год размер минимальной оплаты труда, установленной на федеральном уровне, составляет 12 130 руб. Региональный МРОТ на расчет взносов не влияет.Как сделать расчет страховых взносов в 2020 году при снижении ставок

За май 2020 года в ООО «СтройПроектМонтаж» была начислена заработная плата:

Необходимо рассчитать величину взносов к уплате в бюджет за май с зарплаты работников.

- ведущему инженеру Владимирову К. В. — 50 000 руб.

- уборщице Смирновой Г. В., принятой на полставки, — 11 000 руб.

Организация является субъектом среднего предпринимательства и включена в соответствующий реестр ФНС, в связи с чем она имеет право уменьшить страховые взносы с 30 до 15% при превышении месячной зарплаты каждого работника над величиной МРОТ.

С зарплаты Владимирова в части, не превышающей МРОТ, т. е. 12 130 руб., сумму взносов нужно посчитать по стандартным ставкам 22, 5,1 и 2,9%:

С суммы превышения зарплаты ведущего инженера над МРОТ используются новые ставки 10, 5 и 0%. То есть с 37 870 руб. (50 000 - 12 130) взносы будут рассчитаны следующим образом:

- на ОПС = 12 130 × 22% = 2668,60 руб.,

- на ОМС = 12 130 × 5,1% = 618,63 руб.,

- на ВНиМ = 12 130 × 2,9% = 351,77 руб.

Зарплата Смирновой не превышает МРОТ, поэтому взносы с нее считаются в обычном порядке:

- на ОПС = 37 870 × 10% = 3 787 руб.

- на ОМС = 37 870 × 5% = 1 893,50 руб.

- на ВНиМ = 37 870 × 0% = 0.

Итого за май по организации нужно заплатить

- на ОПС = 11 000 × 22% = 2 420 руб.,

- на ОМС = 11 000 × 5,1% = 561 руб.,

- на ВНиМ = 11 000 × 2,9% = 319 руб.

- на ОПС =2668,60 +3787 + 2420 = 8875,60 руб.,

- на ОМС = 618,63 + 1893,50 + 561 = 3073,13 руб.,

- на ВНиМ = 351,77 + 0 + 319 = 670,77 руб.

В 2021 году субъекты МСП могут применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Звучит просто, но в расчёте много нюансов. Рассказываем, как проясняют ситуацию опубликованные ФНС формулы и контрольные соотношения. Показываем, как заполнять РСВ в разных случаях.

- Действуют ли пониженные тарифы страховых взносов для МСП в 2021 году

- Как взносы сверх МРОТ облагать по пониженным тарифам

- Как применять пониженный тариф — формулы от ФНС

- Какие контрольные соотношения должны выполняться в РСВ

- Как заполнять расчёт: примеры

- Пример 1. База меньше МРОТ

- Пример 2. База больше МРОТ

- Пример 3. Достигнута предельная величина базы

Действуют ли пониженные тарифы страховых взносов для МСП в 2021 году

Федеральный закон от 01.04.2020 № 102-ФЗ не только ввёл пониженный тариф для субъектов МСП с апреля 2020 года, но и внёс поправки в НК РФ. Перечень плательщиков страховых взносов, для которых применяются пониженные тарифы, дополнили новой категорией (пп. 17 п. 1 ст. 427 НК РФ):

- Для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

А также, ст. 427 НК РФ дополнена п. 2.1, согласно которому для плательщиков, указанных в пп. 17, начиная с 2021 года применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

- в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

- свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

3) на обязательное медицинское страхование — 5 %.Таким образом, субъекты МСП в 2021 году и далее продолжают применять пониженный тариф к части базы за календарный месяц, превышающей МРОТ.

Как взносы сверх МРОТ облагать по пониженным тарифам

Каждый месяц нужно смотреть, превышают ли выплаты в пользу физлица МРОТ, установленный на начало расчётного периода (12 792 рубля в 2021 году). Если превышают, то к части суммы сверх МРОТ применяются пониженные тарифы страховых взносов по такой схеме:

В расчёте по страховым взносам субъекты МСП должны отразить, что применяют пониженный тариф. Для этого в приложениях 1 и 2 к разделу 1 они должны проставить код тарифа «20», а в разделе 3 применить коды категории застрахованного лица: МС, ВЖМС, ВПМС (Приказ ФНС РФ от 18.09.2019 № ММВ-7-11/470@ в редакции от 15.10.2020).

Как применять пониженный тариф — формулы от ФНС

После публикации закона у бухгалтеров малых и средних предприятий возникло много вопросов. Вот часть из них.

Как применять пониженный тариф при исчислении взносов, если в нормативных актах речь о выплатах, а взносы исчисляются с базы?

Как разнести суммы по приложениям с разными кодами тарифа?

Как поступить, если выплаты работника составили 16 000 рублей (больше МРОТ), но при этом 5 000 из них — это пособие по нетрудоспособности, которое не подлежит обложению?

Как быть, если достигнута предельная величина базы? Надо ли необлагаемые выплаты распределять по тарифам пропорционально МРОТ и части, его превышающей?

ФНС разъяснила, как применять нормы 102-ФЗ, и опубликовала формулы, по которым субъекты МСП должны исчислять взносы (письмо ФНС от 29.04.2020 № БС-4-11/7300@). Если адаптировать их к 2021 году, то получится следующая формула:

Выплаты МРОТ с начала года × 30 % + (база с начала года — выплаты МРОТ с начала года) × 15 % – взносы, начисленные с начала года.

Выплаты МРОТ — это сумма выплат, которая меньше или равна МРОТ на начало расчётного периода.

Например, чтобы начислить взносы за январь, февраль и март, проведите следующий расчёт:

- за январь: выплаты МРОТ × 30 % + (база за январь — выплаты МРОТ) × 15 %.

- за февраль: выплаты МРОТ за 2 месяца × 30 % + (база за 2 месяца — выплаты МРОТ за 2 месяца) × 15 % – взносы, исчисленные за январь.

- за март: выплаты МРОТ за 3 месяца × 30 % + (база за 3 месяца — выплаты МРОТ за 3 месяца) × 15 % – взносы, исчисленные за январь-февраль.

Далее действуйте по аналогии.

Когда облагаемая база достигнет предела, облагайте сумму превышения по пониженному тарифу сверх предела. Для этого исключите сумму превышения из базы с начала года. Порядок расчёта именно облагаемой базы в месяце превышения ФНС разъяснила в письме от 13.07.2020 № БС-4-11/11315.

Какие контрольные соотношения должны выполняться в РСВ

Ещё больше ситуация прояснилась после того, как ФНС опубликовала контрольные соотношения, которые должны выполняться у этой категории плательщиков в форме РСВ (письмо ФНС от 29.05.2020 № БС-4-11/8821@).

Эти новые контрольные соотношения дополняют прежний перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@). В списке они приведены под номерами 1.193–1.199, 2.8–2.10. Затем эти контрольные соотношения были ещё раз дополнены (письмо ФНС от 23.06.2020 № БС-4-11/10252@).

Поясним, что означают формулировки этих контрольных соотношений.

Контрольное соотношение — формулировка в письме ФНС Что это значит Если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно Если в расчёте есть приложение с кодом «20», то обязательно должно быть и приложение с кодом «01» Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно Если в разделе 3 физического лица есть подраздел 3.2.1 с кодом «МС», то обязательно должен присутствовать подраздел 3.2.1 с кодом «НР» Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ (по базе, не превышающей предельную величину) Если в подразделе 3.2.1 есть строка с кодом «МС», то в строке с кодом «НР» для этого же месяца сумма в графе 150 (база) должна быть равна МРОТ. Это требование действует, пока база не превысила предельную величину Таким образом, право для применения пониженного тарифа появляется, если база для начисления взносов по основному тарифу не меньше 12 792 рублей. Если меньше, то пониженный тариф в этом месяце не применяется.

Как заполнять расчёт: примеры

Посмотрим на примере, как применять пониженный тариф, исчисляя взносы на пенсионное страхование и заполняя расчёт.

Пример 1. База меньше МРОТ

Возьмём случай, который упоминали выше: в феврале работник получил 16 000 рублей, 5 000 из них — это пособие по нетрудоспособности.

Взносы за февраль нужно рассчитывать только по основному тарифу, так как 16 000 — 5 000 = 11 000 ( 12 792

А значит, есть превышение, с которого взносы исчисляются по пониженному тарифу. Смотрим формулу, по которой ФНС предписывает считать взносы. К уплате на обязательное пенсионное обеспечение получается 3 035,04 рублей:

12 792 × 2 × 22 % + (35 000 — 12 792 × 2) ×10 % – 3 535,04 = 5 628,48 + 941,6 — 3 535,04 = 3 035,04

В расчёте в разделе 3 это отразится таким образом:

Пример 3. Достигнута предельная величина базы

Требование о сумме, равной МРОТ, в строке 150 подраздела 3.2.1 с кодом НР должно выполняться только по базе, не превышающей размер предельной величины.

Предположим, ежемесячные выплаты работника составляют 500 000 рублей, необлагаемых выплат нет. В марте мы превысим предельную величину базы для ОПС (1 465 000 рублей). Сумма превышения — предельной величины 35 000 рублей:

1 500 000 — 1 465 000 = 35 000

База, не превышающая предельную величину, в марте составляет 465 000 рублей (500 000 — 35 000 > МРОТ).

По формуле исчисления взносов с применением пониженного тарифа получается сумма к уплате на ОПС за март:

38 376 × 22 % + (1 465 000 — 38 376) ×10 % + 35 000 × 10 % – 103 070,08 (взносы за январь–февраль) = 51 535,04 рублей.

В персонифицированных сведениях не отражается база, превышающая предельную величину, и взносы с неё. Вот как заполнить в разделе 3 расчёта подраздел 3.2.1 с кодом категории НР:

А вот образец заполнения подраздела 3.2.1 с кодом категории МС:

База сверх предельной величины и взносы с неё отразятся в подразделе 1.1 приложения 1 с кодом 20 в строках 051 и 062.

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Работодатели обязаны уплачивать с зарплаты и других выплат своих работников страховые взносы. В 2021 году многие компании вправе применять льготные тарифы.

Страховые взносы платят по общим, льготным и дополнительным тарифам.

Общие тарифы страховых взносов в 2021 году

Тарифы страховых взносов установлены в зависимости от вида платежа:

- обязательное пенсионное страхование (ОПС) – 22%, 10% – при превышении предельной базы на ОПС;

- обязательное медицинское страхование (ОМС) – 5,1%;

- обязательное социальное страхование (ОСС) – 2,9%.

Общая сумма отчислений в 2021 году по-прежнему составляет 30%.

Страховые взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, размер которых зависит от классов экономического риска для разных видов деятельности, в 2021 году остались без изменений в диапазоне 0,2-8,5%.

Предельная величина базы для начисления взносов на ОПС в 2021 году равна 1 465 000 рублей. Предельная величина базы для начисления взносов на ОСС в 2021 году равна 966 000 рублей. Предельной величины базы для начисления взносов на ОМС нет.

Дополнительные тарифы

Компании обязаны перечислять дополнительные страховые взносы.

Это касается выплат и иных вознаграждений в пользу физических лиц, занятых на видах вредных и опасных работ. Такие работники имеют право на досрочное назначение страховой пенсии. То есть к основному тарифу добавляется дополнительный, и суммарная ставка получается выше, чем для «обычных» сотрудников.

Тариф дополнительных страховых взносов для опасных работ установлен статьей 428 Налогового кодекса:

- для выплат в пользу лиц, занятых на подземных работах, работах с вредными условиями труда и в горячих цехах (п. 1 ч. 1 ст. 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ «О страховых пенсиях»), применяется доптариф в размере 9%;

- на работах, перечисленных в пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», - в размере 6%.

Здесь тарифы дополнительных страховых взносов зависят от специальной оценки условий труда.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Льготные тарифы для малого и среднего предпринимательства

В 2021 году для компаний и ИП, которые включены в реестр МСП, установлены пониженные тарифы страховых взносов. Для них тарифы взносов установлены так:

- взносы на ОПС – 10% (как с выплат в рамках предельной величины, так и со сверхлимитных выплат);

- взносы на ВНиМ – 0%;

- взносы на ОМС – 5%.

Эти пониженные тарифы применяются только к той части выплат в пользу каждого конкретного физлица, которая по итогам месяца превышает федеральный МРОТ. В 2021 году МРОТ установлен в размере 12 792 рублей.

Зарплата в размере МРОТ (или ниже) облагается по общей ставке 30%.

При этом взносы не нужно считать нарастающим итогом. Нужно каждый месяц считать с учетом МРОТ и выше МРОТ.

Применять тариф взносов 15% могут только компании и ИП, внесенные в реестр субъектов МСП. Начать применять пониженный тариф можно с 1-го числа месяца, в котором сведения о фирме или ИП внесены в реестр МСП, но не ранее чем с 1 апреля 2020 года. В случае исключения из реестра тариф 15% не применяют с 1-го числа месяца, в котором компания была исключена из реестра МСП.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

«Льготники» страховых взносов

В 2021 году для определенных компаний сохранили возможность уплачивать страховые взносы по сниженным тарифам и даже по нулевой ставке.

Их полный перечень установлен статье 427 Налогового кодекса. К ним относятся:

- ИТ-компании;

- компании сферы интеллектуальной деятельности;

- плательщики, выплачивающие трудовые вознаграждения экипажам судов, зарегистрированных в «Российском международном судовом реестре»;

- участники проекта «Сколково»;

- предприятия киноиндустрии;

- участники свободной экономической зоны Крыма и Севастополя;

- резиденты территории опережающего социально-экономического развития;

- резиденты порта Владивосток;

- резиденты особой экономической зоны в Калининградской области.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

С 1 апреля 2020 по 31 декабря 2020 года Федеральный закон от 01.04.2020 № 102-ФЗ установил пониженные страховые тарифы (15%) для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства. Такие льготные тарифы продолжат свое действие с 1 января 2021 года на основании обновленной ст.427 НК РФ.

Разберемся кто и как может применять новые тарифы.

Новые тарифы

Тарифы применяются с 1 апреля 2020 г. в отношении выплат, начисленных в пользу застрахованных лиц (работодателями).

Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ (далее — Закон N 209-ФЗ) исчисляют страховые взносы по льготному тарифу только в части выплат, которые по итогам календарного месяца превышают сумму федерального МРОТ на начало года (10% на ОПС, в ФСС — 0%, ОМС — 5%). С суммы выплат равной или менее МРОТ страховые взносы начисляются по общеустановленному тарифу (для работников общий размер тарифа— 30%).

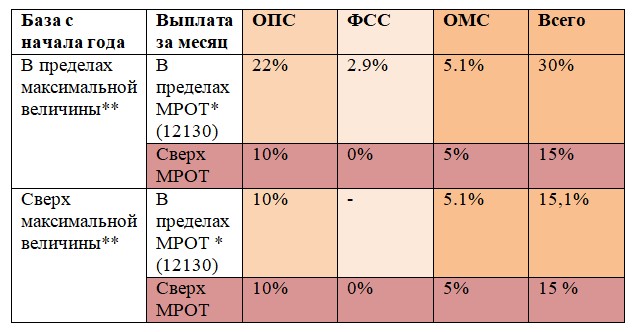

Тарифы страховых взносов, применяемых с 1 апреля 2020 г. приведены в Таблице.

Таблица. Тарифы страховых взносов с 01.04.2020 по 31.12.2020 для субъектов малого и среднего предпринимательства.

* На 01.01.2020 МРОТ 12130 руб.

**Предельная база на ОПС- 1 292 000 руб., по ФСС — 912 000 руб.

Кто может применять?

Напомним, что к субъектам малого и среднего предпринимательства относятся организации и ИП, отнесенные в соответствии с условиями Закона N 209-ФЗ, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п.1 ст.3 Закона N 209-ФЗ). Соответственно льготные тарифы могут применять только организации или ИП, внесенные в Реестр.

Сведения из Реестра можно получить на сайте ФНС РФ

Как исчислять?

Льготные страховые тарифы применяются в отношении «части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода» (п.1 ст. 5 и ст.6 Федерального закона от 01.04.2020 N 102-ФЗ).

Поэтому для расчета страховых взносов нужно взять сумму федерального минимального размера оплаты труда на начало отчетного периода, т.е. на начало календарного года (п.1 ст.423 НК РФ). На 01.01.2020 года федеральный МРОТ установлен в размере 12 130 руб. Соответственно по пониженным тарифам облагается разница между суммой выплат начисленных в пользу физического лица по итогам календарного месяца и 12130 руб.

Обратите внимание! Региональный МРОТ, а также региональные повышающие коэффициенты не имеют значения для расчета страховых взносов.

Пример. ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС.

Страховые взносы должны быть начислены так:

По тарифам: 22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС с суммы 12130 руб. — всего 3639 руб.

По тарифам: 10% на ОПС, 0 % в ФСС и 5 % на ОМС с суммы превышающей 12130 руб., т.е. с 10000 руб. (22130-12130) — всего 1500 руб.

Общая сумма страховых взносов — 5139 руб. (3639+1500).

Таким образом, для расчета страховых взносов нужно взять сумму выплат, начисленных в пользу физического лица (застрахованного) по итогам календарного месяца. Если общая сумма выплат с начала года не превышает максимальную величину базы по взносам на ОПС или (и) в ФСС, то с суммы до или равной 12130 руб. в 2020 году начисляем взносы по общему тарифу (22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС), с суммы выплат, превышающей 12130 руб. за месяц начисляем взносы по льготному тарифу 10% на ОПС, 0 % в ФСС и 5 % на ОМС.

Обратите внимание! По мнению автора, не имеет значение на полную или неполную ставку оформлен работник. Т.е. для расчета страховых взносов важна только величина (цифра) МРОТ, установленного федеральным законом на начало года, тем более, что льготные тарифы применяются не только к выплатам в пользу работников, но и иных застрахованных лиц.

Например, к выплатам по договорам подряда, к которым требования о минимальной оплате труда не применимы.

Соответственно, если работник оформлен на 0.5 ставки и ему начислено, например, 20000 руб. за календарный месяц, то в пределах максимальных величин базы по страховым взносам: сумма 12130 руб. будет облагаться по общеустановленным тарифам (30%), а сумма 7870 руб. (20000-12130) по льготным тарифам (15%).

С какого месяца применять?

Как уже говорилось, новые тарифы для субъектов малого и среднего предпринимательства применяются с 1 апреля 2020 года.

Напомним, что согласно п.1 ст.421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца, как сумма выплат и иных вознаграждений, предусмотренных п.1 ст.420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в ст. 422 НК РФ.

При этом дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в пользу работника (п.1 ст.424 НК РФ). Минфин РФ разъясняет, что дата осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций определяется как день начисления выплат и иных вознаграждений в бухгалтерском учете (Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Поскольку заработная плата работникам начисляется в бухгалтерском учете на последний день каждого календарного месяца, по мнению автора, к заработной плате, начисленной за март 2020 года, должны применяться прежние (нельготные) тарифы.

В тоже время, если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадет в базу по страховым взносам в апреле, т.е. уже под действие льготного тарифа (См. Письмо Минфина России от 20.06.2017 г. N 03-15-06/38515).

Также напомним, что выплаты по гражданско-правовому договору включаются в базу для начисления страховых взносов после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг), т.е. также по дате начисления выплат в бухгалтерском учете (письмо Минфина России от 21.07.2017 N 03-04-06/46733).

Читайте также:

- Как подать заявление в пфр на возврат переплаты страховых взносов до 2017 бланк

- Как вернуть излишне уплаченные страховые взносы в пфр за 2016 год

- Платит ли пенсионер взносы омс

- Работодатель не перечисляет взносы в пенсионный фонд что делать казахстан

- Уменьшают ли налог на прибыль страховые взносы в пфр тфомс ффомс фсс