Куда платить взносы в пфр в этом году

Опубликовано: 21.04.2024

- Куда следует уплачивать взносы на ОПС, ОМС и ОСС

- По каким реквизитам перечислять взносы, регулируемые НК РФ

- Куда отправлять «несчастные» взносы

- Сроки, в течение которых нужно оплачивать взносы

- Итоги

Куда следует уплачивать взносы на ОПС, ОМС и ОСС

Законодательные новшества в страховых взносах, вступившие в силу с 2017 года, привели к замене инстанции, осуществляющей функции администратора этих платежей. Такой инстанцией для большей части взносов стала налоговая служба, начавшая контролировать платежи, предназначенные:

- для ФСС в части больничных и материнства;

- ПФР и ФОМС, в т. ч. оплачиваемые ИП за себя.

Все положения, отражающие особенности применения таких платежей, как страховые взносы, с 2017 года стала регулировать особая глава НК РФ.

Попав в НК РФ, страховые взносы начали подчиняться всем его правилам, т. е. оказались приравненными к бюджетным платежам, уплачиваемым в особом порядке, который касается не только правил оформления платежных документов, но и реквизитов для перечисления.

Обратите внимание! С 01.01.2021 изменились реквизиты Казначейства для уплаты налоговых платежей. Но с 01.01 по 30.04.2021 действует переходный период и платежи проходят как на новые реквизы, так и на старые. С 01.05.2021 года нужно указывать только новые реквизиты. Иначе - платеж попадет в невыясненные. Подробности см. здесь.

О том, каким образом оказались разграниченными функции налоговых органов и фондов в части взносов, попавших под контроль ИФНС, читайте в материале «Внимание — памятка для плательщиков взносов от ФНС».

Куда платят страховые взносы в 2021 году? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц. ИП уплачивают взносы за себя и за сотрудников по месту жительства.

Платежные документы, как и раньше, оформляются раздельно в отношении оплаты, предназначенной для каждого из фондов, но в соответствии с требованиями, действительными для налоговых платежей.

В то же время есть взносы, которых не коснулись изменения-2017. Это так называемые «несчастные» взносы, связанные со страхованием по профессиональному травматизму. Они по-прежнему подчиняются нормам закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ, и их куратором остался ФСС. Куда платящим страховые взносы в 2021 году перечислять такие платежи? Ответ очевиден: как и раньше — в соцстрах по месту регистрации страхователя, которым может оказаться и его обособленное подразделение.

По каким реквизитам перечислять взносы, регулируемые НК РФ

В отношении того, куда перечислять страховые взносы в 2021 году и как оформлять платежные документы, ФНС, получившая взносы под контроль, дала немало разъяснений. Основные вопросы, к которым относились эти разъяснения:

- КБК для уплаты на границе 2016-2017 годов;

- КБК для взносов-2021, ставших полноценным бюджетным платежом;

- статус плательщика в платежном документе.

«Граничные» взносы (т. е. начисленные в 2016 году, а уплаченные в 2017 году), оплачивают, указывая в платежном документе особые (промежуточные) КБК. Начинаются такие КБК, как и у всякого бюджетного платежа, с цифр 182, и от их окончательного варианта, соответствующего начислениям, производимым начиная с 2017 года, отличаются значением, присутствующим в 16-м или 17-м знаке кода.

КБК, применяемые для «граничных» взносов по начисленным работникам выплатам, таковы:

- 18210202010061000160 — по платежам в ПФР;

- 18210202101081011160 — по платежам в ФОМС;

- 18210202090071000160 — по платежам в ФСС.

Их обновленный вариант, используемый для начисленных с начала 2017 года взносов:

- 18210202010061010160 — по платежам в ПФР;

- 18210202101081013160 — по платежам в ФОМС;

- 18210202090071010160 — по платежам в ФСС.

ИП, оформляя платежи по взносам, уплачиваемым за 2016 год в 2017 году, тоже применяют промежуточные коды:

- 18210202140061100160 — по платежам в ПФР при доходе до 300 000 руб.;

- 18210202140061200160 — по платежам в ПФР на доход, превышающий 300 000 руб.;

- 18210202103081011160 — по платежам в ФОМС.

Начисления, сделанные позже 2017 года, ИП перечисляет уже по окончательным КБК:

- 18210202140061110160 — по платежам в ПФР (этот код с 2017 года стал единым для фиксированных платежей и взносов, начисленных на доход сверх 300 000 руб.);

- 18210202103081013160 — по платежам в ФОМС.

Решение вопроса об указании статуса плательщика оказалось в зависимости от технических возможностей банков. У них возникли сложности с принятием к исполнению платежей со статусом «14», который характеризует лицо, осуществляющее выплаты физлицам. Поэтому работодателям-юрлицам при возникновении технических проблем с банками рекомендовано указывать в платежном документе статус «01», а ИП, уплачивающим взносы за работников, разрешено применять статус «09», который указывается, когда ИП перечисляет взносы за себя (письма ФНС России от 15.02.2017 № ЗН-3-1/978@, от 08.02.2017 № ЗН-4-1/2291@, от 03.02.2017 № ЗН-4-1/1931@).

С октября 2021 года упраздняются некоторые статусы, в т.ч. статус 09. Какой код указать в платежке с октября 2021 гда, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В остальных аспектах платежный документ, оформляемый при оплате взносов, ничем не отличается от обычно формируемого на перечисление налогов. Получателем в нем, как и при налогах, будет числиться ИФНС.

В ноябре 2016 года в НК РФ введено положение о допустимости уплаты налоговых платежей за третье лицо. С 2017 года такая возможность оказалась применимой и к оплате страховых взносов, начавших подчиняться правилам НК РФ. Статус плательщика, указываемый при такой оплате, должен соответствовать статусу того лица, за которое делается платеж.

Куда отправлять «несчастные» взносы

Куда платить страховые взносы в 2021 году, если они относятся к категории «несчастных»? По-прежнему в соцстрах, указывая его реквизиты в полях платежного документа, предназначенных для данных получателя. Прежним останется и КБК, используемый для такого платежа (39310202050071000160).

Помимо обязательных «несчастных» взносов, уплачиваемых с выплат работникам, в соцстрах могут делаться и добровольные платежи. Они возникают у ИП, вообще-то не обязанного делать подобные перечисления, но самостоятельно заключившего добровольный договор страхования с фондом. КБК для таких платежей — 39311706020076000180.

Подробнее обо всех применяемых с 2021 года КБК читайте здесь.

Сроки, в течение которых нужно оплачивать взносы

Несмотря на передачу взносов под контроль другому администратору, сроки их оплаты не изменились. Платить взносы, регламентируемые НК РФ, надо:

- осуществляющим выплаты физлицам — ежемесячно не позднее 15-го числа месяца, наступающего за месяцем начисления (п. 3 ст. 431 НК РФ);

- не осуществляющим таких выплат — не позже 31 декабря текущего года с общей величины полученного за год дохода, не превышающей 300 000 руб., и не позднее 01 июля следующего года с суммы дохода, превысившего 300 000 руб. (п. 2 ст. 432 НК РФ).

Аналогичный первому из вариантов срок (ежемесячно не позже 15-го числа месяца, наступающего за месяцем начисления) действует для «несчастных» взносов, уплачиваемых в соцстрах (п. 4 ст. 22 закона 125-ФЗ).

При этом, вне зависимости от того, кто является администратором взносов, крайняя дата срока, попавшая на выходной, переносится на наступающий за этим выходным будний день (п. 7 ст. 6.1 НК РФ, п. 4 ст. 22 закона 125-ФЗ).

Итоги

С 2017 года большая часть страховых взносов перешла под контроль ФНС и начала регулироваться положениями НК РФ. Платежные документы по таким взносам стали оформляться так же, как и по налоговым платежам. Получателем в них стала указываться ИФНС, появились новые КБК, изменился статус плательщика. Возникла обязанность платить взносы не только по месту нахождения налогоплательщика, но и по месту размещения его обособленных структур. Вместе с тем сохранился вид взносов («несчастные»), которые по-прежнему регулирует соцстрах. Изменений в платежах по ним не произошло.

«Клерк» Рубрика Индивидуальный предприниматель

Обратите внимание! С 2021 года изменены номера счетов налоговых инспекций, куда уплачиваются взносы!

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях? На какие КБК и когда придется платить?

Что такое фиксированные взносы и почему они уже не фиксированные

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой.

До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц. Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными, поскольку часть взносов зависит от дохода предпринимателя.

А с 2018 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП.

Кто платит фиксированные взносы

Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

- служба по призыву в армии;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности.

Однако если в вышеуказанные периоды предпринимательская деятельность осуществлялась, то взносы придется уплачивать (п.7 статьи 430 НК РФ).

От чего зависит размер взносов

До 1 января 2018 года размеры взносов ИП зависели от МРОТ.

Однако в связи с тем, что МРОТ повысили до прожиточного минимума, взносы ИП решили от него «отвязать» и начиная с 2018 года фиксированная сумма взносов, уплачиваемая за год, указывается в Налоговом кодексе.

С 2014 года размер фиксированных взносов зависит и от годового дохода ИП, так как при превышении в течение года дохода 300 тыс.руб. необходимо начислить ещё 1% взноса с суммы дохода, превышающей 300 тыс.руб.

Доход считается следующим образом:

- При ОСНО — доходы, учитываемые в соответствии со статьей 210 НК РФ Т.е. те доходы, которые облагаются НДФЛ (касается только доходов, полученных от предпринимательской деятельности ). При определении этих доходов учитываются расходы ( Постановление Конституционного суда от 30.11.2016 № 27-П );

- При УСН с объектом налогообложения «доходы» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 113 налоговой декларации по УСН);

- При УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 213 налоговой декларации по УСН). Однако есть решения судов, в том числе и Верховного, что расходы учитывать можно. Однако Минфин по прежнему стоит на том, что для расчета взносов берется весь доход.

- При ЕСХН — доходы, учитываемые в соответствии с пунктом 1 статьей 346.5 НК РФ. Т.е. те доходы, которые облагаются налогом по ЕСХН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 010 налоговой декларации по ЕСХН). Расходы при определении дохода для расчета взносов не учитываются;

- При ПСН — потенциально возможный доход, рассчитываемый по правилам статьей 346.47 НК РФ и статьей 346.51 НК РФ. Т.е. тот доход, от которого считается стоимость патента.

- Если ИП применяет несколько систем налогообложения одновременно, то доходы по ним складываются.

Тарифы фиксированных взносов

В 2021 году действуют следующие тарифы для платежей ИП «за себя»:

| Плательщики | ПФР , страховая часть | ФФОМС |

|---|---|---|

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы | 22.0% (из них 6% солидарная часть тарифа, 16% индивидуальная) | 5.1% |

Зачем нужны тарифы взносов, если они считаются у ИП не в процентах от дохода? А от тарифа взносов ПФР зависит сколько пенсионных баллов вам начислят.

Расчет взносов при доходе 300 тыс.рублей и меньше, а также для КФХ, зарегистрированных как ИП вне зависимости от дохода

Фиксированные взносы на 2021 год при доходе 300 тыс. рублей и меньше составят:

- в Пенсионный фонд — 32 448 руб.;

- в Федеральный фонд обязательного медицинского страхования — 8 426 руб.

| Плательщики | ПФР , страховая часть | ФФОМС |

|---|---|---|

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы | Год: 32448 Квартал: 8112 Месяц: 2704 | Год: 8426 Квартал: 2106,50 Месяц: 702,16667 |

Всего: 40 874 руб.

ИП, нотариусы и адвокаты уплачивают взносы в фиксированном размере только за самих себя. С выплат физическим лицам по трудовым и гражданско-правовым договорам уплачиваются страховые взносы на обязательное страхование , которые рассчитываются исходя из начисленных выплат в пользу этих лиц.

Как видите, годовая сумма фиксированных взносов не изменилась и осталась такой же, как в 2020 году.

Фиксированные взносы уплачивают также главы КФХ за себя и за членов КФХ. При этом, размер фиксированных взносов не зависит от величины доходов хозяйства (п.2 ст.430 Налогового кодекса)

Если плательщики взносов начинают осуществлять предпринимательскую либо иную профессиональную деятельность после начала очередного расчетного периода , размер страховых взносов, подлежащих уплате ими за этот расчетный период, определяется пропорционально количеству календарных месяцев деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Калькулятор взносов можно найти на сайте в разделе Инструменты .

Расчет взносов при доходах свыше 300 тыс.рублей

В случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, помимо фиксированных пенсионных взносов указанных выше (32448 руб.) уплачиваются взносы в размере 1% от дохода, превышающего 300 000 рублей. Обратите внимание! Взносы по медицинскому страхованию с доходов свыше 300 тыс.рублей не уплачиваются! Т.е. сумма взносов в ФФОМС фиксированная для всех ИП, вне зависимости от суммы годового дохода.

Общая сумма фиксированных страховых взносов в ПФ за год не может быть более восьмикратного фиксированного размера страховых взносов, установленного на год. Т.е. не больше, чем 32 448×8 = 259 584 руб.

Пример: Доход индивидуального предпринимателя на УСНО в 2021 году составил: 30 000 000 руб. Сумма взносов за 2020год составила бы 32 448 + (30 000 000 − 300 000) × 1% = 329 448 руб, однако поскольку она больше максимально возможных взносов 259 584 руб., уплачивается 259 584 руб. взносов в ПФ и взносы в ФФОМС в размере 8 426 руб.

Срок уплаты взносов

Страховые взносы за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года, за исключением взносов в размере 1% с дохода, превышающего 300 тыс.рублей.

Страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 июля года, следующего за истекшим расчетным периодом.

Взносы (в том числе и взносы на обязательное медицинское страхование) уплачиваются с 1 января 2017 года не в Пенсионный фонд, а в налоговую инспекцию. В том числе и взносы за прошлые годы.

Отчетность по фиксированным взносам

КФХ один раз в год, в срок не позднее 30 января, подают в ИФНС (Расчет по страховым взносам КНД-115111). С 2012 года индивидуальные предприниматели, нотариусы, адвокаты, не производящие выплаты и иные вознаграждения физическим лицам, никакой отчетности по своим взносам не сдают!

Взносы с 1 января 2017 года необходимо уплачивать на реквизиты ФНС, а не Пенсионного фонда!

182 1 02 02140 06 1110 160 — Фиксированные пенсионные взносы ИП, отдельного КБК для взносов в размере 1% от дохода свыше 300 тыс.рублей с 2017 года не предусмотрено.

182 1 02 02103 08 1013 160 — Фиксированные взносы ИП на медицинское страхование.

Автор статьи — Копирайтер Контур.Бухгалтерии

Размер страховых взносов в 2021 году

Страховые взносы делятся на две части: фиксированную, сумма которой установлена Налоговым кодексом, и дополнительную, которая зависит от дохода ИП. Фиксированная часть распределяется между ПФР и фондом медицинского страхования, дополнительная полностью направляется на финансирование будущей пенсии.

Предприниматели на НПД, они же самозанятые со статусом ИП, не платят страховые взносы.

Фиксированная часть страховых взносов в 2021 году, как и в 2020 году, составляет 40 874 рубля, из которых:

- 32 448 рублей — на обязательное пенсионное страхование;

- 8 426 рублей — на обязательное медицинское страхование.

Фиксированные взносы — это минимум, который обязательно нужно заплатить за полный 2021 год, если ИП зарегистрировался до 1 января 2021 года.

Переменная часть страховых взносов в 2021 году составляет 1% от дохода, превышающего 300 тысяч рублей. Дополнительные взносы платят те предприниматели, которые в течение года заработают больше 300 тысяч рублей. Помимо фиксированной части они доплачивают 1% от суммы превышения: например, при годовом заработке в 800 тысяч рублей доплата составит 5 000 рублей, то есть 1% от 500 тысяч рублей (800 тысяч — 300 тысяч).

Закон устанавливает максимальный размер для дополнительной части страховых взносов. В 2021 году — 227 136 рублей. То есть взносы за 2020 год не превысят 268 010 рублей, сколько бы ИП ни заработал (227 136 + 40 874 = 268 010 рублей).

Что является доходом для расчёта взносов

Доход для расчёта страховых взносов зависит от системы налогообложения.

ИП на ОСНО учитывают доходы от предпринимательства, уменьшенные на профессиональные вычеты. Для определения доходов ориентируйтесь на статью 210 Налогового кодекса.

ИП на УСН «доходы» берут в расчёт те же доходы, с которых платят налог УСН. Полный список можно посмотреть в статье 346.15 Налогового кодекса.

ИН на УСН «доходы минус расходы» должны учитывать для расчета разницу между доходами и расходами, такую позицию высказала ФНС в своем письме от 01.09.2020 № БС-4-11/14090. Тем, кто раньше платил взносы только с доходов, начали возвращать переплату.

ИП на ПСН учитывают потенциально возможный к получению доход, установленный региональным законодательством, он прописан на бланке патента. Этот доход корректируется на срок действия патента. Например, если потенциальный доход за год равен 500 тысяч рублей, а патент получен на полгода, то для расчёта страховых взносов нужно учесть доход 250 тысяч рублей.

При совмещении нескольких систем налогообложения нужно сложить годовые доходы по каждой из них.

Пример. ИП на УСН взял патент на 4 месяца. От бизнеса на УСН «доходы» выручка составила 780 тысяч рублей за год, а потенциальный годовой доход по патенту равен 300 тысяч рублей. Так как патент использовался всего 4 месяца, то в расчёт нужно взять только треть от годового потенциального дохода — 100 тысяч рублей. Получается, что доход ИП для расчёта страховых взносов составляет 880 тысяч рублей.

Страховые взносы за неполный год

Если ИП зарегистрировался в 2021 году, он заплатит не полную сумму фиксированных взносов, а уменьшит её пропорционально отработанным дням.

Для расчета суммы за неполный год сначала рассчитайте сумму за полные месяцы работы, а потом — за отработанные дни в месяце, когда ИП получил статус предпринимателя. Или воспользуйтесь нашим бесплатным калькулятором взносов ИП.

Страховые взносы за полные месяцы, отработанные в качестве предпринимателя:

40 874 рубля / 12 месяцев × количество полных месяцев работы как ИП

Страховые взносы за неполный месяц работы:

40 874 рубля / 12 месяцев × количество отработанных календарных дней в месяце, когда ИП зарегистрировался или снялся с учёта / количество календарных дней в этом месяце

Пример. Предприниматель зарегистрировался 15 апреля 2021 года. За 2021 год он заплатит фиксированную часть взносов в размере 29 065, 95 рублей. Вот как это посчитано:

Взносы за полные месяцы работы ИП с мая по декабрь = 40 874 / 12 × 8 = 27 249, 33

Взносы за апрель = 40 874 / 12 × (16 / 30) = 1816,62

Дополнительная часть взносов (1% от дохода свыше 300 тысяч рублей) при этом не уменьшится — она по-прежнему зависит от того, сколько предприниматель заработал в течение года.

Сроки уплаты страховых взносов ИП в 2021 году

Фиксированную часть взносов нужно заплатить до 31 декабря 2021 года. Можно платить эту сумму по частям или всю сразу, специальных требований нет, главное успеть до конца года.

1 % от дохода свыше 300 тысяч рублей нужно заплатить до 1 июля 2022 года. Можно начинать платить эту часть взносов в 2021 году, как только ваш доход превысит 300 тысяч рублей, или отложить уплату всей дополнительной части взносов на конец срока.

Если пропустить срок уплаты взносов, за каждый день просрочки начислят пени в размере 1/300 ставки рефинансирования.

Когда можно не платить страховые взносы

То, что ИП временно прекратил работу, не освобождает его от обязанности платить фиксированные страховые взносы. Пока он стоит на учете в налоговой инспекции как предприниматель, взносы платить необходимо, поэтому мы рекомендуем сниматься с учета при длительных паузах в работе. Однако есть ряд ситуаций, в которых зарегистрированный ИП может не платить страховые взносы. Все случаи перечислены в пункте 7 статьи 430 Налогового кодекса:

- служба в армии;

- уход за ребёнком до 1,5 лет;

- уход за инвалидом 1 группы, ребёнком-инвалидом или человеком старше 80 лет;

- необходимость уехать вместе с супругом-военнослужащим в местность, где невозможно вести бизнес;

- необходимость уехать вместе с супругом-дипломатом или консулом за границу.

Обязательное условие для освобождения от взносов — отсутствие предпринимательской деятельности. Если в отпуске по уходу за ребёнком вы продолжаете работать, то освобождения от уплаты страховых взносов не получаете.

Чтобы освободиться от уплаты взносов по одному из перечисленных оснований, подайте в налоговую заявление об освобождении от уплаты взносов и приложите подтверждающие документы. Подтвердить отсутствие деятельности можно налоговой декларацией с нулевыми доходами.

Подтверждающие документы для каждого конкретного случая перечислены в письме ФНС «Об освобождении от уплаты страховых взносов».

Пример. Предпринимательница весь 2021 год была в отпуске по уходу за ребёнком, бизнес не вела и доходы не получала. Чтобы не платить взносы за этот период, она должна сдать в налоговую нулевую декларацию за 2021 год, принести свидетельство о рождении ребёнка и справку с работы супруга о том, что он такой отпуск не брал. Лучше заранее уточнить список подтверждающих документов в своей налоговой.

Куда платить страховые взносы

Платить страховые взносы нужно в ту налоговую, где ИП состоит на учёте как предприниматель. Если поменяете адрес и вместе с ним изменится налоговая, то платите взносы в новую инспекцию.

КБК для уплаты страховых взносов

КБК — это код бюджетной классификации, его нужно указывать при перечислении взносов в налоговую, чтобы ваш платёж не потерялся. В платёжке на перечисление взносов есть специальное поле для КБК, его номер 104. КБК утверждены Приказом Минфина РФ от 08.06.2020 N 99Н.

КБК для уплаты страховых взносов в 2021 году

Страховые взносы нужно платить на два разных КБК, то есть формировать два разных платёжных поручения. Одно — для фиксированной части пенсионных взносов и 1 % от дохода, превышающего 300 тысяч рублей, второе — для взносов на медицинское страхование.

Для пеней и штрафов по страховым взносам также предусмотрены отдельные КБК — будьте внимательны при заполнении платёжного поручения.

| Фиксированная часть пенсионных взносов + 1 % от дохода свыше 300 тысяч рублей | Взносы на медицинское страхование | |

| Основной платёж | 182 1 02 02140 06 1110 160 | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02140 06 2110 160 | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02140 06 3010 160 | 182 1 02 02103 08 3013 160 |

Что будет, если указать неправильные КБК

Даже если в КБК есть ошибка, обязанность по уплате взносов всё равно считается исполненной. То есть штрафов и пеней за такую ошибку быть не должно, и даже если налоговая их начислит, ИП легко сможет это оспорить.

С неверным КБК платёж всё равно дойдёт до налоговой, но может потеряться уже там, и тогда инспекция не увидит вашего платежа. Чтобы этого не случилось, отправляйте в налоговую заявление об уточнении платежа сразу после обнаружения ошибки.

Общепринятой формы для заявления об уточнении КБК нет. Составьте его в свободной форме — напишите, что допустили ошибку в КБК и укажите правильные реквизиты.

Как уплатить страховые взносы ИП в сервисе Контур.Бухгалтерия

Сервис Контур.Бухгалтерия поможет заплатить страховые взносы: автоматически определит их размер и сформирует платёжное поручение с верными реквизитами.

Каждый квартал Контур.Бухгалтерия рассчитывает размер взносов, обращаясь к данным о доходах ИП. Если доходы с начала года превысили 300 000 рублей, сервис рассчитает сумму переменных взносов и тоже создаст платежку.

Рассчитывайте взносы с помощью Контур.Бухгалтерии, ведите учет в нашем сервисе, начисляйте зарплату, сдавайте отчетность через интернет. Первые 14 дней работы бесплатны для всех новых пользователей.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Даже если ваш бизнес — не сезонный, например, вы не продаете елочные игрушки или не держите шиномонтажку, все равно покупки неравномерно распределены по году. Клиенты реагируют на праздники, периоды отпусков или зимних каникул. Их реакции вполне предсказуемы, и это можно использовать. Расскажем, как измерить сезонность, как ее регулировать и что делать в низкий сезон.

Средний чек — важный показатель в продажах. В отдельности и в сочетании с другими данными он помогает анализировать состояние бизнеса. Расскажем, как увеличить средний чек.

Информационные технологии помогают переложить работу менеджеров по продажам на искусственный интеллект или хотя бы автоматизировать рутину. В этой статье рассмотрим новые каналы продаж, открывшиеся в глобальной сети в последние годы.

Калькулятор страховых взносов:

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платежи эти вносить требуется вне зависимости от того, работаете ли вы по найму где-либо ещё, ведёте ли деятельность или просто лежите на диване, будучи зарегистрированным как ИП. На обязательные взносы ИП также не влияет ни система налогообложения на которой он находится (УСН, ОСНО, ЕНВД, ПСН — платят все!), ни количество ваших доходов или расходов.

В любом случае вы обязаны ежегодно перечислять в эти два фонда (ПФР и ФФОМС) фиксированные платежи.

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

В 2020 году вышел Федеральный закон от 15.10.2020 № 322-ФЗ «О внесении изменений в статью 430 части второй Налогового кодекса Российской Федерации», согласно которой изменяются суммы взносов на 2021-2023 года. Данные в таблице ниже уже учитывают эти нововведения.

| Год | МРОТ | ПФР | ФФОМС | Итого |

|---|---|---|---|---|

| 2023 | Не важен | 36 723 руб. | 9 119 руб. | 45 842 руб. |

| 2022 | Не важен | 34 445 руб. | 8 766 руб. | 43 211 руб. |

| 2021 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2020 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2019 | Не важен | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2018 | Не важен | 26 545 руб. | 5 840 руб. | 32 385 руб. |

| 2017 | 7 500 руб. | 23 400 руб. | 4 590 руб. | 27 990 руб. |

| 2016 | 6 204 руб. | 19 356,48 руб. | 3 796,85 руб. | 23 153,33 руб. |

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

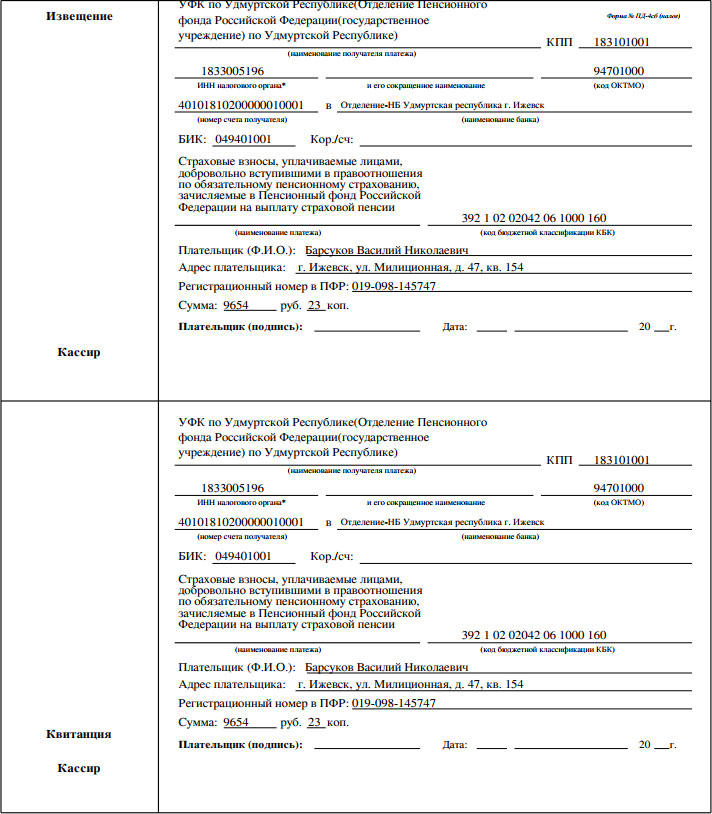

Квитанция на оплату страховых взносов в ПФР

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

Сделать это очень просто.

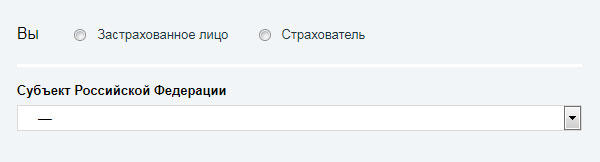

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

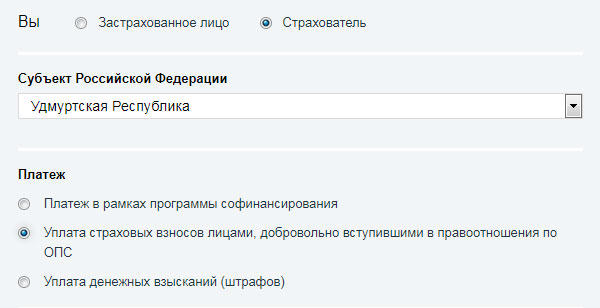

Шаг 2. Выбираем пункт «Страхователь», свой субъект РФ и далее пункт «Уплата страховых взносов лицами, добровольно вступившими в правоотношения по ОПС».

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

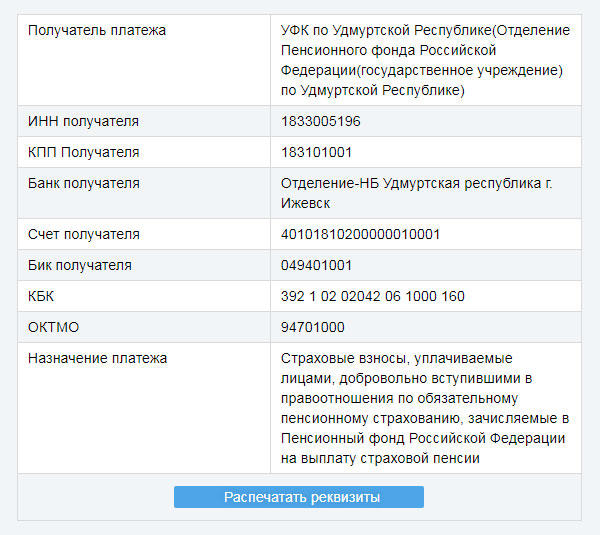

Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

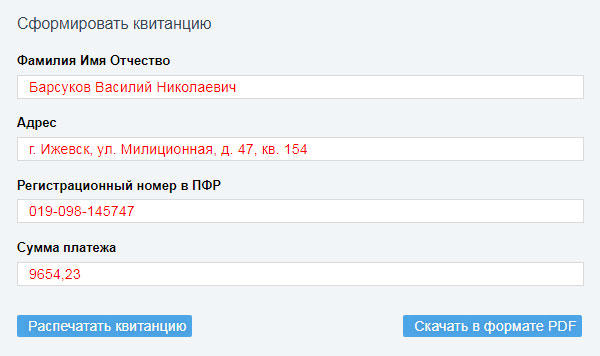

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Взносы за работников в 2020 году — это обязательные отчисления в пользу страхового обеспечения граждан России. Бюджетные организации обязаны уплачивать страховое обеспечение, как и все остальные экономические субъекты. Разберемся, что изменилось при исчислении и уплате таких отчислений, определим, нужно ли округлять страховые взносы в 2020 году.

После отмены закона от 24.07.2009 № 212-ФЗ у большинства страхователей возникают вопросы, как перечислять страховые взносы в 2020 году. Теперь порядок исчисления, уплаты, сроки и ставки регламентирует новая 34 глава Налогового кодекса. Изменения коснулись обязательного пенсионного и медицинского обеспечения (ОПС, ОМС), а также отчислений на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Страхование от несчастных случаев и профзаболеваний следует уплачивать по старым правилам (закон № 125-ФЗ от 24.07.1998), то есть перечислять средства в пользу Фонда социального страхования. Причем платежи перечислять в ФСС надо с копейками. Округление до целых чисел не требуется.

Что изменилось

Администрирование страховых взносов с заработной платы в 2017 году передали Федеральной налоговой службе. Это означает, что налоговики:

- контролируют своевременность и полноту перечислений страхового обеспечения;

- принимают и проверяют отчетность по страховым взносам за работников в 2020 году;

- взыскивают недоимки и пени, выписывают штрафы.

Оплата взносов в 2020 году поступает в территориальные отделения ФНС. Подробнее читайте в статье о том, кому теперь платить страховые отчисления.

Прошлые периоды (до 31.12.2016) вправе проверить ПФР и ФСС, а вот прошлогоднюю задолженность по страховым взносам в Пенсионный фонд в 2020 году перечислять не нужно. Долги оплачиваем по новым КБК.

Как оплачивать страховые взносы в 2020 году: изменения

Порядок начисления не изменен (ст. 52 НК РФ): как и в прошлом календарном периоде, налогооблагаемая база умножается на установленный тариф. Порядок определения налогооблагаемой базы теперь устанавливает ст. 420 - 421 НК РФ. Страховые выплаты, которые не следует включать в базу для расчета СВ, закреплены в ст. 422 НК РФ. В сравнении с нормами закона № 212-ФЗ, перечень страховых выплат видоизменен в части суточных, выплат опекунам и платы работодателя на добровольное соцобеспечение.

Размер ставки или тарифа устанавливается в соответствии со ст. 425 - 429 НК РФ. Установлен ряд льготных категорий страхователей, которые вправе осуществлять платежи по страховым взносам в 2020 году по пониженным тарифам.

Порядок уплаты страховых взносов в 2020 году закреплен в статье 431 НК РФ. Основные положения:

- Страхователь обязан рассчитаться по платежам до 15-го числа месяца, следующего за отчетным. То есть за август следует перечислить СВ до 15 сентября.

- Перечисления осуществляются в разрезе видов страхового обеспечения (ОПС, ОМС, ВНиМ).

- При уплате ВНиМ действует новый порядок зачета расходов работодателя (ч. 2 Письма ФНС России от 01.02.2017 № БС-4-11/2748). Участники пилотного проекта зачет расходов при оплате ВНиМ не производят.

Перечисление страховых взносов в 2020 году: с копейками или без

Любые нововведения провоцируют большое количество вопросов у работников бухгалтерии. Так, споры, как округлять страховые взносы в 2020 году, не утихают и по сей день.

Чтобы исключить ошибки в расчетах и не допустить штрафных санкций от контролирующих органов, определимся с ответом на актуальный вопрос: как платить страховые взносы: с копейками или без в 2020 году.

Итак, опираясь на ст. 431 Налогового кодекса Российской Федерации, можно утвердительно заявить, что споры о том, как страховые взносы платятся (с копейками в 2020 году, или без) абсолютно беспочвенны. Пункт 5 данной статьи дает исчерпывающий ответ: платим в рублях, если сумма получилась «круглой», и в рублях и копейках, если сумма имеет дробное значение.

Следовательно, уплата страховых взносов (с копейками или без в 2020 году) зависит от конкретного значения платежа. Чтобы было понятнее, разберемся на конкретном примере.

Примеры: страховые взносы платить с копейками или без 2020

Работникам ГБОУ ДОД СДЮСШОР «АЛЛЮР» за июль месяц была начислена заработная плата и отпускные в сумме 1 500 000 рублей. Необлагаемые доходы в сумме начислений отсутствуют. Обложение СВ проводится по общеустановленным тарифам. Рассчитаем размеры платежей в бюджет:

- ОПС: 1 500 000 × 22 % = 330 000,00 рублей;

- ОМС: 1 500 000 × 5,1 % = 76 500,00 рублей;

- ВНиМ: 1 500 000 × 2,9 % = 43 500,00 рублей;

- ФСС НС и ПЗ = 1 500 000 × 0,2 % = 3 000,00 рублей.

Следовательно, в июле ГБОУ ДОД СДЮСШОР АЛЛЮР» производит оплату без копеек. Но такой формат оплаты связан не с округлениями!

Пример № 2. Начисленная заработная плата за август в ГБОУ ДОД СДЮСШОР «АЛЛЮР» составила 102 653 рубля из-за пребывания большей части сотрудников в отпусках. Расчеты СВ за август будут следующими:

- ОПС: 102 653 × 22 % = 22 583,66 руб.;

- ОМС: 102 653 × 5,1 % = 5235,30 руб.;

- ВНиМ: 102 653 × 2,9 % = 2976,94 руб.;

- НС и ПЗ: 102 653 × 0,2 % = 205,31 руб.

В результате за август бюджетное учреждение обязано рассчитаться с бюджетом в рублях и копейках. Исключений в данном случае не предусмотрено.

Платежи в ПФР в 2020 году можно ли округлять? Можно, но только в большую сторону. К примеру, при расчете за август бюджетное учреждение перечислит не 22 583 рубля и 66 копеек, а ровно 22 584 рубля. В итоге образуется переплата в 34 копейки. Такой способ расчетов не возбраняется, однако округлять платежи в большую сторону не обязательно.

Подведем итог. Компания, решая вопрос, как уплачивать страховые взносы в ПФР — с копейками или без 2020, либо в пользу других видов страхового обеспечения, могут производить расчеты без копеек, округляя платежи в большую сторону. Однако представители ФНС такой способ расчетов не поощряют.

Предельная величина базы для расчета

На весь календарный период устанавливаются конкретные тарифы страховых взносов в 2020 году. Изменения наступают в момент превышения установленного законодательством лимита (ПП РФ от 29.11.2016 № 1255):

- для ОПС установлен предел 755 000 рублей на одно застрахованное лицо;

- для ВНиМ — 876 000 рублей;

- для ОМС не установлено.

Размер предельной величины устанавливается в полных тысячах. Например, в августе начислено 754 400 рублей, округляем до 754 000 ровно. Если сумма 875 550 рублей, то 876 000.

Читайте также: