Если работодатель не платил взносы в пфр как подтвердить стаж

Опубликовано: 21.04.2024

Продолжаю отвечать на ваши вопросы по поводу судов с ПФ РФ.

Сегодня статья о не уплате страховых взносов работодателем.

История вопроса такова. Пенсионный фонд при переходе на систему расчета страхового стажа в зависимости от уплаты страховых взносов, за определенные периоды стал отказывать во включение указанных периодов в стаж гражданам, работающим по трудовому договору. ПФ РФ до настоящего времени продолжает отказывать во включении периодов работы в страховой стаж работника по основанию - не уплата страховых взносов, работодателем.

Первоначально, суды вставали на сторону пенсионного фонда, пока на защиту граждан не встал КС РФ. Знаменитое Постановление КС РФ от 10 июля 2007 г. № 9-П.

Главный вывод данного постановления: «Неуплата страхователем в установленный срок или уплата не в полном объеме страховых взносов в Пенсионный фонд Российской Федерации в пользу работающих у него по трудовому договору застрахованных лиц в силу природы и предназначения обязательного пенсионного страхования, необходимости обеспечения прав этих лиц не должна препятствовать реализации ими права своевременно и в полном объеме получить трудовую пенсию.»

Таким образом КС РФ постановил, что ответственность за не уплату страховых взносов работодателем за своего работника, ложится именно на работодателя, а не на работника. То есть, не зависимо от того были уплачены взносы работодателем и по какой причине, эти периоды обязательно должны быть включены в страховой стаж.

У пенсионного фонда имеются другие рычаги воздействия на работодателя, в частности наложение штрафов за неисполнение своей обязанности.

ВС РФ разъяснил судам как применять данное постановление КС РФ. В пункте 9 постановления Пленума Верховного Суда Российской Федерации от 11 декабря 2012 г. № 30 «О практике рассмотрения судами дел, связанных с реализацией прав граждан на трудовые пенсии», : "уплата страховых взносов является обязанностью каждого работодателя как субъекта отношений по обязательному социальному страхованию (ст.ст. 1 и 22 Трудового кодекса Российской Федерации). Невыполнение этой обязанности не может служить основанием для того, чтобы не включать периоды работы, за которые не были уплачены полностью или в части страховые взносы, в страховой стаж, учитываемый при определении права на трудовую пенсию. В связи с этим суд вправе удовлетворить требования граждан о перерасчёте страховой части трудовой пенсии с учётом указанных периодов."

Как ни странно, структурные подразделения ПФ РФ до сих пор продолжают отказывать гражданам во включении в страховой стаж определенных периодов, именно по этому основанию. Данные действия ПФ РФ необходимо оспаривать в суде в обязательном порядке.

До сих пор и судов, встречаются ну просто невежественные ошибки, при применении данных разъяснений. Например по периодам, предшествовавшим вступлению в силу постановления КС РФ. Считают что на них оно не действует. Думаю, что в школах милиции конституционное право изучали в усеченном варианте.

И еще, при исчислении расчетного размера трудовой пенсии спорный период может быть засчитан и в общий трудовой стаж, под которым понимается суммарная продолжительность трудовой и иной общественно полезной деятельности до 1 января 2002 г.

Для тех кому необходимо применить данные разъяснения на практике рекомендую решение по конкретному делу: Определение СК по гражданским делам Верховного Суда РФ от 14 февраля 2014 г. N 83-КГ13-13 В данном определении, на мой взгляд очень четко и доступно для восприятия изложена мотивировочная часть. Оно может вам пригодиться для составления искового заявления.

Если эта тема вам интересна, пишите комментарии, ставьте лайки и тогда я напишу еще ряд статей по конкретным ситуациям. Думаю они будут полезны тем, кому в недалеком будущем предстоит столкнуться с отказами пенсионного фонда в назначении пенсии.

Подписывайтесь и ставьте мне за работу лайк. Спасибо всем.

Главная » Трудовое право » Что делать, если работодатель не платит в пенсионный фонд?

Что такое страховой взнос в ПФР

В России каждый работающий человек обязан уплачивать НДФЛ, а также взносы в Пенсионный фонд Российской Федерации. Как правило, самозанятые граждане вносят средства самостоятельно. За трудящихся на частных предприятиях это делает непосредственный работодатель.

Трудовые отношения возникают на основании заключенного договора. В нем отражаются основные положения, которые смогут помочь сторонам разрешить конфликт. Права сторон защищает законодательство РФ. Практика показывает, что именно работодатели нарушают права своих работников.

Федеральный закон N167 «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001 года говорит о том, что каждый гражданин Российской Федерации подлежит обязательному пенсионному страхованию.

Закон устанавливает обязанность работодателя уплачивать взносы в Пенсионный фонд за своих работников. Из них формируется фонд. Далее он направляется на выплату пенсии.

Внимание! Отчисления за работника обязаны вносить следующие категории работодателей:

- юридические лица, то есть руководители предприятий, где трудятся граждане РФ;

- индивидуальные предприниматели уплачивают взносы в ПФ за себя и за своих работников, если таковые имеются;

- юристы, адвокаты, нотариусы;

- самозанятые граждане РФ, которые не числятся ни на одном предприятии, но осуществляют трудовую деятельность и получают доход.

В России существует возможность увеличить размер будущей пенсии путем внесения дополнительных взносов в бюджет. Программа софинансирования успешно работает с 2014 года.

Обратите внимание на то, что работодатель обязан вносить страховые взносы в любом случае. Даже если сотрудник осуществляет трудовую деятельность по совместительству.

В случае нарушения права работника наниматель подлежит обязательному привлечению к ответственности.

Раньше получателем страховых взносов была федеральная налоговая служба. В 2018 году все изменилось. Теперь работодатель уплачивает взносы напрямую на реквизиты в ПФ РФ.

Размер платежа

Каждый гражданин обязан знать, сколько работодатель уплачивает за него взносов Пенсионный фонд РФ. Это необходимо для того, чтобы исключить факт нарушения со стороны начальства.

По общим правилам, любой наниматель уплачивает за каждого сотрудника 22% от заработной платы. Причем отчисления производятся не из жалованья специалиста, а из бюджета заработной платы фирмы.

Важно! Для того чтобы произвести отчисления, необходимо обратиться в территориальное подразделение федеральной налоговой службы, где получить специальный код КБК. Отчисления производятся на расчетный счет через любой банк России.

Пример расчета суммы взноса в Пенсионный фонд РФ:

Иванов И.И. получает заработную плату размером 20 000 рублей.

С нее начисляются:

- НДФЛ;

- пенсионные, страховые взносы.

Таким образом, отчисления из жалованья составят:

- 20 000 * 13% = 2 600 рублей – размер НДФЛ;

- 20 000 * 22% = 4 400 рублей составляет сумма отчислений в Пенсионный фонд Российской Федерации.

На руки работник получает 20 000 – 2 600 = 17 400 рублей. Обратите внимание на этот факт. Из содержания специалиста удерживается не более 13 процентов. Остальные 22% уплачивает работодатель из фонда заработной платы.

Зачастую наемники не желают уплачивать подобные суммы, так как это накладно. В таком случае они принимают на работу людей не официально, без заключения трудового договора.

В некоторых случаях работодатель принимает людей на работу официально, однако жалованье уплачивает «в конверте».

Таким образом, у граждан не формируется пенсионный бюджет. В будущем размер государственного обеспечения будет невелик, что не может порадовать пенсионера. Чтобы избежать этого, стоит заранее оговаривать с работодателем возможность официального трудоустройства и получения «белой» заработной платы.

Если наниматель отказывается уплачивать взносы в Пенсионный Фонд Российской Федерации, его можно привлечь к ответственности.

Обратите внимание на то, что размер будущей пенсии напрямую зависит от стажа и суммы содержания. Поэтому если ваш работодатель не выполняет обязательство по уплате взносов, сразу обращайтесь в надлежащие службы, например, в инспекцию по охране и защите труда.

Как влияет стаж на размер пенсии, читайте тут.

По какой причине работодатель может не перечислять взносы

Разрешенных причин, по которым работодатель может не уплачивать страховые взносы, не существует.

Учтите! Чаще наниматели отказываются предоставлять отчисления по следующим причинам:

- нет денег на осуществление выплат;

- работодатель не желает выплачивать лишних денежных средств;

- на предприятии нет официально трудоустроенных граждан;

- в фирме практикуется выдача заработной платы «в конверте».

Однако все вышеперечисленные причины, по которым наниматель не перечисляет взносы в Пенсионный фонд, незаконны. При обнаружении нарушения руководителя привлекают к дисциплинарной, административной или уголовной ответственности.

По статистическим данным каждое третье предприятие не уплачивает за своих работников взносы в Пенсионный фонд РФ. Тридцать процентов работающего населения в конце концов не получают заработанную пенсию.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Как проверить наличие отчислений

Согласно статье 432 Налогового кодекса Российской Федерации, работодатель обязан уплачивать взносы в Пенсионный Фонд не позднее пятнадцатого числа отчетного периода. Если в течение этого периода наниматель не перечислил денежные средства по указанным реквизитам, его можно привлечь к ответственности.

Специалисты советуют работникам самостоятельно узнавать, перечисляет ли работодатель положенные взносы в Пенсионный фонд. Если обнаруживается факт нарушения действующего законодательства, имеется возможность подать жалобу на руководителя в трудовую инспекцию, прокуратуру, суд.

Проверить, осуществляет ли руководитель перевод отчислений в ПФ РФ, можно несколькими способами:

- в личном кабинете пользователя на официальном сайте Пенсионного фонда Российской Федерации;

- на новом портале Государственные услуги;

- получить отчетные документы в бухгалтерии работодателя;

- написать официальный запрос в ПФ РФ;

- обратиться с официальным заявлением в многофункциональный центр России.

Федеральный закон N167 «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001 года дает возможность работнику запрашивать информацию об отчислениях в ПФ РФ. Никто не имеет права отказать гражданину в предоставлении подобных данных.

Как действовать, если отчисления отсутствуют

Запомните! Если вы обнаружили, что работодатель не производит отчисления в Пенсионный фонд РФ, стоит следовать общепринятой процедуре:

- попросить объяснений у работодателя, почему он не производил отчисления в ПФ РФ;

- потребовать от него произвести отчисления;

- если руководитель по-прежнему отказывается перечислять взносы в ПФ РФ, стоит писать жалобу в надлежащие органы.

Разрешить конфликт между работником и работодателем смогут несколько государственных органов:

- инспекция по охране и защите труда;

- областная, районная, городская прокуратура;

- мировой, арбитражный, городской, районный суд.

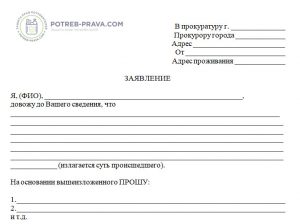

Жалоба для каждого органа составляется по принятой форме. Однако унифицированного образца не существует.

Но есть информация, обязательная для отражения в любом заявлении:

- наименование органа, куда подается жалоба, а также его территориальное предназначение;

- фамилия, имя, отчество заявителя, место его регистрации и проживания, а также контактный номер телефона, адрес электронной почты;

- наименование работодателя, его место нахождения, юридический адрес регистрации;

- имя, фамилия, отчество руководителя, должность нарушителя;

- факты, которые прямо свидетельствует о нарушении права работника;

- обстоятельства, при которых произошло нарушение права;

- требования, которые предъявляет заявитель к работодателю;

- перечень документов, которые прилагаются к жалобе;

- дата и подпись заявителя.

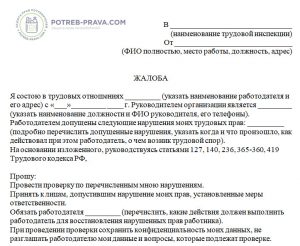

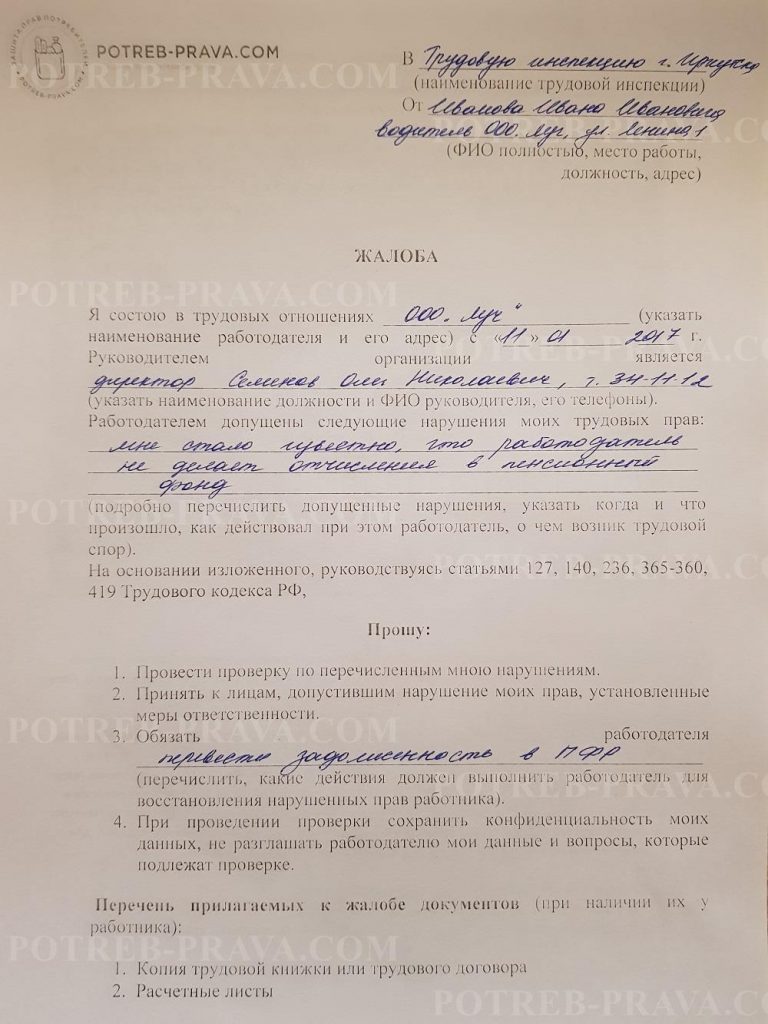

ВНИМАНИЕ! Посмотрите заполненный образец жалобы в трудовую инспекцию:

Кроме вышеуказанной информации следует обязательно отразить некоторые другие данные и предоставить некоторые бумаги, например:

- индивидуальный налоговый номер работодателя и заявителя;

- расчетные листы по заработной плате за период нарушения;

- копия трудового договора;

- копия трудовой книжки.

Обратите внимание! Подать жалобу анонимно не получится. Подобные заявления принимают только специалисты налоговой службы и инспекции по охране и защите труда.

Прежде чем подавать жалобу в одну из вышеуказанных инстанций, стоит уточнить информацию о перечислении взносов. Вполне возможно, что в первый раз вам предоставили неверные данные.

Для этого стоит лично посетить территориальное подразделение Пенсионного фонда РФ и запросить информацию о движении средств фонда. От работодателя можно запросить копии платежных документов, свидетельствующих о перечислении средств.

Если работодатель задерживает перечисление взносов в ПФ РФ, факт также считается нарушением. Чаще за него в отношении руководителя избирается наказание в виде штрафного взыскания.

Выплата черной заработной платы считается огромным нарушением со стороны работодателя. При наличии жалобы проводится внутреннее расследование. При обнаружении фактов нарушения руководителя привлекают к ответственности.

Если работник просто желает привлечь работодателя к ответственности, то следует обратиться в трудовую инспекцию или прокуратуру. Если сотрудник желает получить с руководителя компенсацию, стоит писать исковое заявление в суд.

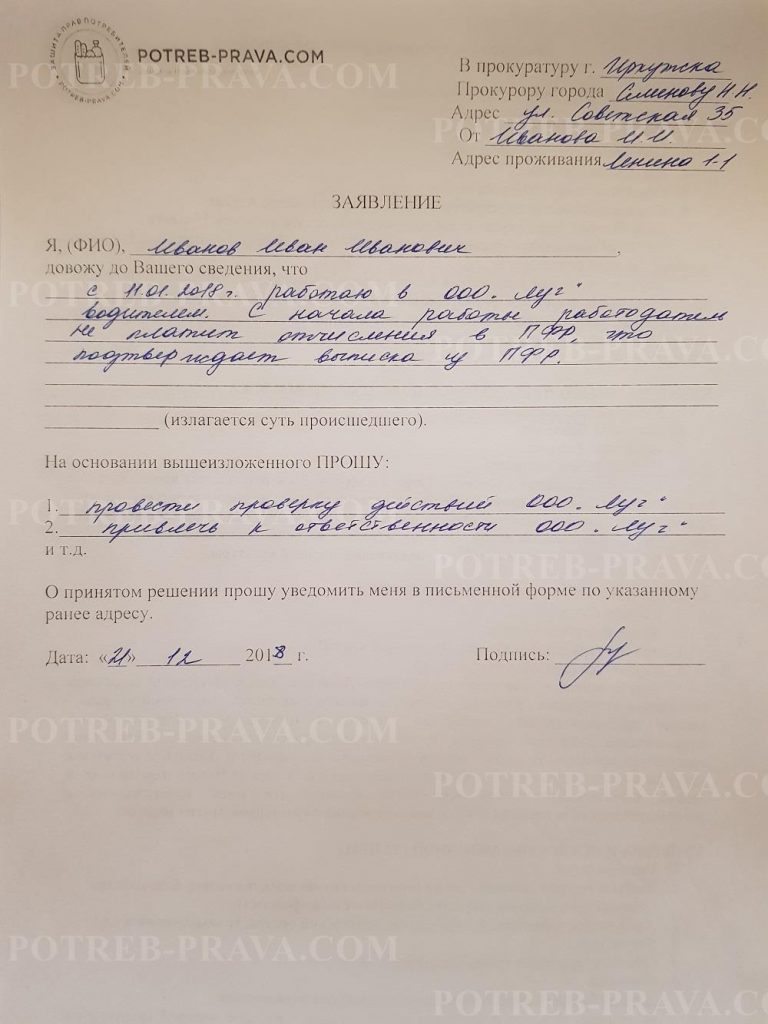

ВНИМАНИЕ! Посмотрите заполненный образец заявления в Прокуратуру на работодателя:

Посмотрите видео. Что делать, если работодатель не делает отчислений в ПФ:

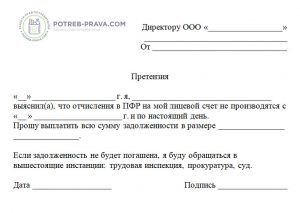

Обращение к работодателю

Прежде чем обращаться в суд, рекомендуется попробовать самостоятельно разрешить конфликт. Для этого стоит поговорить с непосредственным руководителем.

Следуйте общепринятой процедуре:

- напишите официальное заявление на имя непосредственного руководителя;

- попросите его принять вас и попытайтесь поговорить с ним;

- запросите представить вам платежные документы;

- не стесняйтесь требовать от нанимателя выполнить обязательства;

- если все усилия оказываются тщетными, можно подавать заявление в трудовую инспекцию, прокуратуру, суд.

Если руководитель отказывается вам представлять интересующие вас бумаги, объясните, что любой работник вправе знакомиться с документами, которые касаются уплаты пенсионных взносов.

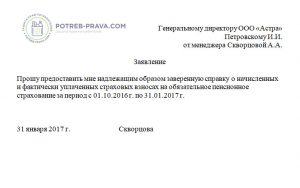

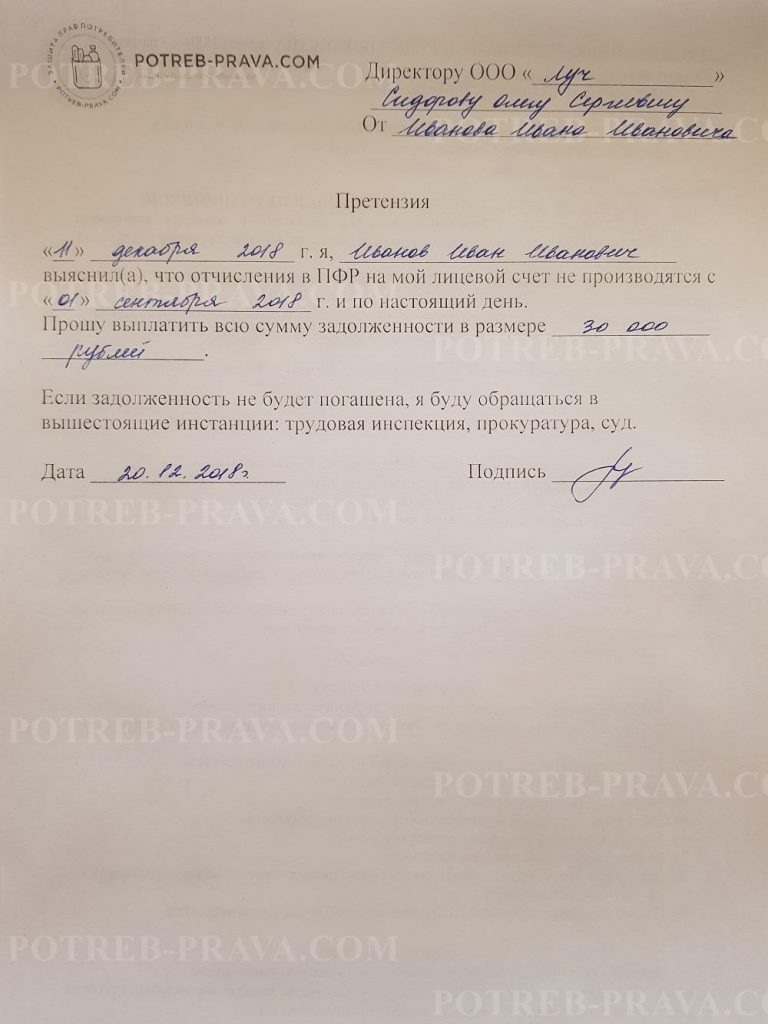

ВНИМАНИЕ! Посмотрите заполненный образец претензии к работодателю:

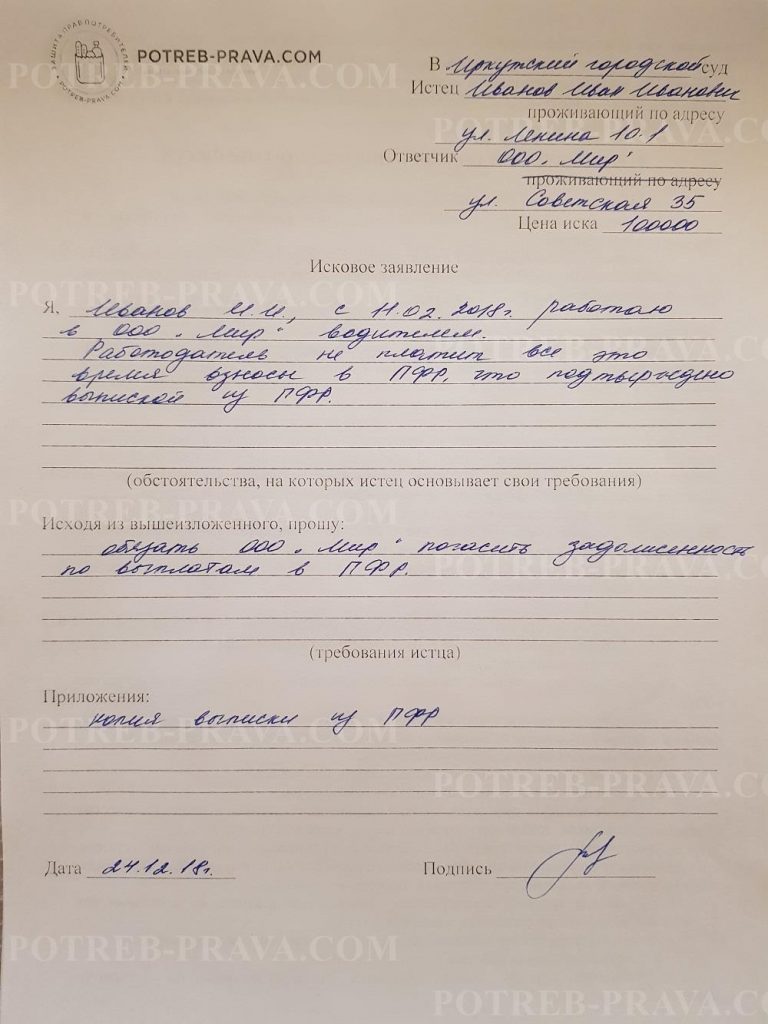

Как составить иск

Исковое заявление в суд на работодателя составляется с применением правил, описанных в статье 131 Гражданского кодекса Российской Федерации. Надо заметить, что единой утвержденной формы не существует. Однако территориальное подразделение суда вправе разрабатывать собственные образцы. Как правило, они публикуются на официальном сайте судебного органа.

Важно! В целом, любое исковое заявление составляется с учетом следующей информации:

- наименование судебного органа, а также его территориальное предназначение, например, Мировой суд Москвы;

- фамилия, имя, отчество заявителя, место его регистрации, проживания, а также контактный номер телефона;

- наименование ответчика, место его регистрации;

- имя, фамилия, отчество руководителя предприятия;

- суть проблемы, при каких обстоятельствах истцу пришлось написать исковое заявление;

- кто, по вашему мнению, виновен в нарушении прав работника;

- требования, предъявляемые к работодателю;

- законодательное обоснование требований;

- перечень бумаг, прилагаемых к исковому заявлению;

- дата и подпись.

Обратите внимание на то, что в заявлении требуется отражать точные даты, имена, фамилии, номера телефонов, суммы и так далее.

Исковое заявление подается в мировой, районный, городской суд по месту:

- регистрации фирмы;

- нахождения предприятия;

- регистрации, проживания истца.

Если стоимость иска меньше или равна пятидесяти тысячам рублей, то он подается в мировой суд, если больше – в районный, городской.

Согласно статье 333.36 Налогового кодекса Российской Федерации, истцы, подающие заявления по вопросам, связанным с нарушением трудового законодательства, освобождены от уплаты государственной пошлины.

ВНИМАНИЕ! Посмотрите заполненный образец иска в суд на работодателя не делавшего отчисления в пенсионный фонд:

Что ждет работодателя за нарушение

За неуплату взносов в Пенсионный фонд Российской Федерации работодателя привлекают к ответственности.

Раньше за подобное нарушение в отношении руководителя избиралась следующая мера наказания:

- штраф в размере 20% от суммы задолженности;

- штрафное взыскание в размере 40% от суммы задолженности в том случае, если наниматель является злостным неплательщиком.

Обратите внимание на то, что злостным неплательщиком считается работодатель, который неоднократно нарушал нормы трудового законодательства РФ.

В 2017 году отказ работодателя уплачивать пенсионные взносы приравнивается к налоговым нарушениям. Их рассматривают с применением статьи 122 Налогового кодекса Российской Федерации.

Статьи 198 и 199 Уголовного кодекса Российской Федерации также помогают избрать наказание в отношении нерадивого работодателя.

Уголовная ответственность

С десятого августа 2017 года нанимателей, неоднократно нарушающих нормы налогового и трудового права, привлекают к уголовной ответственности по статьям 198 и 199 УК РФ.

Уголовное дело может заводиться в том случае, если за последние три года работодатель не выплатил более пяти миллионов рублей.

Если долг вырос до 15 миллионов рублей, то работодателя ждет наказание в виде полумиллиона штрафа и шести лет лишения свободы.

За несвоевременное предоставление отчетности также положен штраф. Если речь идет о больших суммах, то максимальное наказание за совершение подобного правонарушения составит четыре года тюремного заключения.

Посмотрите видео. Роструд: как защитить права ребенка:

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

«Клерк» Рубрика Пенсии

Граждане, выходящие на пенсию, часто сталкиваются с проблемой подтверждения стажа работы за 90-е годы прошлого века. Предприятия меняли собственников, многие закрывались и открывались новые. Были ситуации, когда работодатели исчезали вместе со всей документацией предприятия, оставляя своих работников без возможности подтвердить стаж работы и заработок, которые требуются для назначения пенсии. Что делать человеку, если трудовая книжка утеряна, предприятие ликвидировано, а отыскать документы в архивах шансов практически нет?

Консультации по этим вопросам дала Евгения Очертарова, главный специалист–эксперт отдела оценки пенсионных прав застрахованных лиц ОПФР по Бурятии.

Трудовая книжка и ИЛС

Какие периоды работы включаются в страховой стаж при назначении пенсии? И так ли важна сегодня трудовая книжка?

С 2015 года при назначении пенсии периоды работы как до регистрации, так после регистрации гражданина в системе обязательного пенсионного страхования устанавливается по сведениям индивидуального лицевого счета застрахованного лица. Вся информация хранится в Федеральной базе данных ПФР. До даты регистрации сведения о стаже были представлены работодателями по форме СЗВ-К на всех работающих граждан.

По законодательству в страховой стаж включаются периоды работы и (или) иной деятельности, которые выполнялись гражданином, при условии, что за эти периоды уплачивались страховые взносы в ПФР. К уплате страховых взносов приравниваются взносы на государственное соцстрахование до 1991 года, уплата ЕСН и ЕНВД до 2002 года.

Таким образом, полноту представленной информации о периодах работы и суммах уплаченных страховых взносов за каждый период работы граждане могут увидеть и проверить в выписке из ИЛС в Личном кабинете на сайте ПФР.

Если человек понимает, что выписка содержит неполные сведения о трудовой деятельности, как можно восстановить пробелы?

Если в выписке указаны неполные сведения о периодах работы либо отсутствуют сведения об отдельных периодах работы до регистрации гражданина в качестве застрахованного лица, то их можно внести на основании подтверждающих документов.

В этом случае во внимание принимается трудовая книжка, которая является документом, подтверждающим периоды работы до даты регистрации в системе ОПС.

Если все записи в ней оформлены правильно, в соответствии с Инструкцией по заполнению трудовых книжек, то никаких проблем с учетом стажа не возникнет.

При отсутствии трудовой книжки, а также в тех случаях, когда в трудовой книжке содержатся неправильные и неточные записи или отсутствуют записи об отдельных периодах работы, в подтверждение стажа принимаются справки от работодателя либо из архивного учреждения.

Это могут быть выписки из приказов, лицевые счета и ведомости на выдачу заработной платы, удостоверения, письменные трудовые договоры и соглашения с отметками об их исполнении и иные документы, содержащие сведения о периодах работы.

Следует отметить, смысл начинать поиск утраченных документов о каком-то периоде вашей работы будет только тогда, если вы точно знаете, что в этот период вы получали «белую» зарплату. Потому что при «серой» зарплате, распространенной в девяностых годах, работодатель не платил обязательные страховые платежи в ПФР, а это означает отсутствие у вас страхового стажа работы за этот период. Такие обстоятельства могут привести к назначению пенсии в меньшем размере, чем тот, на который рассчитывал заявитель.

Поэтому очень важно не ждать наступления пенсионного возраста, а готовиться к выходу на пенсию заранее, до наступления права. В соответствии с действующим законодательством обязанность по предоставлению документов, необходимых для назначения, перерасчета пенсии, возложена на гражданина.

Где взять справку

Куда обращаться за справкой, если предприятие находится в другом регионе или оно ликвидировано?

Если предприятие находится в другом регионе, для получения справки о периодах работы ехать к месту, где располагалась организация, не нужно. Помощь в истребовании нужных документов о стаже или справки о заработной плате вам окажут при необходимости специалисты ПФР. Для этого нужно обратиться в клиентскую службу с заявлением.

Если предприятие ликвидировано, но у него остался правопреемник, справки о стаже и заработке должен выдать правопреемник.

Если правопреемник отсутствует, тогда нужные документы необходимо разыскивать в архивах. В какой архив следует обращаться - эту информацию также вам предоставят специалисты ПФР.

При обращении в архивное учреждение заявителю приходит ответ в виде архивной справки, реже архивной выписки или копии документа. В архивную справку о подтверждении трудового стажа включаются данные за то время, за которое имеются сведения в документах архива: приводится точное название должности, занимаемой гражданином, и период его работы. В качестве документов, подтверждающих страховой стаж, используются приказы по личному составу, по основной деятельности, лицевые счета и другие документы.

Свидетели

Что делать, если организация ликвидирована, а в архивах нет документов этого предприятия?

В этой ситуации свой период работы на этом предприятии можно подтвердить только свидетельскими показаниями. Сведения о заработной плате свидетельскими показаниями не подтверждаются.

По правилам, если архивы предприятия утрачены не по вине работника, периоды работы гражданина на этом предприятии могут устанавливаться на основании показаний не менее двух свидетелей, которые знают гражданина по совместной работе в этот период.

Свидетели должны иметь документы, подтверждающие их работу у данного работодателя в период совместной работы с гражданином, за которого они свидетельствуют. Для этого гражданин должен написать заявление в орган ПФР по месту своего жительства с просьбой установить период работы по свидетельским показаниям, с указанием ФИО и адреса свидетелей. К заявлению приложить справку из архива об отсутствии у них документов ликвидированного предприятия, на котором работал гражданин. При этом длительность периода работы гражданина на предприятии, устанавливаемого на основании свидетельских показаний, не может быть больше половины страхового стажа, необходимого гражданину для назначения пенсии.

Свидетельскими показаниями могут подтверждаться только периоды работы на территории РФ, имевшие место только до регистрации гражданина в качестве застрахованного лица. Следовательно, для подтверждения иных периодов (например: военная служба, период ухода за ребенком-инвалидом, период проживания супругов военнослужащих и др.) этот способ неприменим.

Зачастую, будущим пенсионерам и архивы не могут помочь, потому что, в частности, коммерческие организации в архивы просто документы не передавали. В таких случаях, если смысл обращения в суд?

К сожалению, подобная ситуация встречается довольно часто. Именно в период с 1986 по 1995 годы документы о стаже и заработке работников коммерческих организаций чаще всего не передавались в архивы.

Ситуация усугубляется тем, что законодательных актов о том, как следует поступать работнику в случае отсутствия документов о заработке в архивах, нет.

Предусмотрены лишь процедуры подтверждения страхового стажа. А вот как подтвердить размер заработка - об этом нет нормативных документов. ПФР придерживается твердой позиции, что необходимые сведения о зарплате должны быть представлены работодателем либо архивным учреждением на основании данных лицевого счета, расчетно-платежных ведомостей и пр.

Решить данную проблему довольно сложно. Но в отдельных случаях гражданину рекомендовано обращаться в суд с иском о требовании возмещения причиненного ущерба к должностному лицу (работодателю), не исполнившему свои обязанности по передаче документов в архив в период ликвидации предприятия.

Начисление пенсии зависит от нескольких факторов: величина заработной платы, возраст гражданина и стаж его работы. Стаж является одним из основных понятий, определяющих величину пенсионных выплат. Проблема подтверждения стажа для начисления пенсии может возникать, если граждане работали в небольших частных фирмах-однодневках, на предприятиях, меняющих собственников, в случае утери архивных данных по заработной плате. Какие существуют способы доказательства стажа и как ими воспользоваться?

Истец не представил доказательств в подтверждение факта его работы и прохождения военной службы в конкретные периоды, не имеет необходимого стажа работы и требуемой величины индивидуального пенсионного коэффициента для назначения страховой пенсии по старости в соответствии со ст. ст. 8, 35 Федерального закона «О страховых пенсиях». Истец подал требование о признании незаконным решения об отказе в назначении страховой пенсии по старости, включении в стаж периодов работы, обязании назначить страховую пенсию по старости и установлении факта принадлежности трудовой книжки.

Посмотреть решение суда

Трудовой и страховой стаж

Говоря о пенсионном стаже, употребляют два определения: страховой и трудовой. Какой стаж необходимо доказывать будущему пенсионеру?

До вступления в силу ФЗ-400 «О страховых пенсиях» (действует с 1/01/15 г.) исчислялся трудовой стаж работника. Далее это понятие было заменено термином «страховой стаж». Пенсии, соответственно, стали называться не трудовыми, а страховыми.

Трудовым стажем называется трудовая (и иная, полезная для общества) деятельность, которая велась до 1/01/02 г. Число отработанных лет само по себе влияло на уровень пенсий. После этой даты стали учитывать страховые взносы, уплаченные в ПФР.

В составе трудового стажа учитывалось подтвержденное записью в трудовой книжке время работы, срочная армейская служба, уход за малышом до 1,5 лет (вместе с декретным отпуском), время в официальном статусе безработного, а также обучение в вузе на очной форме.

В страховой стаж входит время:

- официальной работы и перечисления за работника взносов в ПФР;

- уход за малышом до 1,5 лет;

- в официальном статусе безработного с получением пособия;

- ухода за несовершеннолетним инвалидом или инвалидом 1 группы;

- время ухода за лицом преклонного возраста (более 80 лет);

- оплачиваемых общественных работ;

- в статусе ИП (аналогично — фермеры), если перечислялись взносы в ПФР;

- иные периоды, указанные в ст. 11 и 12 ФЗ-400.

На заметку! На сумму пенсии по действующему законодательству влияет, кроме продолжительности страхового стажа, размер страховых выплат. По законодательно установленному алгоритму эти данные переводятся в баллы, определяющие величину пенсии.

Как доказать стаж, зависит от конкретной ситуации. Разберем наиболее характерные случаи.

Трудовые отношения

В единой базе ПФР все застрахованные граждане имеют индивидуальный лицевой счет. Сведения на нем накапливаются из отчетности, предоставляемой нанимателем в ПФР. Кроме того, база содержит данные, рассчитываемые по «старым» правилам (до 1/01/02 г.). Это открытые сведения. Каждый застрахованный может проверить их полноту на сайте пенсионного фонда, через личный кабинет. Если из выписки ясно, что страховой стаж отражен не полностью, его восстанавливают описанными ниже способами:

- Трудовая книжка. Запись в ней свидетельствует, что гражданин был сотрудником организации, фирмы легально. Если документ оформлен верно, бухгалтерия и кадровый учет велся по «белой» схеме, значит, взносы в Фонд перечислялись.

- Архив. Если трудовая книжка утеряна, запись в ней отсутствует, поможет справочная информация из архива. Этот способ подходит, если организация уже ликвидирована. Запрос можно сформировать, обратившись за помощью и консультацией к специалистам ПФР.

- Обращение по месту работы. Аналогичное обращение к работодателю поможет восстановить часть утерянных сведений, важных для пенсионных выплат. При этом доказательством может служить не только справка как таковая, но и иные документы, подтверждающие факт трудовой деятельности, начисление заработной платы (к примеру, трудовой договор, копия приказа о приеме на работу, ведомости на зарплату и пр.). Если работодатель находится не в том регионе, где проживает гражданин, запросы на предоставление документов по стажу и по заработной плате, начисленным взносам делают, обратившись в Пенсионный фонд.

- Суд и свидетельства. Если фирма перестала существовать, а обращение в архив не дало результатов, нужны свидетели, работающие с гражданином в определенный период в этой фирме. Их показания принимаются к сведению, если гражданин работал на территории России, еще не будучи застрахованным в системе ПФР. Для решения вопроса необходимо обратиться именно туда и написать заявление с просьбой учесть показания двух свидетелей, по причине ликвидации предприятия и отсутствия сведений в архиве. Если никаких сведений об определенном страховом периоде в архиве нет, фирма ликвидирована, сведения в ПФР не передавались (нередко по причине неуплаты взносов), вышеназванные меры оказались безрезультатными, остается последний способ – обращение в суд с иском против работодателя, не предоставившего документы в архив – как нарушившего права своего работника.

Важно! Подтвердить свидетельскими показаниями можно только рабочие периоды.

Договоры ГПХ

Этот вид договора выпадает из сферы трудовых отношений, однако выплаты по нему облагаются страховыми взносами в ПФР (ст. 420-1 п. 1 НК РФ). Несмотря на то что записи в трудовой книжке об этом событии будут отсутствовать, взносы нанимателем должны перечисляться.

Доказательством этого факта послужит сам договор ГПХ и сведения, передаваемые в ПФР на гражданина, оказывающего услуги (выполняющего работы). Истребуют их аналогично документам, подтверждающим трудовые отношения. Иногда пометку об уплате сумм в ПФР делают прямо на договоре, скрепляя ее подписью ответственных лиц.

ИП, работающие по такому договору, уплачивают взносы самостоятельно (ст. 419-1 НК РФ), следовательно, полностью несут ответственность за свои пенсионные накопления в этот период.

Другие случаи

Если речь идет не о периоде работы, то сведения можно подтвердить:

- служба в армии – предоставляется военный билет, справка с места службы;

- уход за пожилыми и инвалидами – предоставляется справка о совместном проживании либо подтверждение самого нетрудоспособного (члена его семьи), а также акт, составленный работником ПФР на месте;

- уход за ребенком – свидетельство о рождении, данные от работодателя, что отпуск по уходу за ним был использован, справка о совместном проживании от жилищной организации;

- уход за ребенком-инвалидом – свидетельство о рождении ребенка, справка медико-социальной экспертизы;

- безработный статус с получением пособия – справка службы занятости и т.п.

Следует понимать, что уход за нетрудоспособными учитывается в стаже на основании персонифицированного учета, ведущегося пенсионным фондом (пост. Прав-ва №546 от 10/05/17 г.).

Однако если уход фактически имеет место, но нигде не зафиксирован, необходимо как можно скорее обратиться в ПФР и подтвердить его документально.

Как проверить, все ли периоды работы включены в стаж, дающий право на досрочное назначение трудовой пенсии по старости? Почему их могут не учесть и что делать в таком случае?

Гарантии и компенсации – за вредность

Дополнительные гарантии и компенсации работникам, занятым на работах с вредными и опасными условиями труда, с 2014 г. предоставляются по результатам специальной оценки условий труда на основании Трудового кодекса РФ.

Объем предоставляемых льгот и компенсаций зависит от класса условий труда. Статья 14 Федерального закона от 28 декабря 2013 г. № 426-ФЗ «О специальной оценке условий труда» содержит подробную классификацию производств по степени вредности: 1 – оптимальные, 2 – допустимые, 3 – вредные, 4 – опасные.

Виды гарантий и компенсаций

Опасные условия труда

Повышенный размер оплаты труда – не менее чем на 4% (ст. 147 ТК РФ)

Ежегодный дополнительный оплачиваемый отпуск – не менее 7 дней (ст. 117 ТК РФ)

Сокращенная продолжительность рабочего времени – не более 36 часов (ст. 92 ТК РФ)

Обязательное прохождение всеми работниками предварительных, периодических и (по медицинским показаниям) внеочередных медосмотров, а для работников на подземных работах ‒ еще и в начале, в течение и (или) в конце рабочего дня (смены) (ст. 213, 330.3 ТК РФ)

Независимо от подкласса вредности или опасности, за счет средств работодателя

Бесплатная выдача всем работникам спецодежды, спецобуви и других средств индивидуальной защиты, а также смывающих и (или) обезвреживающих средств в соответствии с установленными нормами (ст. 221 ТК РФ)

Независимо от подкласса вредности или опасности, за счет средств работодателя

Выдача молока и лечебно-профилактического питания (ст. 222 ТК РФ;

Приказ Минздравсоцразвития России от 16 февраля 2009 г. № 45н)

При воздействии

определенных вредных

производственных факторов

Досрочная трудовая пенсия по старости (ст. 27 Федерального закона от 17 декабря 2001 г. № 173-ФЗ; Постановление Правительства РФ от 18 июля 2002 г. № 537; Постановление Кабинета Министров СССР от 26 января 1991 г. № 10)

Работодатель платит в Пенсионный фонд повышенные страховые взносы. Вредный или опасный класс условий труда подтвержден результатами СОУТ

Статья 219 ТК РФ позволяет расширить указанный перечень гарантий и компенсаций в коллективном договоре и других локальных нормативных актах предприятия с учетом финансового положения работодателя. Также в коллективном договоре могут устанавливаться льготы и преимущества, условия труда, более благоприятные по сравнению с указанными в законах, иных нормативных правовых актах и соглашениях (ст. 41 ТК РФ; Письмо Минтруда России от 21 августа 2019 г. № 15-1/ООГ-1867).

Работникам, для которых гарантии и компенсации были установлены до 1 января 2014 г., а также тем, кто трудоустроился после этой даты, гарантии и компенсации должны предоставляться в виде, установленном по результатам аттестации рабочих мест, до проведения специальной оценки условий труда (п. 3 ст. 15 Федерального закона № 421-ФЗ). Результаты аттестации, действительные до окончания срока их действия, но не более чем до 31 декабря 2018 г., применяются при определении размера дополнительных тарифов страховых взносов в Пенсионный фонд РФ, установленных п. 2.1 ст. 33.2 Федерального закона № 167-ФЗ и п. 3 ст. 428 НК РФ, в отношении рабочих мест, условия труда на которых признаны вредными или опасными.

Размеры повышения оплаты труда устанавливаются работодателем с учетом мнения представительного органа работников в порядке, предусмотренном ст. 372 ТК РФ для принятия локальных нормативных актов, либо коллективным, трудовым договорами. Если работодатель присоединился к отраслевому (межотраслевому) соглашению, должен применяться размер доплаты за вредность, указанный в таком соглашении. О том, распространяется ли на работодателя действие отраслевого (межотраслевого) соглашения, можно узнать на сайте Минтруда или ГИТ субъекта РФ, в котором находится организация.

Работодатель вправе изменить уровень гарантий и компенсаций в рамках установленных трудовым законодательством пределов, только если по результатам специальной оценки условий труда было зафиксировано изменение условий труда работников в лучшую сторону (Апелляционное определение Верховного суда Республики Карелия от 20 июня 2017 г. № 33-2171/2017). При этом работодатель вправе оставить повышенные гарантии и компенсации согласно условиям трудового договора, только в этом случае они уже не будут признаваться установленными законодательством.

Необходимо помнить, что пункт о компенсациях за работу во вредных условиях с указанием характеристик условий труда на рабочем месте является обязательным для включения в трудовой договор (ст. 57 ТК РФ), а его соблюдение – обязанность работодателя (ст. 22 ТК РФ). Следовательно, пока соответствующие условия не будут изменены или исключены из трудовых договоров, работодатель обязан предоставлять работникам компенсации в прежних размерах и порядке. Внести в договор такие изменения можно либо по соглашению сторон (ст. 72 ТК РФ), либо по инициативе работодателя с соблюдением требований ст. 74 ТК РФ (т.е. предупредив работника за 2 месяца до изменений условий труда).

Как проверить, включены ли периоды работы в стаж, дающий право на досрочное назначение трудовой пенсии по старости?

Главное условие для включения периодов работы на вредных или опасных производствах в специальный стаж – уплата работодателем за работника повышенных страховых взносов в Пенсионный фонд РФ. Такая обязанность установлена с 1 января 2013 г. Если стаж работы во вредных условиях не будет учтен на индивидуальном лицевом счете работника в системе обязательного пенсионного страхования, он не сможет претендовать на досрочное назначение страховой пенсии по старости.

Чтобы этого не допустить, проверьте соответствие наименования вашей должности нормативным актам и спискам; узнайте, какой дополнительный тариф установлен для вашего работодателя; выясните, платит ли предприятие дополнительные страховые взносы в Пенсионный фонд РФ (за невыполнение этой обязанности работодатель несет ответственность).

Чтобы проверить работодателя, направьте ему по почте заказным письмом с уведомлением письменное заявление о предоставлении информации об уплаченных за вас в период работы страховых взносах с указанием адреса для направления ответа и контактного номера телефона. Заявление можно вручить лично (в двух экземплярах, на одном из которых работодатель поставит отметку о получении). Если вы сменили место работы, направьте заявление бывшему работодателю. Заверенные копии документов, связанных с вашей трудовой деятельностью, работодатель обязан предоставить в течение 3 рабочих дней со дня получения заявления. Полученные у работодателя документы при необходимости нужно передать в ПФР.

Кроме того, вы самостоятельно можете отслеживать уплату работодателем дополнительных страховых взносов путем получения выписки из своего лицевого счета в ПФР через сайт Пенсионного фонда или клиентскую службу его территориальных органов, через Портал госуслуг или МФЦ.

А если не все периоды работы включили в специальный стаж?

Редакция «АГ» получила от читателя такое письмо: «Я работал бортпроводником в “Трансаэро” с 2011 г. по декабрь 2015 г. Стаж по вредности, по данным ПФР, только по январь 2015 г. Куда делись 10 месяцев? Можно ли через суд признать недостающий стаж вредным?»

10 месяцев могли быть не учтены ПФР из-за неуплаты работодателем дополнительных страховых взносов или непредставления соответствующих сведений о работе.

Полагаем, читателю следует обратиться к работодателю за уточнением информации об отсутствии в ПФР данных о стаже по вредности за указанный период. Возможно, имела место ошибка при уплате дополнительных взносов, и добросовестный работодатель согласится устранить допущенное нарушение. В случае отказа работодателя от добровольного исполнения своей обязанности можно обратиться за защитой своих прав в суд. Исковые требования могут быть адресованы как к работодателю, так и к ПФР.

Предельный срок для обращения работника в суд за разрешением индивидуального трудового спора к работодателю составляет 3 месяца со дня, когда он узнал или должен был узнать о нарушении своего права (ст. 392 ТК РФ). В данном случае полагаем возможным считать этим моментом дату получения официального документа в ПФР. В пределах установленного законом срока к работодателю можно обратиться с иском о начислении и уплате дополнительных страховых взносов.

К ПФР предъявляем иск о включении соответствующих периодов работы в специальный стаж в пределах общего трехгодичного срока исковой давности (ст. 196 ГК РФ). Полагаем, что следует предпочесть этот вариант, поскольку при положительном решении суда по иску к работодателю все равно будет необходимо обратиться в ПФР за включением в специальный стаж этих периодов. Кроме того, их могут включить в стаж вне зависимости от исполнения работодателем обязанности по уплате дополнительных страховых взносов. Неисполнение им данной обязанности не может ограничить работника в конституционно гарантированных пенсионных правах, а потому права работника не должны ущемляться и ставиться в зависимость от выполнения или невыполнения работодателем обязанностей, возложенных на него законом (Определение Седьмого кассационного суда общей юрисдикции от 16 июля 2020 г. по делу № 88-10639/2020).

Что учесть при обращении в суд?

На практике подобные ситуации встречаются часто, и решения судов по ним весьма неоднозначны. При рассмотрении данной категории дел суды придерживаются позиции, что спорные периоды могут быть включены ПФР в специальный стаж только в случае предоставления работником доказательств работы в это время в особых условиях. Если такие доказательства не будут предоставлены или суд посчитает их недостаточными или недопустимыми (ст. 60 ГПК), спорные периоды в специальный стаж не включат (Апелляционное определение Свердловского областного суда от 14 июня 2019 г. по делу № 33-9696/2019, Определение Первого кассационного суда общей юрисдикции от 22 июня 2020 г. № 88-9230/2020).

Согласно Постановлению Пленума Верховного Суда РФ от 11 декабря 2012 г. № 30, «в случае несогласия гражданина с отказом пенсионного органа включить в специальный стаж работы, периода работы, подлежащего, по мнению истца, зачету в специальный стаж работы, необходимо учитывать, что вопрос о виде (типе) учреждения (организации), тождественности выполняемых истцом функций, условий и характера деятельности тем работам (должностям, профессиям), которые дают право на досрочное назначение трудовой пенсии по старости, должен решаться судом исходя из конкретных обстоятельств каждого дела, установленных в судебном заседании (характера и специфики, условий осуществляемой истцом работы, выполняемых им функциональных обязанностей по занимаемым должностям и профессиям, нагрузки, с учетом целей и задач, а также направлений деятельности учреждений, организаций, в которых он работал и т.п.)».

Порядок подтверждения периодов работы, дающей право на досрочное назначение трудовой пенсии по старости, утвержден Приказом Минздравсоцразвития России от 31 марта 2011 г. № 258н. Полагаем, в качестве доказательств работы в особых условиях суду могут быть предоставлены следующие документы: трудовая книжка или сведения о трудовой деятельности, предусмотренные ст. 66.1 ТК РФ, трудовой договор, приложения и дополнительные соглашения к нему, архивные справки, справки от работодателя, приказы о назначении на должность, переводе и пр., личные карточки и личные дела, расчетные (платежные) ведомости и лицевые счета, расчетные листки с указанием нормы времени и выработанных часов, выписки из журнала и табеля рабочего времени, а также иные документы по личному составу.

Документом, подтверждающим выполнение полетов в составе летных экипажей воздушных судов гражданской авиации и налет часов, является летная книжка. В случае отсутствия летной книжки или недостаточности содержащихся в ней сведений указанная информация может подтверждаться выписками из приказов, справками и другими документами, выдаваемыми работодателями в установленном порядке, а также справками Федерального агентства воздушного транспорта (Правила исчисления выслуги лет, дающей право на ежемесячную доплату к пенсии членам летных экипажей воздушных судов гражданской авиации в соответствии с Федеральным законом «О дополнительном социальном обеспечении членов летных экипажей воздушных судов гражданской авиации» (утв. Постановлением Правительства РФ от 14 марта 2003 г. № 155)).

Как следует из п. 3 ст. 13 Федерального закона № 173-ФЗ, специальный стаж (характер работы) не может быть подтвержден свидетельскими показаниям (Кассационное определение Судебной коллегии по гражданским делам Белгородского областного суда от 13 февраля 2012 г. по делу № 33-81-17).

С вопросами о документах, подтверждающих стаж работы в особых условиях труда, следует обращаться в органы Пенсионного фонда РФ.

Читайте также: