Удерживается ли пенсионный с больничного листа в рб

Опубликовано: 15.05.2024

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

Статья 154 п.1.7: "пенсии, пособия, стипендии и иные аналогичные выплаты, полученные плательщиком в соответствии с законодательством" относятся к доходам, полученным от источников в РБ, которые в свою очередь согласно ст.153 признаются объектом налогообложения подоходным налогом с физических лиц.

![]()

Налоговый кодекс РБ.

Статья 154 п.1.7: "пенсии, пособия, стипендии и иные аналогичные выплаты, полученные плательщиком в соответствии с законодательством" относятся к доходам, полученным от источников в РБ, которые в свою очередь согласно ст.153 признаются объектом налогообложения подоходным налогом с физических лиц.

Освобождаются же от подоходного налога с физ.лиц согл.ст. 163 п.п.1.1: "пособия по гос.соц. страхованию и гос. соц. обеспечению и надбавки к ним, кроме пособий по временной нетрудоспособности (в т.ч. пособий по уходу за больным ребенком), пособия по безработице. "

![]()

![]()

УТВЕРЖДЕНО

Постановление

Совета Министров

Республики Беларусь

25.01.1999 № 115

(в редакции постановления

Совета Министров

Республики Беларусь

14.12.2013 № 1083)

ПЕРЕЧЕНЬ

выплат, на которые не начисляются взносы по

государственному социальному страхованию, в том

числе по профессиональному пенсионному страхованию,

в Фонд социальной защиты населения Министерства

труда и социальной защиты и по обязательному

страхованию от несчастных случаев на производстве и

профессиональных заболеваний в Белорусское

республиканское унитарное страховое предприятие

«Белгосстрах»

1. Государственные пособия, денежные выплаты, связанные с

награждением государственными наградами, премии, стипендии, гранты,

предусмотренные законодательными актами и выплачиваемые за счет средств

республиканского бюджета и государственного социального страхования.

Статья 154 Налогового кодекса, п.1.7: "пенсии, пособия, стипендии и иные аналогичные выплаты, полученные плательщиком в соответствии с законодательством" относятся к доходам, полученным от источников в РБ, которые в свою очередь согласно ст.153 признаются объектом налогообложения подоходным налогом с физических лиц.

Освобождаются же от подоходного налога с физ.лиц согл.ст. 163 п.п.1.1: "пособия по гос.соц. страхованию и гос. соц. обеспечению и надбавки к ним, кроме пособий по временной нетрудоспособности (в т.ч. пособий по уходу за больным ребенком), пособия по безработице. "

УТВЕРЖДЕНО

Постановление

Совета Министров

Республики Беларусь

28.06.2013 N 569

ПОЛОЖЕНИЕ

О ПОРЯДКЕ ОБЕСПЕЧЕНИЯ ПОСОБИЯМИ ПО ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И ПО БЕРЕМЕННОСТИ И РОДАМ

(в ред. постановлений Совмина от 22.08.2013 N 736,

от 26.02.2014 N 165, от 12.06.2014 N 568)

ГЛАВА 1

ОБЩИЕ ПОЛОЖЕНИЯ

1. Настоящим Положением регулируется порядок обеспечения пособиями по временной нетрудоспособности (кроме пособий по временной нетрудоспособности в связи с несчастными случаями на производстве и профессиональными заболеваниями) и по беременности и родам (далее, если не определено иное, - пособия).

2. В соответствии с настоящим Положением назначаются пособия:

2.1. по временной нетрудоспособности в случаях:

утраты трудоспособности в связи с заболеванием или травмой в быту (далее - травма);

ухода за больным членом семьи, в том числе за больным ребенком в возрасте до 14 лет (ребенком-инвалидом в возрасте до 18 лет) (далее, если не определено иное, - уход за больным членом семьи);

ухода за ребенком в возрасте до 3 лет и ребенком-инвалидом в возрасте до 18 лет в случае болезни матери либо другого лица, фактически осуществляющего уход за ребенком;

ухода за ребенком-инвалидом в возрасте до 18 лет в случае его санаторно-курортного лечения, медицинской реабилитации;

протезирования, осуществляемого в рамках оказания медицинской помощи в стационарных условиях протезно-ортопедической организации;

карантина;

2.2. по беременности и родам в связи с беременностью и родами, а также усыновлением (удочерением), установлением опеки над ребенком в возрасте до 3 месяцев.

Согласно инструкции 1/1, листок нетрудоспособности в Беларуси могут получить лица, за которых уплачиваются страховые взносы ФСЗН или которые уплачивают взносы сами:

- лица, выполняющие работу по трудовым договорам, контракту, по гражданско-правовым договорам;

- индивидуальные предприниматели, ремесленники, адвокаты, нотариусы;

- государственные служащие;

- зарегистрированные безработными в период выполнения общественных работ.

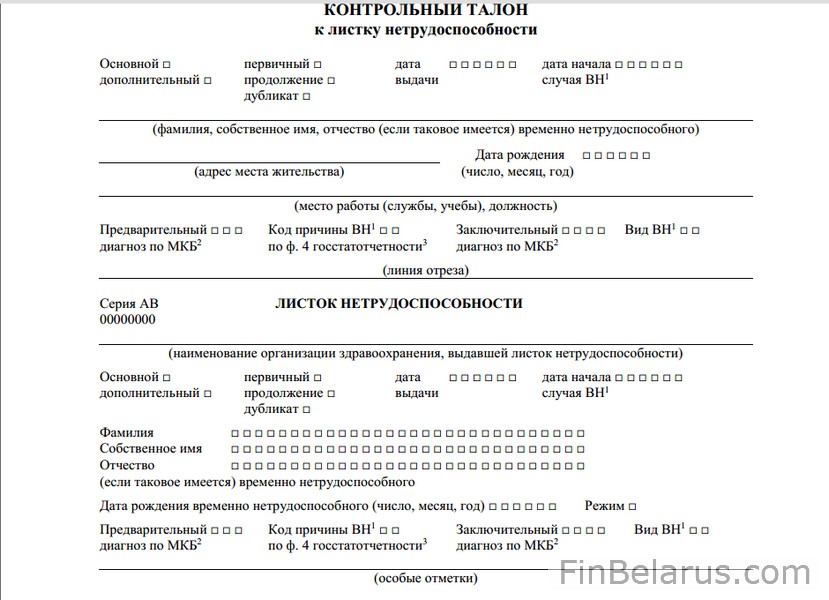

Особенности оформления с учетом нововведений 2019 года

Согласно новой Инструкции 1/1 от 04.01.2018 г., которая начала действовать с 31.01.2019 г. изменилась форма больничных листов. Бланки старого образца продолжают действовать до полного их использования, но изменилось их заполнение.

- В форме старого образца с 31.01.2019 г. не заполняется графа «Место работы». В новых бланках эта графа отсутствует. Графа «Место работы» теперь заполняется в контрольном талоне к Листу.

Если «Место работы» в старом бланке будет заполнено, нарушением это не считается, и больничный лист принимается к расчету.

- Допускается отсутствие «Кодов диагноза», так как эти коды не влияют на порядок расчета.

- В старом образце «Вид нетрудоспособности» заполняется прописью, а в новых — кодируется.

Коды и их расшифровку можно просмотреть в Инструкции No1/1 от 04.01.2018 г. п.50.7. - По новым правилам, исправления обязательно заверяются подписью врача, личной печатью врача и печатью медицинского учреждения «Для листков нетрудоспособности и справок». Допускается не более 2-х исправлений в одном бланке.

У кого есть права на пособие по нетрудоспособности?

Пособие назначается со дня возникновения права на него, но не позднее 6 месяцев со дня возникновения права. Датой возникновения принято считать день, с которого лицо освобождено от работы или деятельности.

Если листок будет представлен для оплаты по истечении 6 месяцев, то он будет принят как оправдательный факт невыполнения работы, но оплачиваться не будет.

Выдачу Листков осуществляют медицинские учреждения с непрерывным сроком не более:

- общие заболевания или травмы – не более чем на 120 дней;

- по детским заболеваниям до 14 лет – 7 дней;

- туберкулез – не более чем на 180 дней;

- инвалидам – до 60 дней непрерывно.

У индивидуального предпринимателя и других лиц, самостоятельно уплачивающих обязательные взносы в ФСЗН, право определяется по 2-м моментам.

- В году постановки на учет в ФСЗН право возникает, если до заболевания обязательные взносы в ФСЗН уплачены не менее чем за 30 календарных дней.

- В текущем календарном году:

— если страховые взносы уплачены не менее чем за 183 календарных дня отчетного года;

— за весь период со дня постановки на учет до окончания отчетного периода.

Согласно разъяснениям Фонда социальной защиты, при определении права на пособие учитывается факт уплаты взносов за работника на день наступления нетрудоспособности. Допускается перерыв в уплате взносов не более 6 месяцев.

Сотрудник устроился на работу 01.04.2019 г. Период заболевания у него начался 25.04.2019 г. С предыдущего места работы уволился 20.12.2018 г. (менее 6 месяцев назад). Из ФСЗН пришла справка о подтверждении уплаты предыдущим нанимателем страховых взносов за работника за весь период работы. У сотрудника есть право.

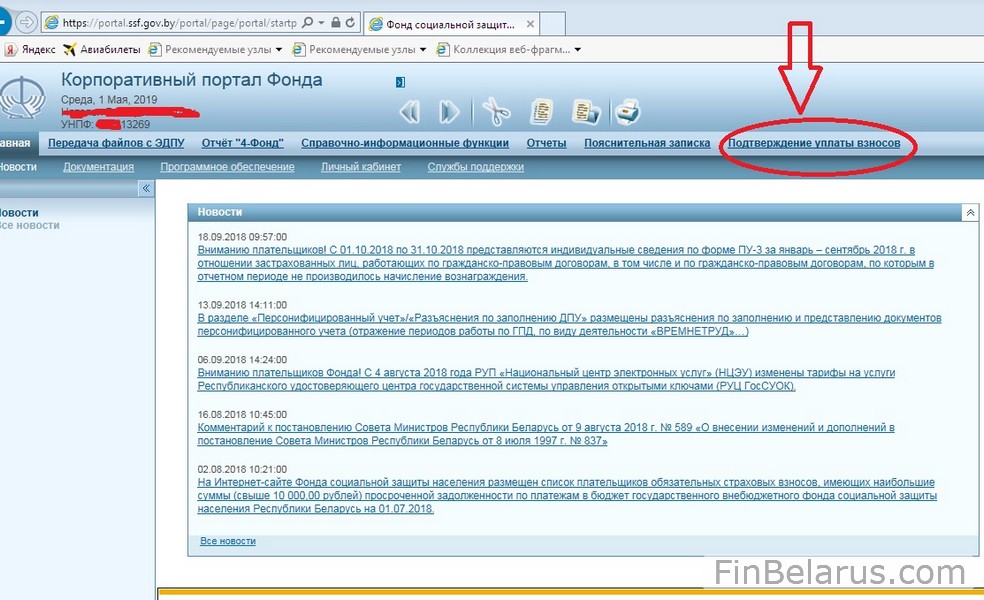

Для получения подтверждения факта уплаты взносов за работника другим нанимателем необходимо обратиться в ФСЗН. Получить справку можно двумя способами:

1) При наличии атрибутивного сертификата ФСЗН через корпоративный портал.

После авторизации на главной странице выбираем вкладку «Подтверждение уплаты взносов».

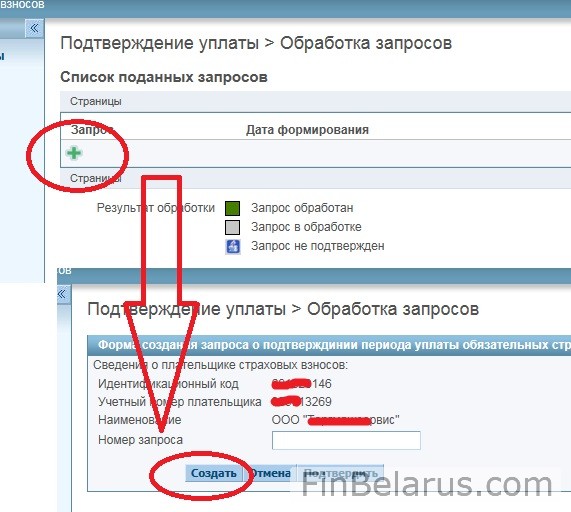

Далее в открывшемся окне нажимаем на зеленый плюс «Запрос», вводим номер запроса и нажимаем «Создать». Появится окно «Сохранить изменения», отвечаем «Да».

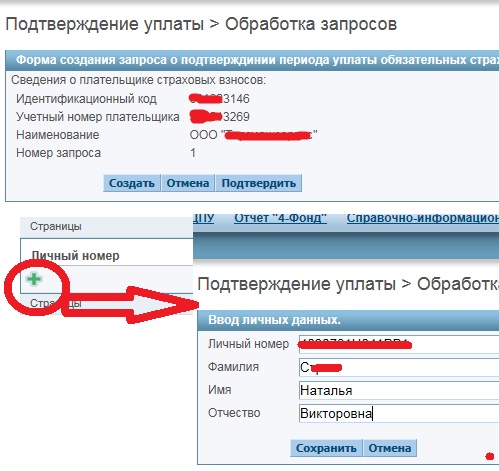

Далее нажимаем на зеленый плюс и заполняем данные работника, по которому нужно получить подтверждения уплаты взносов.

Сохраняем данные и нажимаем «Подтвердить». Ваш запрос отправлен на обработку.

Кстати, пока не забыл. В Беларуси очень мало сайтов и телеграм-каналов, посвященных Финансам. Наш канал @FinBel в числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать - @FinBel

2) Если электронного ключа нет, то запрос подается письменно в ваш отдел ФСЗН. В запросе обязательно должна быть личная подпись руководителя или лица, который уполномочен подписывать обращения.

Порядок начисления и расчет оплаты

Начисление начинается с расчета среднедневного заработка за последние 6 месяцев, которые предшествовали периоду заболевания. Для этого берут сумму всех доходов (кроме единовременных выплат) за последние 6 месяцев и делят на количество календарных дней в этом периоде.

- трудового и социального отпуска;

- дни болезни;

- простоя не по вине работника;

- освобождения от работы в случаях, предусмотренных законодательством.

Далее определяется размер пособия в зависимости от вида заболевания:

по уходу за больным ребенком в возрасте до 14 лет;

по уходу за ребенком-инвалидом в возрасте до 18 лет;

по уходу за ребенком в возрасте до 3-х лет или ребенком-инвалидом в случае болезни лица, фактически осуществляющего уход;

и другим случаям, предусмотренным п.18 Положения 569 от 28.06.2013 г.

нарушения предписанного врачом режима;

наступление нетрудоспособности в период прогула без уважительных причин.

по беременности и родам, право на которые возникло в течение 30 календарных дней после увольнения

Размер пособия рассчитывают по формуле: среднедневной заработок х число календарных дней болени х соответствующий процент.

Приведем пример. Период болезни с 01.04.2019 г. по 10.04.2019 г. В предшествующем периоде у работника был трудовой отпуск с 01.12.2018 г. по 14.12.2018 г. Расчет среднего заработка будет следующим:

| Месяц для расчета | Заработок | Число календарных дней в месяце | Исключение |

| Март, 2019 г. | 330,00 | 31 | |

| Февраль, 2019 г. | 330,00 | 28 | |

| Январь, 2019 г. | 330,00 | 31 | |

| Декабрь, 2018 г. | 305,00 | 31 | 14 календарных дней – трудовой отпуск |

| Ноябрь, 2018 г. | 305,00 | 30 | |

| Октябрь, 2018 г. | 305,00 | 31 | |

| ИТОГО | 1905,00 | 182 | 14 |

Среднедневной заработок составит 1905,00 : (182-14) = 11,34 руб.

Если заболевание общее, то первые 12 календарных дней оплачивается в размере 80% и 100% за последующие дни.

В нашем примере период заболевания — 10 дней. Оплата составит: 11,34 руб.*10 дней*80% = 90,72 руб.

Если срок больничного листа составил 15 дней, то расчет будет следующий:

| Среднедневной заработок | Количество календарных дней | Размер | Сумма к выплате |

| 11,34 руб. | 12 дней | 80% | 11,34*12*80% = 108,86 руб. |

| 11,34 руб. | 3 дней | 100% | 11,34*3*100% = 34,02 руб. |

| ИТОГО | 15 дней | 108,86+34,02 = 142,88 руб. |

Кто назначает и оплачивает пособие?

Всем работникам, которые работают по трудовым договорам, контрактам и гражданско-правовым договорам, пособия назначает и выплачивает их работодатель:

- юридическое лицо любой формы собственности;

- индивидуальные предприниматели;

- нотариусы, адвокаты.

Выплата производится за счет средств ФСЗН. Но Фонд в этих случаях не перечисляет выплату, а наниматель выплачивает самостоятельно. Выплаченная сумма принимается плательщиком в зачет при уплате обязательных страховых взносов.

Если у работодателя недостаточно средств для выплаты, то финансирование производится Фондом.

Индивидуальным предпринимателям и другим лица, самостоятельно уплачивающим обязательные страховые взносы, а также работающие по гражданско-правовым договорам у физических лиц пособия начисляются в ФСЗН по месту регистрации. По согласованию, сумма к оплате либо принимается к зачету в счет будущих платежей, либо выплачивается плательщику.

Лица, которые самостоятельно уплачивают обязательные страховые взносы и одновременно состоят в трудовых отношениях с юридическими лицами или индивидуальным предпринимателем, а также работающие по гражданско-правовым договорам имеют право получать пособие и в Фонде, и по каждому месту работы.

Законодательством предусмотрено, что одному и тому же лицу не может быть назначено более одного пособия по каждому месту работы.

Если оплата больничного листа была завышена, то работник обязан добровольно внести разницу. Если он отказывается, то комиссия по назначению пособия может принять решение на ежемесячное удержание излишне выплаченной суммы до полного погашения. Удержания не должны превышать 20% от суммы пособий за месяц.

Срок оплаты

Пособие должно быть назначено в течение 10 дней с момента предоставления больничного листа. Если работодателю нужно запросить дополнительные данные для расчета пособия, то в течение 1 месяца.

Выплата производится одновременно с выплатой заработной платы в установленные сроки.

Существует множество моментов в порядке оформления, назначения, расчетов и выплаты пособия, и рассмотреть их все в одной статье не представляется возможным. Если Вас интересует конкретный вопрос, не затронутый в статье, задавайте в комментариях. Я либо поясню, либо напишу отдельную заметку.

С уважением, автор Наталья.

Извините, отвечать на вопросы в у Натальи временно нету возможности. Но вам с радостью поможет Simona, задавайте вопросы в комментариях.

При назначении работникам пособий (в том числе пособия по временной нетрудоспособности, пособия по беременности и родам) порой допускаются ошибки при исчислении подоходного налога, а также страховых взносов в ФСЗН и Белгосстрах. Давайте разберемся с этими вопросами.

Какие пособия выплачивают наниматели

Наниматели могут выплачивать только пособия, финансируемые за счет средств ФСЗН . К ним относятся:

Напомним, что не всегда пособия выплачиваются работникам по месту их работы. Если они трудятся в коммерческих организациях со средней численностью работников до 15 человек включительно, то в органах по труду, занятости и социальной защите по месту их регистрации назначаются и выплачиваются:

— пособие женщинам, ставшим на учет в организациях здравоохранения до 12-недельного срока беременности;

— пособие в связи с рождением ребенка;

— пособие по уходу за ребенком в возрасте до 3 лет;

— пособие семьям на детей в возрасте от 3 до 18 лет в период воспитания ребенка в возрасте до 3 лет;

— пособие на детей старше 3 лет из отдельных категорий семей .

Внимание!

Пособия по временной нетрудоспособности в связи с несчастными случаями на производстве и профессиональными заболеваниями с 01.09.2019 назначают и выплачивают не наниматели работников, а Белгосстрах .

Надо ли на пособия начислять взносы в ФСЗН и Белгосстрах

Взносы в ФСЗН (в том числе на профессиональное пенсионное страхование) и в Белгосстрах на суммы выплаченных за счет средств ФСЗН пособий не начисляются .

Из каких пособий и как исчисляется подоходный налог

Пособия относятся к объектам налогообложения подоходным налогом .

В то же время удерживать подоходный налог надо только из пособий по временной нетрудоспособности. При этом не имеет значения, сам работник заболел (получил травму, освобожден от работы в связи с проведением санитарно-противоэпидемических мероприятий) либо он ухаживал за больным ребенком или другим членом семьи.

Остальные пособия, выплачиваемые нанимателями за счет средств ФСЗН, относятся к освобождаемым от налогообложения . Еще раз особо отметим, что пособие по беременности и родам подоходным налогом не облагается.

Сейчас разберемся, как из пособий по временной нетрудоспособности рассчитывается подоходный налог.

Напомним, что для исчисления подоходного налога наниматель суммирует все выплаты работника за месяц, которые облагаются по ставке 13%: заработную плату, пособие по временной нетрудоспособности и т.д. Если период освобождения от работы по больничному приходится на разные месяцы, то надо учесть следующую особенность: суммы пособия за дни, приходящиеся на разные месяцы, включаются в доход того месяца, за который это пособие начислено .

Далее к рассчитанной сумме облагаемого дохода (включая пособие) за месяц применяются общие правила исчисления подоходного налога. Напомним их и сразу отметим, что для некоторых работников в 2021 году есть новшества.

Порядок исчисления подоходного налога по месту основной работы в этом году не поменялся. К рассчитанной общей сумме облагаемого дохода (включая пособие по временной нетрудоспособности) применяются полагающиеся работнику налоговые вычеты: стандартные, социальные, имущественный .

Отметим, что в случае внутреннего совместительства работнику будет назначаться пособие по временной нетрудоспособности отдельно по месту основной работы и по совместительству. При этом вычеты применяются к общей сумме дохода, выплачиваемого по месту основной работы и по совместительству (включая пособие, назначенное по этим двум местам работы).

Касательно внешних совместителей в 2021 году есть новшество.

Как и ранее, наниматель такого работника исчисляет подоходный налог из общей суммы его дохода (включая пособие по временной нетрудоспособности). Полагающиеся такому работнику стандартные вычеты будут предоставлены ему по месту основной работы .

А вот в отношении социальных вычетов и имущественного вычета на строительство жилья в этом году произошли изменения. Наниматель не может применить эти вычеты к доходам (включая пособие по временной нетрудоспособности) внешнего совместителя. Напомним, что в 2019 и 2020 годах по желанию таких работников указанные вычеты нанимателями предоставлялись .

Внимание!

Оплата дополнительного свободного от работы дня, который ежемесячно предоставляется за счет средств ФСЗН одному из родителей ребенка-инвалида, пособием не является. Эти суммы облагаются подоходным налогом. Страховые взносы в ФСЗН и Белгосстрах на них не начисляются .

Обобщим информацию об удержании подоходного налога с пособий и о начислении на них взносов в ФСЗН и Белгосстрах, представив ее в виде схемы.

Пример

Работница прервала отпуск по уходу за ребенком до 3 лет и с 4 января 2021 года приступила к работе на полную ставку (место основной работы). Кроме того, в этой же организации она трудится на 0,25 ставки (внутреннее совместительство).

У работницы есть двое детей: старшему пять лет, а младшему 31 января 2021 года исполнилось 3 года.

Она представила работодателю больничный лист в связи уходом за больным ребенком за период с 26 января по 3 февраля 2021 года.

Информацию о начислениях работнице за январь и февраль 2021 года представим в виде таблицы.

Из всех начисленных работнице выплат подоходным налогом облагаются только суммы зарплаты и пособия по временной нетрудоспособности. Представим расчет этого налога в виде таблицы.

Работнице ежемесячно предоставляются вычеты в размере 70 руб. на каждого ребенка .

Страховые взносы в ФСЗН и Белгосстрах начисляются только на зарплату.

Начисление этих взносов также представим в виде таблицы.

Начисляются за счет средств нанимателя — 34%, у работницы удерживается 1%.

Больничные выплаты — замена зарплаты гражданина на период его нетрудоспособности. Они классифицируются как доход и подлежат налогообложению по ставке 13%. Обязанность по перечислению налога возлагается на работодателя сотрудника.

- Кто оплачивает период временной нетрудоспособности

- Нужно ли платить НДФЛ с больничного листа

- Порядок удержания НДФЛ с больничного

- Особенности уплаты подоходного налога при выплате из ФСС

- Пример расчета

- Срок удержания

- Как отразить удержание НДФЛ в бухгалтерском учете

Кто оплачивает период временной нетрудоспособности

Первые три дня отпуска оплату листка нетрудоспособности выполняет организация (работодатель). Все последующее время болезни оплачивается за счет ФСС, из финансовых резервов, формируемых за счет страховых отчислений с дохода работника.

Это актуально для всех типов пособий по нетрудоспособности, за исключением декрета, отпуска по уходу за близким родственником и по уходу за ребенком до полутора лет. Перечисленные периоды полностью оплачиваются за счет средств ФСС.

Установленный порядок начисления и срок выплаты обязывает компании оформлять сотрудникам пособие по болезни в десятидневный период и переводить им денежные средства в ближайший день выдачи заработной платы. Исключение составляет декретное пособие, которое подлежит оплате до момента ухода женщины на официальный отдых по БиР.

Нужно ли платить НДФЛ с больничного листа

По общим правилам налогообложения НДФЛ с пособий по временной нетрудоспособности перечисляется в обязательном порядке. Это актуально в случаях:

- заболевания или восстановления после полученной травмы;

- ухода за заболевшим ребенком;

- пребывания на карантине;

- официальных отгулов, оформляемых на один-два дня при посещении стоматологии, в целях донорства, для разового приема у доктора и т.д.

Исключением являются два вида больничных, которые не облагаются НДФЛ:

- бюллетень нетрудоспособности по беременности и родам;

- декрет, оформляемый при усыновлении ребенка до года.

ВАЖНО! При оформлении таких больничных налоги не взимаются только с основных сумм, положенных работникам согласно их среднему заработку и страховому стажу. Все средства, начисляемые работодателем сверх установленного размера по собственной инициативе, подлежат налогообложению в стандартном порядке.

Порядок удержания НДФЛ с больничного

Размер ставки НДФЛ составляет 13% от пособия по болезни. Формула расчета:

Налогообложение доходов физического лица происходит непосредственно перед выплатой ему денежных средств. В зависимости от способа оформления временной нетрудоспособности удержание производится работодателем, если больничный оформлялся по месту трудоустройства, или Фондом социального страхования, если оформление происходило через «Пилотный проект» напрямую из ФСС.

Особенности уплаты подоходного налога при выплате из ФСС

Компенсация с четвертого дня оплачивается из резервов Фонда социального страхования, формируемых в процессе трудовой деятельности плательщика. Однако фактически деньги выплачивает работодатель: ФСС просто переводит финансы на счет организации, затем полученная сумма выплачивается гражданину за вычетом налога.

Исключение – регионы, в которых запущен «Пилотный проект». Его функции позволяют гражданам получать пособие напрямую через ФСС, и эта же организация занимается перечислением НДФЛ.

Пример расчета

Расчет сумм налога производится в несколько этапов:

- Определение размера пособия с использованием формулы: Среднедневной заработок за два года * Коэффициент стажа * Количество дней болезни.

- Определение размера налогового сбора: Сумма оплаты больничного * Ставка.

Пример расчета на следующих условиях:

- ежемесячный заработок – 30 тыс. руб.;

- срок временной нетрудоспособности – 10 суток;

- коэффициент стажа – 0,8 (используется при наличии общего страхового стажа от 5 до 8 лет).

Соответственно налоги с больничного будут составлять:

- 30 000 * 24 / 730 (дни за два года) * 0,8 * 10 = 7 тыс. 890 руб. – начисленное пособие.

- 7 890 * 13% = 1 тыс. 25 руб. – итоговый размер НДФЛ.

Таким образом, работнику начисляется компенсация в размере 7890 руб., из которой будет удержана сумма подоходного налога — 1025 руб. Соответственно, итоговая сумма к выдаче: 7980-1025 = 6955 руб.

Срок удержания

Перечисление налогов в ФНС — обязанность работодателя. Удержание денежных средств производится непосредственно в момент их выдачи. Срок уплаты НДФЛ – последний день месяца, в котором работнику выплачена компенсация по причине болезни.

При оформлении выплаты напрямую через ФСС по «Пилотному проекту» метод удержания аналогичен описанному. Фонд перечисляет денежные средства на счета налоговой инспекции также до окончания текущего месяца.

Как отразить удержание НДФЛ в бухгалтерском учете

Бухгалтеры отражают информацию о количестве удержанных средств по подоходному налогу с выплаченных пособий в квартальном финансовом отчете по форме 6-НДФЛ. То есть, в течение года составляется четыре таких отчета. В документе указывается общая сумма средств, удержанных с работников организации за расчетный период.

При заполнении формы необходимо уделить внимание строкам:

- 020 – отражается общая сумма доходов работников;

- 025 и 030 – отдельно указывается объем дивидендов и налоговых вычетов;

- 040 – сумма подоходного налога;

- 110 и 120 – дата удержания и выплаты налога соответственно.

Важно понимать, что указание неверных или неточных данных считается нарушением налогового законодательства. В качестве меры ответственности за некорректное заполнение форм 6-НДФЛ и 2-НДФЛ (оформляется лично для сотрудников) применяется штраф в размере 500 рублей.

Действующий юрист по Трудовому праву, руководитель отдела кадров. Стаж работы более 10 лет.

эксперт Контур.Школы по бухгалтерскому учету, зарплате, кадрам, трудовому праву

Правила, примеры, ответы на вопросы, калькулятор расчета больничных

- Кто выдает больничный лист

- Как правильно заполнить больничный лист

- Каким работникам, когда и за сколько дней оплачивать больничный лист

- По каким правилам рассчитывать пособие по временной нетрудоспособности

- Как рассчитать больничный из МРОТ

- Как рассчитать и оплатить больничный внешним совместителям

- Как ФСС РФ возмещает больничные

1. Кто выдает больничный лист

Лист нетрудоспособности или, как многие привыкли называть, больничный лист выдает медицинская организация. У нее должна быть лицензия на медицинскую деятельность, в том числе на выполнение работ (услуг) по экспертизе временной нетрудоспособности (п. 2 Порядка выдачи листков нетрудоспособности, п. 3 Положения, утв. Постановлением Правительства РФ от 16.04.2012 № 291).

Форма листка нетрудоспособности утверждена Приказом Минздравсоцразвития России от 26.04.2011 № 347н. Больничный лист подтверждает, что работник отсутствовал на работе по уважительной причине (абз. 2 п. 17 Письма ФСС РФ от 28.10.2011 № 14-03-18/15-12956). На его основании:

- выплачивается работнику пособия по временной нетрудоспособности и по беременности и родам;

- делаются отметки в табеле учета рабочего времени (ст. 183, 255 ТК РФ, ч. 5 ст. 13 Федерального закона от 29.12.2006 № 255-ФЗ, далее — Закон № 255-ФЗ).

В конце статьи есть шпаргалка

2. Как правильно заполнить больничный лист

Порядок заполнения листка нетрудоспособности подробно описан в Разделе IX (утв. Приказом Минздравсоцразвития России от 01.09.2020 № 925н).

Бухгалтеру надо знать:

- Врач заполняет определенные разделы и заверяет больничный лист печатью медучреждения. Если врач ошибся в больничном листе, то он должен оформить его дубликат.

- Когда принимаете от работника больничный лист, проверьте, правильно ли его оформила медицинская организация.

- Технические недочеты в листке нетрудоспособности не являются основанием для его переоформления и отказа в назначении и выплате пособий, если при этом все записи читаются. Технический недочет — это, например, если печать попала на информационное поле, проставлены пробелы между инициалами врача (абз. 5 п. 17 Письма ФСС РФ от 28.10.2011 № 14-03-18/15-12956).

- Работодатель заполняет разделы, указанные в пп. 64-66 Порядка выдачи.

- Работодатель может вписать название организации самостоятельно черной гелевой, капиллярной или перьевой ручкой и печатными буквами. Нельзя использовать чернила другого цвета или шариковую ручку.

3. Каким работникам, когда и за сколько дней оплачивать больничный лист

Подробный ответ на этот вопрос читайте в статье «Расчет пособия по временной нетрудоспособности» — здесь есть удобные таблицы со сроками.

4. По каким правилам рассчитывать и выплачивать пособие по временной нетрудоспособности

- С учетом сроков:

Пособие по временной нетрудоспособности в связи с заболеванием или травмой выплачивается:

- за первые три дня — за счет средств работодателя;

- за остальной период начиная с 4-го дня временной нетрудоспособности — ФСС РФ (п. 8 Постановления Правительства РФ от 30.12.2020 № 2375).

По иным случаям временной нетрудоспособности (уход за больным членом семьи, карантин, протезирование, долечивание в санатории) пособие выплачивается напрямую из Фонда социального страхования РФ с первого дня нетрудоспособности.

- За календарные дни, т.е. за весь период, на который выдан листок нетрудоспособности. Из этого правила есть исключения. Например, пособие по временной нетрудоспособности не назначается за период отстранения от работы в соответствии с законодательством РФ, если за этот период не начисляется заработная плата (полный перечень исключений перечислен в п. 1 ст. 9 Федерального закона от 29.12.2006 № 255-ФЗ).

- В зависимости от страхового стажа работника.

| Страховой стаж | Размер больничного |

|---|---|

| менее 5 лет | 60% среднего заработка |

| от 5 до 8 лет | 80% среднего заработка |

| 8 лет и более | 100% среднего заработка |

- сведениями, указанными в трудовой книжке; и (или)

- сведениями о трудовой деятельности, сформироваными работодателем в соответствии со ст. 66.1 ТК РФ (п. 9 Приказа Минтруда России от 09.09.2020 № 585н).

Если трудовой книжки или сведений о трудовой деятельности у работника нет:

- стаж можно посчитать по трудовым договорам или справкам с предыдущих мест работы.

Как определить страховой стаж при ведении электронных трудовых книжек? Комментирует эксперт Евгения Конюхова, автор экспресс-курса в Школе бухгалтера «Переход на электронные трудовые книжки. Новые правила»:

- Для расчета среднего заработка работника нужно взять все выплаты, на которые начислялись страховые взносы в двух предшествующих календарных годах в пределах облагаемого взносами лимита для исчисления страховых взносов.

Максимальная сумма выплат для расчета пособий в 2021 году составляет 1 777 000 руб. (865 000 + 912 000), где:

- 865 000 руб. — это предельная база для исчисления страховых взносов в 2019 году;

- 912 000 руб. — это предельная база для исчисления страховых взносов в 2020 году.

- Пособие исчисляют исходя из среднего заработка застрахованного лица, рассчитанного за 2 календарных года, предшествующих году наступления временной нетрудоспособности, в том числе за время работы (службы, иной деятельности) у другого страхователя (других страхователей).

- Cредний дневной заработок для исчисления пособия по временной нетрудоспособности определяется путем деления суммы начисленного заработка в расчетном периоде на 730.

Вывод: при расчете пособия по временной нетрудоспособности всегда должны присутствовать две исходные отправные точки:

- Расчетный период всегда будет составлять 2 предшествующих календарных года.

- Заработок в расчетном периоде всегда будет делиться на 730.

Онлайн-калькулятор больничного

Калькулятор рассчитывает больничные за 3 шага:

- Укажите данные из листа нетрудоспособности.

- Укажите данные о заработке за 2 предыдущих года (нужны для расчета среднего дневного заработка).

- Вы увидите итоговую таблицу расчета суммы больничного с учетом страхового стажа сотрудника.

Бесплатный онлайн-калькулятор больничных от сервиса Контур.Бухгалтерия поможет быстро рассчитать пособие по временной нетрудоспособности в соответствии со всеми правилами. При расчете пособия учитываются все важные ограничения. Например, если средний дневной заработок меньше рассчитанного по МРОТ, то для расчета больничного берется средний заработок, рассчитанный по МРОТ. В калькуляторе есть подсказки и ссылки на статьи нормативных документов.

Расчет и оплата больничных в 2021 году. Пример

Ситуация: Владимиру Соловьеву выплачивается пособие по временной нетрудоспособности за период с 1 февраля по 10 февраля 2021 года (10 календарных дней). Страховой стаж Владимира — 8 лет. Работнику была начислена заработная плата:

- в 2019 году — 654 000 руб.;

- в 2020 году — 630 000 руб.

Определим размер пособия по временной нетрудоспособности:

Шаг 1. Определяем сумму заработной платы за расчетный период в течение двух предшествующих лет.

Зарплата за 2019-2020 гг. составила 1 284 000 руб. (654 000 + 630 000). Эта сумма меньше суммы предельных баз для исчисления страховых взносов в 2019 и 2020 гг.

1 284 000 руб. — эту сумму НДФЛ удержит из суммы начисленного пособия работодатель;

Шаг 5. Определяем сумму пособия к выплате:

- 5 276,70 – 686 = 4 590,70 руб. — эту сумму пособия выплатит работнику работодатель.

- 12 312,30 – 1 601 = 10 711,30 руб. — эту сумму пособия выплатит работнику ФСС.

5. Как рассчитать больничный из МРОТ

Обратите внимание : на момент написания статьи МРОТ — 12 792 руб. Учитывайте при расчетах, что размер МРОТ может измениться.

Минимальный размер пособия по временной нетрудоспособности

Случаи, когда пособие нужно рассчитать исходя из МРОТ:

- в расчетном периоде у работника нет заработка;

- заработок работника за полный календарный месяц ниже МРОТ;

- стаж работника менее 6 месяцев;

- работник нарушил режим, предписанный врачом;

- больничный лист выдан вследствие алкогольного, наркотического или токсического опьянения.

В конце статьи есть шпаргалка

С 1 января 2021 года пособие по временной нетрудоспособности в расчете за полный календарный месяц (ст. 6.1 Закона от 29.12.2005 № 255-ФЗ):

- не может быть меньше МРОТ;

- в районах и местностях, в которых применяются районные коэффициенты к заработной плате, — не ниже МРОТ, определенного с учетом этих коэффициентов.

Рассмотрим порядок расчета пособия по временной нетрудоспособности исходя из МРОТ.

Пример

Сомов Андрей был на больничном с 24 по 30 января 2021 года. Страховой стаж — 7 лет. При расчете пособие по временной нетрудоспособности оказалось за полный календарный месяц меньше федерального МРОТ. Пособие будет рассчитываться исходя из МРОТ, так как выплаты, произведенные в расчетном периоде, работник подтвердить не смог.

Рассчитаем пособие по временной нетрудоспособности.

- Определяем средний дневной заработок с учетом страхового стажа:

12 92 х 24/730 х 80% = 336,45 руб. - Определяем размер дневного пособия по временной нетрудоспособности по правилам ст. 6.1 Закона от 29.12.2006 № 255-ФЗ:

12 792 / 31 = 412,65 руб. - Сумма пособия составит:

412,65 х 3 = 1 237,95 руб. — сумма пособия за первые три дня болезни, которые оплачиваются за счет средств работодателя;

412,65 х 4 = 1 650,60 руб. — эту сумму пособия рассчитает ФСС.

- Обратите внимание: если нетрудоспособность приходится на разные календарные месяцы, минимальное дневное пособие определяется исходя из МРОТ отдельно для каждого месяца.

6. Как рассчитать и оплатить больничный внешним совместителям

- Вариант 1. Р аботник в двух предшествующих годах был занят у тех же работодателей, что и в текущем году.

Особенность: количество больничных листов должно соответствовать количеству мест работы.

Как платить пособие: пособие по временной нетрудоспособности платят по всем местам работы (ч. 2 ст. 14 Закона № 255-ФЗ).

Пример. Виктор Ложкин в 2021 году работает в ООО «Прогресс» и по совместительству

в ООО «Горизонт». В 2019 и 2020 годах он работал у этих же работодателей. Ложкину необходимо взять в медучреждении два больничных листа. Один из них он принесет

в ООО «Прогресс», а другой — в ООО «Горизонт». Каждый работодатель назначит ему пособие по временной нетрудоспособности.

- Вариант 2. Р аботник в двух предшествующих годах работал в других (другой) организациях.

Особенность: работнику нужен один больничный лист.

Как платить пособие: пособие надо платить только по одному из мест работы, где работает работник в текущий момент. Он сам выбирает, к какому работодателю обратиться. Если работник предъявит работодателю, назначающему пособие, справку (справки) о заработке с других мест работы (форма № 182н), то в расчет пособия будут включаться выплаты, произведенные другим (другими) работодателем (-ями) (ч. 2.1 ст. 14 Закона № 255-ФЗ).

Пример. Анна Кружкина в 2020 году работает в ООО «Прогресс» и по совместительству

в ООО «Горизонт». В 2019 и 2020 годах она работала в ООО «Лютик» и в ООО «Ласточка». Пособие по временной нетрудоспособности в 2021 году Кружкиной назначит ООО «Прогресс» и ООО «Горизонт». Анна сама определит, к какому работодателю обратиться.

- Вариант 3. Работник в двух предшествующих годах был занят у нескольких работодателей. В текущем году занят как у этих работодателей, так и у других.

Как платить пособие: понадобится один или несколько больничных листов:

- один, если работник обратится за пособием в одну организацию, в которой работает в текущем году;

- несколько, если работник обратится за пособием в несколько организаций, в которых работает в текущем году.

Если работник обращается за пособием к одному работодателю, то в расчет среднего заработка будут включены выплаты, произведенные в этой организации, а также выплаты, произведенные за время работы у других работодателей. Для этого от других работодателей нужна справка о заработке (форма № 182н).

Пример. Чашкин Антон работает в ООО «Прогресс» и по совместительству в ООО «Горизонт». В 2019 и 2020 годах он работал в ООО «Прогресс» и по совместительству в ООО «Горизонт», а также в ООО «Проспект». Работник может поступить так:

- Взять два больничных листа и обратиться за пособием к каждому работодателю, у которого работает в 2021 году, то есть в ООО «Прогресс» и в ООО «Горизонт». Каждый работодатель назначит ему пособие.

- Взять один больничный лист и обратиться за пособием только в одну организацию, в которой работает в 2021 году, например в ООО «Прогресс». Это работник решает сам. Также он может принести в ООО «Прогресс» справки о заработке (форма №182н) от других работодателей, у которых работал в 2019 и 2020 годах.

7. Как ФСС РФ возмещает больничные

С 1 января 2021 года организация при исчислении страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством больше не может уменьшить сумму страховых взносов по этому виду страхования на сумму расходов на выплату больничных, поскольку пособие выплачивается работникам напрямую из ФСС (исключение — первые 3 дня болезни работника).

Если начисленных пособий больше, чем взносов, то на сумму превышения можно:

- уменьшить взносы за следующие месяцы; или

- подать в территориальный орган ФСС заявление о возмещении расходов (ч. 2 ст. 4.6 Закона № 255-ФЗ).

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Контур.Школе. Курсы разработаны с учетом профстандарта «Бухгалтер». Вы получите документы об обучении.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Электронные больничные. Памятка бухгалтеру 560.4 КБ

Читайте также:

- Отменят ли пенсии военным в этом году

- Как уменьшить фиксированные платежи в пфр для ип

- Можно ли пенсию получать на почте

- Может ли пенсионер оказывать платные услуги

- Какие страницы трудовой книжки копировать для пенсионного фонда