Стоит ли переводить пенсию в сбербанк

Опубликовано: 08.05.2024

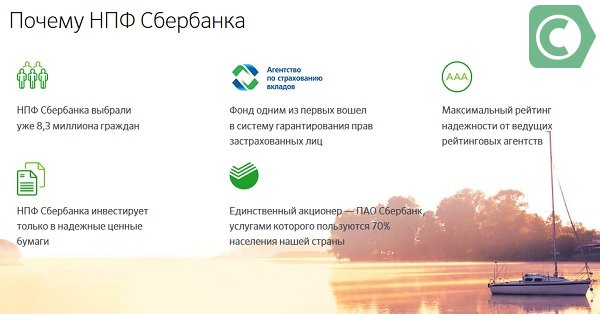

Заботясь о будущей пенсии, граждане РФ могут увеличить свои пенсионные накопления путем перехода в негосударственную пенсионную компанию. НПФ «Сбербанка» – выбор миллионов россиян, стабильный и развивающийся фонд. Перевод пенсии в финансовую компанию «Сбербанка» доступен практически в любом отделении. Однако даже у такого значимого участника пенсионного обеспечения в РФ есть свои плюсы и минусы.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Перевод сбережений: «за» и «против»

Выбор миллионов россиян неслучаен: относительно молодой, но уже известный в народе фонд является дочерней компанией крупнейшего банка страны, который является гарантом ее финансовой стабильности.

Плюсы выбора НПФ

Неполная информация о НПФ, невнимательность вкладчика при заключении договора обязательного пенсионного страхования может привести к тому, что клиенту придется искать свои накопления в ином фонде, образованном в результате реорганизации, а то и вовсе лишиться накопленных процентов.

Чтобы обезопасить себя и свои накопления, рекомендуется заранее ознакомиться с преимуществами пенсионной компании.

Достоинства НПФ «Сбербанка»:

- НПФ «Сбербанка» отличается открытостью и доступностью. Информация о результатах деятельности фонда, клиентах и основных программах компании представлена на официальном сайте. Дополнительно вкладчики могут поинтересоваться у менеджеров «Сбербанка», каждый из которых заключает договор и предлагает консультационные услуги по продуктам бренда. Третий источник – «горячая» линия фонда, бесплатный номер 8(800)-555-00-41.

- Важное преимущество фонда – защита средств вкладчиков. НПФ на базе крупнейшего банка страны включен в программу страхования вкладов, которая гарантирует выплату накоплений в случае полной ликвидации негосударственной компании. При этом темпы роста «Сбербанка» свидетельствуют о правильной организации структуры негосударственного обеспечения. Лидер рынка ОПС в России представляет продукты гражданам РФ уже более 20 лет.

- Быстрота заключения договора – весомое преимущество для мобильных и современных клиентов. Оформить договор ОПС доступно в более чем 6500 отделений по всей стране. Кроме того клиенты могут обратиться в офис НПФ или заключить договор в режиме онлайн. На сайте негосударственного пенсионного фонда также можно вносить регулярные взносы по договору индивидуального пенсионного плана (ИПП) и ОПС.

- Минимум документов при заключении обязательного пенсионного страхования – в «Сбербанке» достаточно предъявить только паспорт и СНИЛС. Номер СНИЛС также является универсальным кодом для доступа в интернет на официальном сайте НПФ.

- Легкость в получении средств. Клиенты, которые вышли на пенсию по старости или другим причинам, могут подать заявление на получение накопительной части в любом офисе «Сбербанка».

Минусы лидера рынка ОПС

Имея значительные преимущества перед конкурентами, негосударственный пенсионный фонд «Сбербанка» все же не скрывает и свои слабые стороны:

-

Низкие проценты. При стабильной прибыли компания предлагает непривлекательные условия по инвестированию средств: годовой процент 9,4% покрывает уровень инфляции в стране, но не гарантирует высокий доход выгодоприобретателям. Подробнее про процент, предусмотренный по накопительной части пенсии в Сбербанке, написано здесь.

Недостаток, который не раз упоминали сами вкладчики – недостаточная осведомленность по условиям НПФ при подключении к договору. Несмотря на открытость ресурсов, иногда сами клиенты не понимали, каким образом инвестируются их накопления и как они могут получить их после наступления пенсионного возраста. О том, как проверить информацию о накопительной части пенсии в Сбербанке, мы рассказывали тут, а из этой статьи вы узнаете о том, как получить такие накопления.

Причиной стала невнимательность при заключении договора и спешка вкладчиков при подписании документов. Это связано с постоянным, большим клиентопотоком в филиалах «Сбербанка», который исключает возможность 100%-го изучения продукта до подписания документов.

Стоит ли вообще переоформлять накопления и выгодно ли это?

Рассматривая преимущества и недостатки фонда, многие клиенты вообще сомневаются, стоит ли доверять свои пенсионные накопления частной компании. Недоверие связано с отсутствием информации об успешных выплатах – на сайтах негосударственных фондов не так много данных, каким образом вкладчики могут забрать накопленные средства. В основном, представлена информация о результатах фонда, преимуществах бренда и способах оформления услуги.

Те, кто отказался переводить средства в НПФ, считаются «молчунами» – их накопительная часть в размере 6% от взносов, уплачиваемых работодателем, автоматически поступает на страховые отчисления пенсионерам в РФ.

Остальным клиентам стоит позаботиться о размере пенсионных накоплений с помощью альтернативных программ, например, ИПП. Но в этом случае они сами обязаны уплачивать взносы.

Отказываясь переводить свои накопления в какой-либо НПФ или не определившись с выбором компании, клиенты добровольно «передают» 6% накоплений на социальные нужды государства. В таком случае после выхода на пенсию они смогут рассчитывать только на выплату, назначенную государством за трудовой стаж и «белую» зарплату. Перевод в НПФ открывает возможности для дополнительной финансовой помощи будущим пенсионерам.

Отличия от других фондов

Выбирая, в какую компанию перевести свои 6% накоплений, вкладчики предпочитают ориентироваться на несколько факторов:

Данные о деятельности фонда (представлены в сравнении с другими ведущими компаниями России) подтверждают надежность выбора 7,8 млн. вкладчиков.

Таблица – характеристика ведущих НПФ России (по результатам 3 квартала 2017 года).

| Название фонда | Число участ-ников (млн) | Доход-ность % | Участие в про-грамме страхо-вания вкладов | Рейтинг агентства «Эксперт РА» | Преимущества |

| НПФ «Сбербанка» | 7,8 | 9,4 | Да | А++ | Надежность, лидер рынка, широкая филиальная сеть, удобный сайт, быстрота оформления. |

| НПФ «ГАЗФОНД Пенсионные Накопления» | 6,2 | 11,03 | Да | А++ | Лидер объема капитала и резервов в РФ, стабильный фонд, удобный сайт. Объединил 3 фонда: «Кит Финанс», «Промагрофонд» и «Наследие» |

| НПФ «ВТБ Пенсионный Фонд» | 1,5 | 10,2 | Да | А++ | Дочерняя организация одного из крупнейших банков, высокий уровень доходности, надежность |

| НПФ «Магнит» | 0,2 | 11,7 | Да | Не участвует | Высокий доход, специальные условия для сотрудников компании «Магнит», постоянная прибыль, удобный сайт |

| НПФ «Лукойл-Гарант» | 3,7 | 7,5 | Да | А++ | Надежный фонд, большой объем накоплений, удобный сайт |

Результаты таблицы показали, что «Сбербанк» уступает некоторым фондам по доходности, но выигрывает в комфорте предоставляемых услуг. Наличие широкой филиальной сети позволяет клиентам не беспокоиться о том, как они могут узнать о новых предложениях в сфере негосударственного пенсионного обеспечения и забрать свои средства при выходе на пенсию.

Способствующие факторы

Если сравнивать плюсы и минусы НПФ «Сбербанка», а так же учитывать сравнение с другими пенсионными компаниями, то лидер оправдывает свою позицию. Основные причины выбора этой компании:

Дополнительный фактор – наличие тысяч отделений крупнейшего банка, в каждом из которых клиент может оформить договор обязательного пенсионного страхования или выбрать другие пенсионные продукты.

НПФ «Сбербанка» – выбор 7,8 млн. россиян. Это современный, динамичный и одновременно надежный инвестор пенсионных накоплений. Деятельность фонда регламентирована наличием бессрочной лицензии Центробанка. Объем накоплений позволяет вкладчикам не беспокоиться о своевременности и полноте уплаченных накоплений.

Полезное видео

Смотрите видео о плюсах и минусах оформления накопительной части пенсии в «Сбербанке»:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

Это быстро и бесплатно !

Накопительная часть пенсии представляет собой сумму денег, на которую прямо или косвенно может влиять работник. Этим она отличается от страховой части средств, полностью тратящейся на выплаты пенсионерам сегодня. Пенсия накопительная представляет собой реальные деньги, которые инвестируют и от этого получают доход. Увеличение этой части зависит от конкретной организации, которой клиент доверил управление своими средствами. С реформированием пенсионного законодательства, работающий человек получил возможность на самостоятельный выбор собственного тарифа формирования пенсии.

В случае, если человек не пытается управлять своей пенсией, она будет носить страховой характер. Те, кто передал ведение пенсионными средствами в негосударственный фонд Сбербанка, имеют реальную возможность получить прирост денег к базовому начислению при выходе на пенсию. Стоит добавить, что эта часть денежных средств может быть унаследована родственниками в случае смерти работника. Если не сделать выбор в пользу накопительной пенсии сегодня, повлиять на размер выплат после выхода на пенсию уже не получится.

Индивидуальный план Пенсионного Фонда Сбербанка

Негосударственный Пенсионный Фонд Сбербанка предлагает клиентам позаботиться о своем будущем, заключив договор по индивидуальному плану. Перспективы для будущего пенсионера весьма приятные:

- Получение гарантированной дополнительной надбавки к пенсии.

- Самостоятельное определение клиентом размеров взносов, при этом частота их также устанавливается лично абонентом.

- Удобная форма дополнения суммы и контролирования инвестиционных доходов при помощи онлайн.

- Увеличение доходности остатка производится за счет социального налогового вычета.

- Собранные средства не облагаются налогами.

Оговаривается лимит первичного взноса, а вот периодичность дальнейших внесений полностью зависит от желаний клиента. Рассмотрен вариант и дополнительного вложения, для которого также устанавливается лимит. Накопленные денежные средства человек получает лишь после официального оформления пенсий в установленные сроки.

Виды индивидуального плана

На данный момент существует три вида индивидуального плана:

- Универсальный план состоит из конкретных параметров, предполагает досрочный возврат накоплений, обладает дополнительной выгодой для клиента. Оформите на сайте онлайн, в отделении Сбербанка или же на офисе фонда.

- Гарантированный план предусматривает взносы, скорректированные от размера желаемой пенсии (размеры и график), выплату негосударственной пенсии, увеличения накоплений за счет прибыли от вложений. Размер желаемой пенсии фиксируется в Договоре.

- Комплексный план.

Последний включает в себя:

- ваш перевод накопительной пенсии в НПФ Сбербанка;

- оформление индивидуального пенсионного плана;

- взносы вносите произвольно, как в размерах, так и в графике;

- выплачивается и накопительная, и негосударственная пенсия;

- увеличение накоплений происходит за счет инвестиционных доходов;

- от конкретных накоплений зависит размер пенсии.

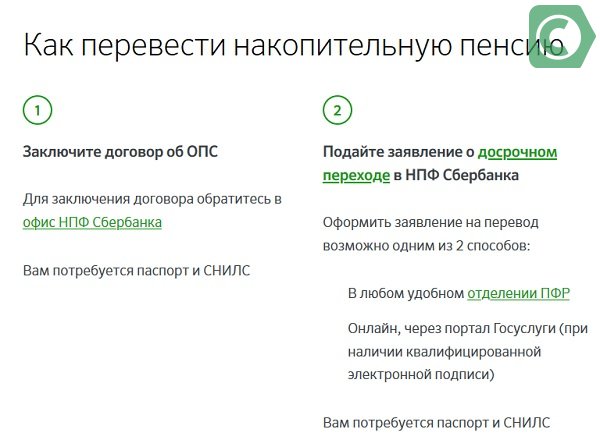

Порядок оформления договора

Перевести накопительную часть пенсии в Сбербанк достаточно просто, зная порядок оформления (в отделении банка или на сайте компании). При посещении офиса финансового учреждения необходимо иметь при себе и предъявить менеджеру компании паспорт и страховое свидетельство. Процедура не затрачивает много времени, при этом клиент получит квалифицированную консультацию и выяснит все интересующие его вопросы. Через несколько дней договор для подписания будет готов. На сайте фонда абоненту предлагается зарегистрироваться и открыть личный кабинет. Здесь легко узнаете, какова накопительная часть пенсии содержится в Сбербанке, и изучите всевозможные нюансы:

- общий размер суммы на остатке;

- внесенные суммы на данный счет и даты их внесения;

- полученная, от программ инвестирования негосударственного пенсионного фонда Сбербанка, вырученная сумма.

Расторжение договора

Заключенный договор со Сбербанком, как и любой аналог, можно расторгнуть. Желающий провести эту процедуру, должен знать, что при расторжении ему вернут внесенные суммы, но в разных количествах:

- Если на момент аннулирования договора прошло менее двух лет его существования, вам вернут, лишь 80% от внесенных вами сумм.

- После двухлетнего срока действия договора вы получите полную сумму вклада и половину от уже начисленной прибыли.

- Расторгнув договор после пятилетнего функционирования, вам выплатят полную сумму и взносов, и самого дохода.

Получение накопительной части пенсии

Чтобы получить накопительную часть пенсии в Сбербанке, нужны оригиналы документов: паспорта, пенсионного удостоверения и свидетельства страхования. Также следует предоставить реквизиты для денежных поступлений и документ из пенсионного фонда о наличии приемлемого страхового стажа. Свои сбережения вы имеете право получать ежемесячно, аналогично обычной пенсии, но с одним условием: накопительная величина должна составлять более пяти процентов от размера трудовой пенсии. По окончании инвестиционного плана остаток корректируют. Можно оформить выплату в течение десяти лет, ее расчет будет исходить из следующих признаков:

- величина дополнительных взносов вкладчика;

- отдельные поступления от государства, в том случае, когда клиент определенные пособия или дотации переоформлял на этот счет;

- конкретный материнский капитал;

- доход от инвестиций.

Одноразовое получение накопительной части пенсии

При недостаточном количестве баллов для назначения пенсии, из-за чего пенсионер вынужден получать лишь социальные (по возрасту) выплаты, Сбербанком предусмотрена возможность одноразового получения клиентом накопительной части пенсии. Такое же получение возможно при оформлении пенсии по факту потери кормильца или по инвалидности, а также в случае, когда накопительной части пенсии, не хватает до 5% от величины пенсии, рассчитанной в пенсионном фонде. Получить одноразовую выплату, пенсионер может обратиться в банк с просьбой повторить процедуру, но не раньше, чем через пять лет.

Преимущества пенсионного фонда Сбербанка

На сегодняшний день негосударственный пенсионный фонд Сбербанка обладает весомыми преимуществами перед аналогами.

Надежность компании подтверждается следующими факторами:

- Лидерство в структуре пенсионного обеспечения.

- Накопления клиентов находятся под надежной защитой, выплачиваются гарантированно в оговоренные сроки.

- Оформление документов производится квалифицированными сотрудниками качественно и быстро.

- Наличие удаленного сервиса. Личный кабинет позволяет клиенту контролировать свои вклады и быть в курсе происходящего.

- По желанию вкладчика предоставляется информация о нахождении личных пенсионных накоплений, а также о страховщике, который эти накопления формирует.

Негосударственный пенсионный фонд Сбербанка выбрал инвестиционную стратегию, позволяющую достичь оптимальных и надежных доходов и сохранить пенсионные активы. Это отношение к вкладам клиентов вызывает большое желание абонентов перевести свои пенсионные накопления в Сбербанк. Команда сотрудничает с управляющими компаниями, доказавшими свою надежность и профессионализм и утвержденными Советом Фонда. Также привлекает пользователей открытость фонда, который регулярно публикует показатели своей работы на сайте.

Минусы пенсионного фонда Сбербанка

В отзывах клиентов можно найти и минусы от принятия решения перевести накопления в НПФ Сбербанка. Что настораживает клиентов:

- Возможные сбои в программе, из-за чего не отображались договора, задержка в получении информации через онлай сервисы. Эти проблемы всегда решаемы, однако, приносят достаточное количество неприятных минут и волнений.

- Длительное время ожидания результатов от вложений (от одного до двух месяцев).

- Личное негативное отношение к Сбербанку, лишенное какой-либо конкретики.

Принимать решение о помещении накопительной части пенсии в Сбербанк человек должен принимать самостоятельно, взвесив все «за» и «против». Остановиться на существующем конкретном моменте или понять и принять перспективы инвестиций – дело сугубо личное.

В последнее время некоторые предприятия подают заявки для их подключения к КПП. Для этого необходимо соблюдать требования фонда:

- функционирование предприятия должно быть не менее одного года;

- в программе могут принимать участие компании с различными формами собственности, как открытые, так и закрытые акционерные общества;

- условия, выполнение которых, может гарантировать сотрудникам выплаты, руководители разрабатывают на предприятиях самостоятельно;

- осуществление своевременных отчислений, оговоренных в договоре.

Программы для сотрудничества

Существует три программы, позволяющие сотрудничать компаниям и негосударственным пенсионным фондам Сбербанка. Паритет или мотивация для сотрудников предлагает возможность участвовать в формировании накопительной части пенсий самого предприятия, и каждого отдельного члена рабочего коллектива. Это эффективный способ мотивации длительного сотрудничества работника с предприятием, позволяющим создать весомый пенсионный капитал. Нужно отметить, что в случае невыполнения поставленных задач перед сотрудником, средства не выводятся из программы. Данные моменты оговорены в договоре.

Кстати, и воспользоваться накоплениями клиент может лишь спустя три года после подписания соглашения, сумму вносить придется с первого дня. Программа – Большой Старт – привлекательна для сотрудников своей лояльностью: накоплениями начинают пользоваться спустя два года с момента, когда в договоре поставлена личная подпись. Еще один способ повысить трудовую эффективность сотрудников заключен в программе – Ваше будущее. Первые выплаты будут назначены лишь тогда, когда минимальная сумма накопления для каждого отдельно взятого сотрудника достигнет отметки – пять миллионов рублей.

В этом случае старания работника превзойдут себя. Кстати, накопленной суммой можно воспользоваться уже через год. Контроль компании за накопительными счетами позволит эффективно управлять производственным процессом, стимулировать работников к тщательному выполнению поставленных задач, гарантировать со своей стороны лояльное отношение. Рентабельность предприятия повышается, условия работы улучшаются, уровень текучести кадров снижается.

Граждане правомочны получать пенсию так, как это им удобно. Одни выбирают выдачу наличными, другие открывают для этого сберкнижки, а третьи оформляют перечисление на банковскую карту. И чаще всего граждане выбирают для обслуживания Сбербанк. Огромное количество людей получают пенсии на карты и счета именно Сбербанка.

Как можно получать через Сбербанк пенсию, как оформить такой перевод. Что предлагает банк пенсионерам, его специальные счета и карты для этой категории клиентов. Полный порядок действий пенсионера для перехода на обслуживание в эту организацию. Во всех вопросах разобрались специалисты Бробанк.ру.

Преимущества получения пенсии через Сбербанка

Для граждан пенсионного возраста чаще всего актуальны три основные вещи — это удобство обслуживания, его выгодность и возможность совершения накоплений. В Сбербанке все эти цели прекрасно реализованы. Этот банк обслуживает большую часть российских пенсионеров, у него к ним особе отношение.

Почему граждане выбирают Сбербанк:

- большое количество банкоматов и отделений. Это удобно. Банкомат для снятия наличных в любом случае будет находиться в пешей доступности. Широкая сеть отделений позволяет без проблем обращаться в банк для решения каких-то вопросов;

- предусматриваются проценты на остаток собственных средств. То есть пенсионер может просто держать деньги на счету в любом объеме и будет получать за это прибыль;

- специальные депозитные программы для граждан пенсионного возраста. В дальнейшем можно будет переводить деньги на вклад напрямую со своего пенсионного счета;

- получение пенсии день в день. Банк не проворачивает средства из ПФР, он сразу переводит их на счета граждан. Если вы получали пенсию наличными 15 числа, этого же числа каждого месяца она и будет зачислена на карту или счет;

- обслуживание счетов и карт пенсионеров всегда проводится бесплатно.

Как перевести пенсию в Сбербанк

Сбербанк оказывает гражданам содействие в этом вопросе, помогает в составлении заявления в Пенсионный Фонд. Составить его можно еще перед началом пенсионных выплат или тогда, когда пенсия уже назначена и выплачивается.

Порядок действий:

- Для начала нужно определиться, как именно вы будете получать пенсию через Сбербанк. Можно выбрать карту или сберкнижку (книжка по факту — обычный счет). Нужно подойти в удобное отделение Сбера, указать менеджеру на цель визита — желание получать пенсию через этот банк. Менеджер поможет определиться с тем, что лучше открыть, карту или просто счет. При себе нужно иметь паспорт и пенсионное удостоверение.

- После открытия счета или выдачи карты можно приступать к подаче заявления в ПФР. Менеджер Сбербанка поможет составить заявление, его нужно будет отнести в отделение Пенсионного Фонда, где открыто ваше выплатное дело.

- Заявление рассматривается и регистрируется в течение 3-х дней. Если пенсия уже выплачивается, то по истечении периода регистрации выплаты будут поступать уже через Сбербанк. Если пенсия еще не назначена, заявление будет приложено к комплекту документов на оформление пенсионных выплат: первая сразу поступит на карту или счет в Сбере.

Для подачи заявления в ПФР удаленно нужно для начала завести реквизиты в Сбере и получить доступ в Сбербанк Онлайн. Далее нужно зайти в банкинг, выбрать раздел «Прочее», там — «Пенсионные программы » и далее — «Получать пенсию через Сбербанк». Система автоматически сформирует заявление и отправит его в ПФР. Оно также рассматривается в течение 3-х дней.

Пенсионная карта Сбербанка

Большинство пенсионеров открывают специальные карты Сбера, которые предназначены именно для получения пенсии, а также для других социальных выплат. Это обычная банковская карта, обслуживаемая национальной системой МИР. Ее можно использовать для оплаты товаров и для обналичивания по всей стране. Ее принимают к оплате все магазины и онлайн-сервисы.

Важные моменты тарификации:

- ведение счета только в рублях;

- карта действует в течение 5 лет, после ее необходимо перевыпустить (перевыпуск бесплатный);

- годовое обслуживание всегда бесплатное;

- держатель получает бонусы Спасибо, которыми можно оплачивать товары и услуги и партнеров банка;

- на средства, размещенные на карте, Сбер начисляет 3,5% годовых. Начисление ведется на любую сумму, хоть на 1 рубль;

- в банкоматах Сбербанка можно снимать без комиссии до 50000 рублей в день. Если лимит превышается, берется комиссия в 0,5% от суммы;

- СМС уведомления о проведенных операциях два месяца поступают бесплатно, после банк будет списывать со счета за услугу по 30 рублей ежемесячно;

- предоставление услуг онлайн-банкинга всегда бесплатное.

Банк ежедневно начисляет 3,5% годовых на средства клиента. Проценты суммируются за каждый день и раз в 3 месяца выплачиваются клиенту на его карту.

Чтобы получать пенсию на карту Сбербанка, для начала нужно оформить платежное средство. Для этого подойдите в любое отделение с паспортом и подайте заявление на выпуск. Если удобно, можно заказать пенсионную карточку онлайн. Пенсионное удостоверение иметь не обязательно: может, гражданин еще находится в стадии оформления пенсии.

На изготовление платежного средства требуется время. Если вы проживаете в крупном городе, то изготовление и доставка занимают не больше 3 дней. Если клиент проживает в области, процесс может занять до 10 рабочих дней. В отдаленные районы доставка совершается в срок до 15 рабочих дней. После получения карты можно сразу подавать заявление в ПФР на перевод пенсии удобным методом.

Открытие простого Сберегательного счета

Современные пенсионеры, которые только выходят на пенсию или недавно на нее вышли, предпочитают открывать именно карты. Они более удобны в обслуживании и несут дополнительную привилегию держателю — начисление 3,5% годовых на остаток средств ежедневно. Но некоторые пенсионеры, особенно более пожилые, предпочитают вести обычные счета, они открывают сберкнижки.

Таким клиентам Сбербанк предлагает открытие Сберегательного счета. Это самый обычный счет, для управления которым клиенту дается сберкнижка — в ней будут отражаться все проводимые клиентом финансовые операции, то есть поступление средств, снятие денег со счета.

Счет открывается бессрочно при предъявлении клиентом паспорта. Для открытия нужно подойти в любое отделение Сбербанка, реквизиты будут предоставлены сразу. После можно сразу попросить менеджера составить заявление о переводе пенсии на этот счет для передачи его в ПФР.

По сберегательному счету тоже предполагается начисление доходности, но она совсем скромная — 1-1,8% годовых. Для совершения операций со счетом нужно будет каждый раз обращаться в отделения Сбера.

Ирина Русанова - высшее образование в Международном Восточно-Европейском Университете по направлению "Банковское дело". С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю "Финансы и кредит". Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Комментарии: 5

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Помогите мне перевисть пенсию на книжку сберегательная пращу вас

Елена, добрый день. Этот вопрос подробно разобран в комментируемой статье. Обратитесь на горячую линию Сбербанка по номеру 900 (бесплатно с мобильных на территории РФ), оператор проконсультирует вас более подробно.

Как пенсия должна была перечисляться на вклад сбербанка с 2000 года ? какие документы требовались в 2000 году

Какие документы требовались, при перечисление пенсии на вклад в 01.01. 2002 году в сбербанк ?

Любой человек, начиная трудовую деятельность, задумывается о вопросах своего обеспечения на пенсии. Поскольку пенсионное обеспечение на текущий момент не позволяет говорить о достойной старости, задача каждого принять меры по накоплению достаточного капитала, который позволит полноценно жить и после выхода на заслуженный отдых. С целью помочь гражданам сформировать накопления для будущей пенсии был разработан индивидуальный пенсионный план Сбербанк как эффективная альтернатива для тех, кто заботится о собственном будущем благополучии.

Что такое индивидуальный пенсионный план (ИПП) Сбербанка

Программа индивидуального пенсионного плата предполагает открытие специального счета, на который работоспособные граждане регулярно вносят средства, ориентируясь на собственный график, учитывающий финансовые возможности и целевые ориентиры будущего пенсионера. Пенсионная программа Сбербанка рассчитана на создание накоплений в период, когда человек работает, с последующим инвестированием для извлечения дополнительного дохода, что позволит увеличить размер капитала, который будет потрачен на регулярные выплаты после выхода на пенсию.

В отличие от обычного банковского вклада, когда приходится ограничивать себя в показателях прибыльности и срока размещения капитала, по ИПП есть возможность получать повышенный доход, который будет зависеть от успешности размещения средств в низкорисковые рыночные инструменты в перспективе нескольких лет или десятков лет.

Участвовать в размещении средств по программе ИПП – значит принимать самостоятельные меры по созданию денежного запаса, способного наладить финансовое обеспечение после утраты трудоспособности.

Достоинства и недостатки ИПП

Программа ИПП имеет свои плюсы и минусы по сравнению с другими финансовыми продуктами. Сбербанк не гарантирует высоких доходов и не предоставляет гарантий, как это предусмотрено обычными банковскими вкладами, а фактическая прибыль оказывается ненамного выше. Выбор в пользу ИПП может быть основан на преимуществах, которые дает эта программа:

- Средства не теряются в случае преждевременной смерти клиент, их наследуют родственники.

- В случае развода накопления в счет пенсии не подлежат разделу.

- Невозможно арестовать или списать в рамках принудительного взыскания.

- Длительность участия в программе участник определяет самостоятельно.

- Чтобы участвовать в программе, не тратя времени на ежемесячные отчисления, клиентам предлагают настроить автоплатеж.

Деньги, накопленные за годы участия в программе, защищены от обесценивания за счет получения инвестиционного дохода, способствуя формированию капитала без ухудшения качества жизни после завершения трудовой деятельности. Клиенту не требуется заниматься пролонгацией и поиском новых банковских продуктов – фонд ежегодно начисляет прибыль от инвестиций, способствуя увеличению накоплений будущего пенсионера.

Виды ИПП Сбербанка

Понимая всю сложность создания накоплений для пенсии, Сбербанк предлагает не откладывать начало формирования капитала, ведь чем раньше начнутся взносы, тем проще накопить к пенсионному возрасту значительные накопления. Достаточно отчислять по 2-4% от зарплаты с 25-30 лет, чтобы к моменту выхода на пенсию выйти на размер выплат в размере 80% от заработков в трудоспособном возрасте.

В Сбербанке действует несколько пенсионных программ, однако для самостоятельного формирования капитала рекомендуется рассмотреть два финансовых продукта с настройкой регулярных отчислений через интернет.

Целевой

Выбирая индивидуальный план Целевой, клиент в 2020 году может рассчитывать на инвестиционный прирост капитала в 3,5% Это нормативная доходность, определенная Сбербанком для предварительных расчетов будущей пенсии для участников программы, при условии ежегодного отчисления от 12 тысяч рублей.

Условиями продукта установлены следующие правила:

- Минимальный взнос при открытии счета – 2 тысячи рублей.

- Дальнейшие платежи – не менее 1 тысячи рублей.

- Срок выплат, фиксируемый договором – 15 лет.

Средства на накопительном счету не могут быть изъяты, принудительно взысканы, с сохранением права наследования.

Допускается получение средств досрочно, с некоторыми потерями при преждевременном прекращении участия.

Универсальный

При выборе плана Универсальный, взносы уплачиваются в произвольном порядке, с составлением индивидуального графика.

С помощью НПФ Сбербанка граждане могут формировать личную негосударственную пенсию с обеспечением доходности за счет инвестиций.

Условия работы с планом:

- Первая сумма для открытия – 1,5 тысячи рублей.

- Регулярные отчисления – от 500 рублей.

- Периодичность и сроки внесения – индивидуальные.

- Пенсионная выплата – от 5 лет.

Участникам программы гарантируется возврат всех уплаченных взносов при досрочном расторжении договора, а инвестиционную прибыль возвратят в полном объеме после 5 лет действия продукта.

Как и где оформить ИПП Сбербанка

В зависимости от выбранного ИПП, будущие пенсионеры для открытия счета и подписания договора могут воспользоваться услугами:

- отделений банка;

- офисов НПФ;

- выполнить процедуру онлайн через личный кабинет пользователя.

Для открытия счета требуется только паспорт и СНИЛС, способные подтвердить личность и переданные в анкете сведения.

Пенсионный план предполагает работу по следующей схеме:

- Открывается счет, на который вносят сумму согласно выбранного плана.

- Устанавливается график внесения платежей.

- В назначенные сроки вносят установленные платежи.

- Ежегодно банком начисляется доход от вложенных инвестиций, которые присоединяется к общей сумме на счету.

- После выхода на пенсию клиент начинает получать стабильную прибавку к государственным выплатам согласно установленным расчетам и суммам.

В течение всей трудовой деятельности клиент сможет получать дополнительный доход в виде налоговой льготы, обеспеченной государством. Налоговый вычет оформляется индивидуально, по личному запросу налогоплательщика.

Условия и требования

Для оформления ИПП необходимо соблюсти минимальные требуемые условия:

- Владеть накопительным счетом.

- Заключать договор с НПФ.

- Регулярно вносить средства в размере, установленном согласно графику.

Открыть счет и внести деньги вправе любое физическое лицо, намеренное увеличить доход после выхода на пенсию.

Способы оплаты взносов

Чтобы наладить процесс отчислений, можно воспользоваться услугой автоплатежа, настраиваемого через личный кабинет негосударственного пенсионного фонда. Для этого необходимо иметь открытую банковскую карточку и зарегистрироваться в онлайн-системе НПФ или получить доступ в мобильном приложении.

Если есть доступ к Сбербанк Онлайн, можно пополнить счет, перечисляя взносы с карты в дистанционном режиме.

Чтобы участвовать в формировании капитала, внося его частями согласно графику и условиям договора с НПФ. Можно вносить средства наличными, обратившись в отделение Сбера.

Для обеспечения контроля за процессом внесения и зачисления уплаченных средств, рекомендуется оформить доступ к личному кабинету и отслеживать процесс формирования пенсионного личного капитала.

Как управлять пенсионными накоплениями

Банк предлагает настроить тесное взаимодействие с НПФ Сбербанка, оформив доступ к дистанционному сервису.

Контролировать увеличение сбережений для пенсионных выплат можно через:

- мобильное приложение негосударственного фонда;

- интернет банк Сбербанка;

- мобильное приложение банковского учреждения.

При желании клиент сможет внести изменения в условия формирования капитала через личное обращение с заявлением соответствующей формы НПФ. Чтобы заявление было обработано, необходимо предъявить паспорт и предоставить номер договора и сведения о дате его подписания.

Как рассчитать будущий размер пенсии

Решение о выборе программы ИПП должно приниматься взвешенно. Рекомендуется предварительно рассчитать размеры будущей дополнительной выплаты, пользуясь удобным онлайн ресурсом, внося исходные параметры по срокам, суммам внесения в поля калькулятора на странице с описанием программы НПФ Сбербанка.

Срок формирования пенсии определяется с учетом текущего возраста клиента и его пола. Пользователь системы сможет самостоятельно определить размер отчислений, внеся информацию о своем среднем расчетном трудовом доходе.

Как раньше срока вернуть деньги

Условиями договора предусмотрено право клиента снять деньги со счета, не дожидаясь начала выплат по своим личным соображениям. Чтобы расторгнуть договор и забрать деньги, необходимо явиться в офис НПФ и подать заявление.

При досрочном возврате средств не всегда удается вернуть всю перечисленную сумму. Из выкупного платежа будут вычтены суммы, рассчитываемые в зависимости от выбранного плана и срока хранения средств.

Например, при снятии денег с Универсального плана, возвращают всю сумму вместе с доходом только по прошествии 5 лет. Снимая средства в течение первых двух лет, клиент получит только 80% от перечислений и откажет в начислении инвестиционного дохода. Оформляя возврат в период с 2 до 5 лет работы с ИПП, клиент получит все сбережения и половину прибыли от инвестиций.

Как закрыть индивидуальный пенсионный план (ИПП) Сбербанка

После подписания договора с НПФ клиент вправе в любой момент обратиться в отделение с просьбой закрыть счет и расторгнуть соглашение.

Если договор сохраняет силу, выплаты начнутся строго в соответствии с указанными в документах сроками при получении пенсионных оснований (начало выплаты государственной пенсии). Чтобы оформить процесс выплат, обращаются с заявлением в офис Сбербанка или НПФ, либо направляют онлайн-запрос из личного кабинета пользователя интернет-сервиса НПФ.

Допускается направление заявления через Почту России, при условии предоставления стандартного пакета документов из паспорта, СНИЛСа, справки с реквизитами и пенсионного удостоверения.

Можно ли получить налоговый вычет с ИПП

Дополнительным преимуществом в 2020 году является возможность возврата налога в размере не более 15,6 тысяч рублей или 13% от внесенной за год суммы. Для получения налогового вычета обращаются в ФНС со стандартным пакетом, подтверждающими доход, отчисления налога и работы с ИПП.

Продукт для накопления пенсий получил неоднозначные отзывы со стороны пользователей. Банк не гарантирует точное соответствие предполагаемого дохода по факту выхода на пенсию, поскольку ситуация на фондовом рынке и доходность различных финансовых инструментов может серьезно различаться. Однако фактическое сравнение доходности показывает, что прибыль по ИПП сопоставима с самыми высокими ставками по краткосрочным банковским программам, избавляя от суеты с пролонгацией, сменой депозитов и рисков отзыва лицензий.

Программа представляет собой продуманный продукт комплексного обеспечения человека на пенсии, когда сам получатель участвует в софинансировании собственного пенсионного дохода.

Многих россиян волнует вопрос о том, переводить ли накопительную часть пенсии в Сбербанк? Система начисления пенсионных выплат гражданам РФ очень запутанная и сложная, поэтому некоторые предпочитают вообще об этом не думать. Однако сделать выбор необходимо каждому. Сегодня существует огромное количество таких организаций, как НПФ. Одна из них сформирована на базе ПАО Сбербанк России.

Как формируется пенсия?

В настоящее время пенсия каждого россиянина состоит из двух частей. Первая часть страховая уходит на выплату пособий и пенсии уже существующим пенсионерам, так как отчисления идут в бюджет государства. Вторая накопительная часть представляет собой счет, закрепленный за конкретным гражданином. Деньги со счета не тратятся и никуда не исчезают. В связи с этим многие задумываются, перевести ли накопительную часть пенсии в Сбербанк?

Накопительная часть будущей пенсии – это отчисления с заработной платы гражданина, которые накапливаются на определенном счету. Выходя на пенсию, работник получает увеличенные выплаты. Деньги со счета, на котором они накапливались, будут разделены на несколько частей и прибавлены к базовой пенсии. Также стоит отметить, что родственники имеют право унаследовать эту часть средств в случае смерти работника.

Как перевести накопительную часть пенсии в Сбербанк

Данная некоммерческая организация существует более 20 лет. Немногие подобные компании так долго функционируют и имеют безупречную репутацию согласно отзывам клиентов. Большой опыт работы и стабильность учреждения – неоспоримые преимущества этого фонда.

Сбербанк предлагает перевести накопительную часть пенсии в НПФ как можно скорее, чтобы в будущем накапливать средства и влиять на формирование регулярных выплат.

Чтобы перейти в данное учреждение, необходимо:

-

Прийти в ближайшее отделение финансовой организации; Предъявить паспорт РФ и карточку СНИЛС; Написать соответствующее заявление; Передать его сотруднику Сбербанка.

После документального перехода в этот фонд, вас не будет мучить вопрос, как перевести накопительную часть пенсии в Сбербанк. 6% отчислений с заработной платы работника будет поступать на счет автоматически и накапливаться. В дальнейшем можно будет значительно увеличить регулярные выплаты за счет накоплений, в отличие от граждан, пенсию которых формировали только страховые отчисления.

Зачем переводить накопительную часть пенсии

В настоящее время все больше граждан хотят контролировать свое будущее и в частности заботятся о пенсионных выплатах. Другие же сомневаются, не понимают, перевести ли им накопительную часть пенсии в Сбербанк и что в дальнейшем можно будет сделать с этой частью средств.

Если перевести накопительную часть пенсии в Сбербанк в 2021 году, то прибыль составит более 6 %, а это существенная выгода. Кроме того, стоит отметить надежность финансового учреждения ПАО Сбербанк России и безупречную репутацию. При желании, прежде чем инвестировать свои деньги именно в этот фонд, можно промониторить результаты его работы за несколько лет и программы, которые он предлагает.

Положительные стороны

Данный НПФ является самостоятельной организацией, у которой есть доступ к пенсионным накоплениям россиян и соответствующая лицензия на ведение деятельности. ПАО Сбербанк владеет всеми акциями фонда, но не отвечает за его работу.

Если гражданин не решил, перевести ли накопительную часть пенсии, как то предлагает НПФ Сбербанк, то ему следует узнать, что произойдет с деньгами на его счету в дальнейшем (например, если НПФ перестанет существовать). Стоит отметить, что за сохранность накоплений россиян ответственность несет государство. Данная некоммерческая организация является одной из самых первых, открывшихся в России. Фонд абсолютно надежен, а деньги граждан на счетах застрахованы также как все денежные вложения в банках. В случае закрытия НПФ, Агентство по страхованию вкладов возвращает деньги клиентов.

Отрицательные моменты

Любые услуги имеют не только положительные, но и отрицательные стороны. Например, клиенты данного НПФ часто отмечают, что сотрудники компании доходчиво объясняют, как и зачем перевести накопительную часть пенсии в Сбербанк, а вот вопрос о том, как забрать свои деньги оттуда остается очень туманным.

Также отмечаются задержки с выплатами, вплоть до нескольких месяцев. Сотрудники фонда объясняют это тем, что документы граждан долго принимаются, проходят проверку и все необходимые инстанции.

Отзывы клиентов фонда

В настоящее время большинство граждан России скептически относятся к работы любых НПФ, в том числе и созданном на базе самого крупного финансового учреждения страны. Некоторые клиенты сталкиваются с трудностями уже на первом этапе, когда решаются перевести накопительную часть пенсии в Сбербанк. Не в каждом отделении финансовой организации можно найти сотрудника, который занимается этим вопросом. Кроме того, оформление проходит в два этапа, что весьма неудобно. Сначала клиент пишет заявление и передает необходимые документы в НПФ, после чего подписывается договор.

Однако есть и масса благодарных клиентов, которые решили переводить накопительную часть пенсии в Сбербанк. Все поступления можно просматривать через интернет-банк, а также информация о работе и доходности фонда, а так же предлагаемых им программах в 2021 году размещена на официальном сайте. Также можно принимать участие в софинансировании пенсии, переводя деньги на счет НПФ прямо со своей карты. В личном кабинете Сбербанк-онлайн можно даже подключить соответствующий автоплатеж.

Подробнее об ИПП, как интрументе долгосрочных инвестиций можно узнать из видео.

Заключение

Гражданам, которые не решили переводить ли накопительную часть пенсии в Сбербанк, обязательно стоит рассмотреть этот фонд. Он существует более 20 лет и имеет безупречную репутацию. Все начисления клиенты могут контролировать через личный кабинет в Сбербанк-онлайн». В случае, если организация перестанет существовать, деньги гражданам возвратит Агентство страхования вкладов.

Точно подмечено,что получить свои деньги не так просто.уже месяц разного рода отказы.задумался о переводе в другой фонд

На сегодняшний день 25.09.2018. Сбербанк оказывает такую услугу только в Москве..в главном офисе по переходу в пенсионный фонд и когда будут принимать другие офисы области по прежнему туманны.в Пушкино в офисе Сбербанк мне пояснили именно так..и протелефонировал горячей линии то-же. дак когда услуга будет хорошо доступна всем и по какой причине она приостановлено заставляет не только задуматься но и насторожится.

не правда, зачем вводите людей в заблуждение. Я живу в самом дальнем уголке Моск.области и в единственном отделении Сбербанка в нашем городе перевела средства из Пенсионного в Сбербанке за одно посещение еще в марте 2017 года

От того, сколько накопишь на пенсию, зависит, будешь ли ты жить или просто существовать. И куда переводиться накопительная часть очень важно. Есть риск того, что она не сохранится.

Никогда раньше не задумывался о том, как увеличить пенсию. Но чем ближе к пенсионному возрасту, тем серьезней становится проблема размера пенсионных выплат в будущем. Никому не хочется в старости влачить жалкое существование. До пенсии осталось примерно 8 лет и стал подумывать о том, что нужно для этого сделать. Сейчас рассматриваю различные варианты, хотя их и не та много. Возможно, перевод накопительной части пенсии в Сбербанк — один из этих вариантов, тем более что у меня зарплатная карта этого банка. Но может быть, за то время, что мне осталось до выхода на пенсию ,найдется еще более оптимальное решение. Пока думаю.

Отвратительное обслуживагие для бизнеса! Тарифы на обслуживание даже при небольших оборотах грабительские. Черт дёрнул придти к ним, сейчас перешел на точку и очень доволен. Один раз встретился с ними и все уже было готово! А в сбер мне пришлось ходить раза три перед тем как мой расчетный счет заработал наконец. Плюс еще эти консультанты навязывают безальтернативно договор на НПФ сбербанка. На первом этапе когда им надо удостовериться что ваш бизнес достоин их банка. Не подписал, и сразу отношение поменялось. В общем может для ООО и хорош сбер, но для ИП просто ужас. А уж личный кабинет у них с интерфейсом как в 90, без ста грамм не разберёшься. Ушел полгода назад, а они еще и продолжают мне на почту спам слать.

Информативная и нужная статья. Указаны все достоинства и недостатки. Проблема — куда переводить накопительную часть пенсии волнует многих пенсионеров. По-моему, самым определяющим преимуществом такого решения должно быть гарантированное свидетельство надежности банка. Сбербанк находится под защитой государства и в этом его плюс.

ок. не знал этой информации. обязательно воспользуюсь.

Читайте также: