Почему альфа банк отказывает в кредитной карте 100 дней без процентов пенсионерам

Опубликовано: 29.04.2024

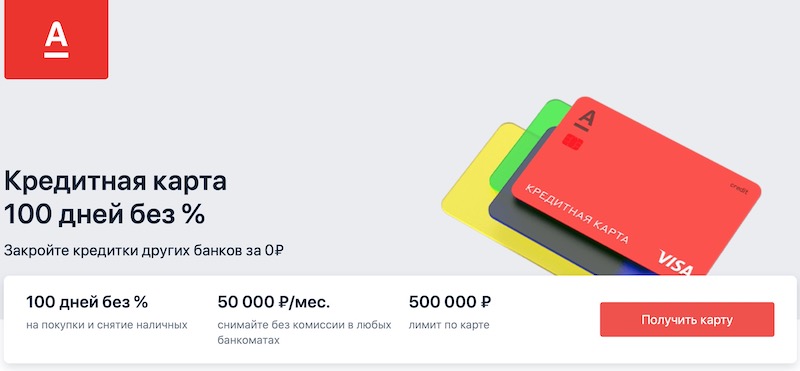

Что мы слышим в рекламе кредитной карты «100 дней без процентов» от «Альфа банка»? Льготный период в 100 дней на все виды операций, процентная ставка 9,9% без звёздочек, снятие в любых банкоматах без комиссии. Но в отзывах люди жалуются на то, что на деле условия по карте не столь прекрасны, как рассказывает реклама. Давайте разбираться, какие подводные камни скрывает карта «100 дней без процентов» и как ею пользоваться с максимальной выгодой. В качестве бонуса — схема по превращению беспроцентного периода 100 дней в беспроцентный период 200 дней.

Вам дали 100 дней, чтобы вернуть деньги

Название карты говорит само за себя. Её основное преимущество — увеличенный льготный период в 100 дней. Как заявляет сам банка, это самые честные сто дней без процентов.

Честные 100 дней. Фото: irecomend.ru

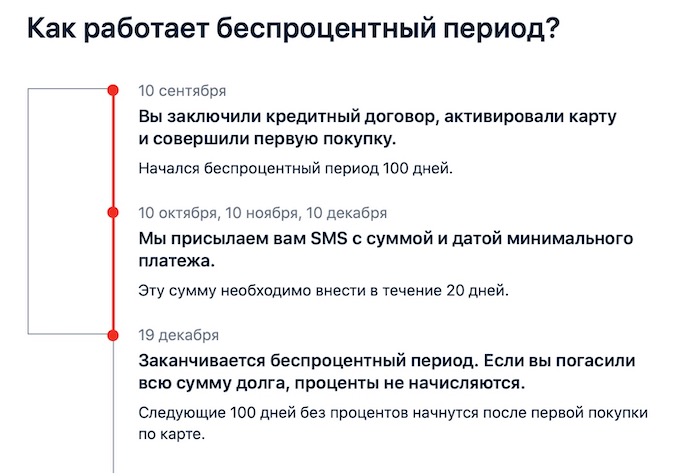

Не станем спорить с банком, потому что на деле так и получается. Грейс-период в 100 дней начинается со следующего дня после совершения первой операции по карте. Например, купили диван 13 июля, значит, полностью погасить долг надо не позднее 20 сентября.

У других банков другая логика — льготный период начинается с даты оформления договора. Например, оформили карту 1 июля, а покупку совершили 13 июля. Беспроцентный период начнётся с 1 июля. Так владелец карты теряет часть льготного периода, если использует карту не в дату оформления. Клиент «Альфа банка» не теряет ни одного дня.

Однако стоит учитывать некоторые особенности обслуживания, которые могут испортить впечатление от «самых честных днях без процентов».

Только принёс карту домой — уже должен

Годовое обслуживание по карте платное — от 590 до 1490 рублей в зависимости от пакета премиальных услуг и наличия дебетовой карты.

Годовое обслуживание списывается в момент активации. Подчёркиваем — не первой операции, а активации.

Из-за этого между клиентами банка и сотрудниками возникает недопонимание, которое выливается в конфликт и недовольство друг другом.

Например, клиент «Альфа банка» жалуется, что он, поддавшись на уговоры сотрудников, оформил карту про запас. В офисе ему вежливо помогли установить пин-код и активировать карту. Дома выяснилось, что со счёта списалось 1490 рублей, а ведь человек ею не планировал пользоваться прямо сейчас.

Во-первых, клиент должен банку полторы тысячи рублей и если не заплатит — будет должен намного больше (прибавятся проценты, штрафы и пени). Во-вторых, списание годового обслуживания активирует кредитный лимит. Если вы пойдёте за покупками через месяц после активации, то грейс-период будет менее 100 дней.

Цикличность льготных периодов

Обновление кредитного лимита происходит на следующий день после полного погашения долга по карте. Учитывайте это при совершении новых покупок.

Например, первый льготный период заканчивается 12 июля. Чтобы банк не начислял проценты, вы закрываете долг. 13 июля начинается новый льготный период — картой уже можете пользоваться, но 100 дней будут отсчитываться от даты покупки.

Не забывай про платежи

Льготный период в 100 дней не означает, что на три месяца можно забыть про банк. Минимальные ежемесячные платежи обязательно надо вносить. Они составляют от 3 до 10%, но не менее 300 рублей.

О ежемесячных платежах надо помнить даже в беспроцентный период. Фото: zen. yandex.ru

Если не внести ежемесячный платёж, то банк отменит льготный период, начислит проценты за весь период пользования кредитными средствами и неустойку — 0,1% от суммы просрочки.

Проценты всё равно надо платить. Сколько?

Пусть карта и называется «100 дней без процентов», но банк всё равно в договоре прописывает ставку. На случай, если клиент вовремя не закроет долг или воспользуется операцией, которая не входит в льготный период.

На сайте банка написано: «Снижаем ставку до 9,9%, чтобы вы никуда не торопились». Банк обещает, что озвученные проценты даются всем, никаких звёздочек и таинственных формулировок нет.

Речь идёт только об операциях, совершённых в первые 100 дней с даты оформления договора. Например, договор оформлен 13 июля. 19 июля вы купили по карте телевизор за 50 000 рублей, но не уложились в беспроцентный период. Банк начислит 9,9%.

Например, потратили 50 000 рублей, недоплатили 5 000 рублей. Банк начислит проценты не на 5 000 рублей (остаток), а на 50 000 рублей за весь период пользования.

Обращаем внимание, что льготная ставка 9,9% применяется только в первые 100 дней с момента оформления договора. На повторные кредитные лимиты правило не распространяется.

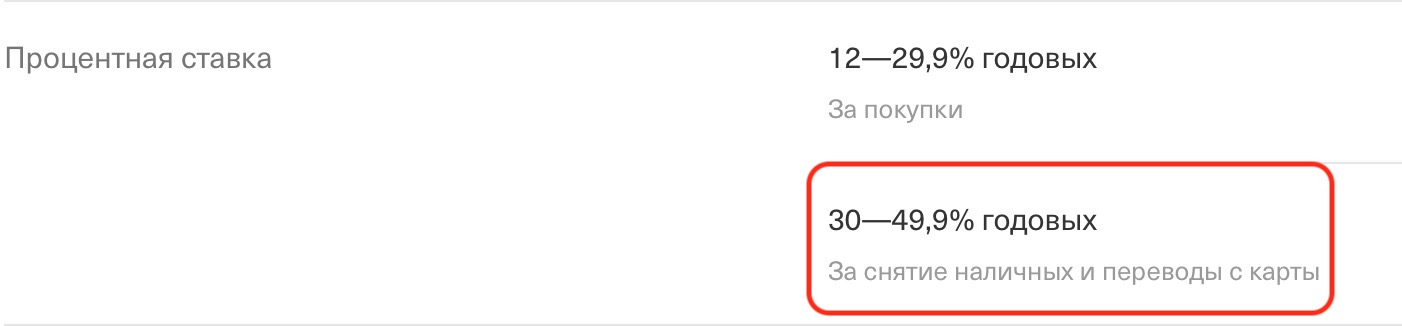

Процентную ставку по карте банк устанавливает индивидуально для каждого клиента. Минимум — 11,99%. Максимум — 30,86%. За выдачу наличных повышенная процентная ставка — 23,99%.

Подытожим. Если не закрыть долг в пределах льготного периода, банк начислит процент на всю сумму и за весь период пользования деньгами. В первые 100 дней — 9,9% для всех. В остальное время — по договору.

Какие операции входят в льготный период

С покупками в магазинах понятно — они у всех банках входят в льготный период. Больший интерес вызывает снятие наличных, перевод на другие карты, квазикеш операции.

Снятие до 50 000 рублей без комиссии. Фото: prokreditybanki.ru

Снятие наличных с карты «100 дней без процентов» входит в льготный период и не облагается комиссией. Правило распространяется на суммы не более 50 000 рублей в календарный месяц. В общем итоге за весь льготный период можно вывести около 200 000 рублей.

Переводы на другие карты — входят в льготный период, но выполняются с комиссией 5,9% (минимум 100 рублей). Даже переводы внутри банка будут с комиссией.

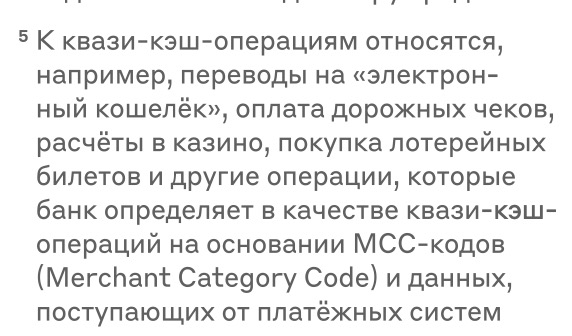

Квазикеш операции — операции по переводу денег на электронные кошельки, расчёты в казино, покупка лотерейных билетов и т. д. Они входят в льготный период, но уменьшают лимит снятия наличных и совершаются с комиссией. По карте standart — 5,9%, минимум 500 рублей.

В разделе «Тарифы» у банка есть перечень MCC-кодов, которые относятся к квазикеш операциям и исключения из них. Перед оплатой товаров и услуг в интернете, стоит свериться со списком исключений. Если вашей операции или сайта в нём нет, то придётся платить комиссию.

Страховка

Мы уже писали о том, как следует поступать, если надо отказаться от навязанной страховки. Пишите в банк заявление с просьбой вернуть деньги. Правило справедливо для услуг, по которым было разовое списание. Страхование жизни по карте «100 дней без процентов» — постоянная услуга, которая стоит 1,24% от суммы задолженности. Её можно отключить, позвонив на горячую линию.

Пирамида из карт «Альфа банка»

История из жизни. Клиент обращается в чат техподдержки «Альфа банка» с проблемой, а там ему предлагают оформить карту «100 дней без процентов». На заявление клиента «у меня уже есть одна» техподдержка сообщает: «берите ещё одну». Вопрос — зачем?

С помощью двух карт «Альфа банка» можно построить собственную финансовую пирамиду, погашая одну задолженность за счёт другой карты.

Например, по первой карте вы использовали 15 000 рублей, льготный период подходит к концу и грозит вам процентами за весь период пользования. Можно взять вторую карту и перевести с неё деньги в счёт погашения долга. Откроется новый льготный период уже на второй кредитке. Итого, если всё сделано верно, — 200 дней льготного периода.

Впрочем, схема работает не постоянно. О рисках построения финансовых пирамид из кредитов мы уже писали. Все они справедливы для карт «Альфа банка». Две карты — два годовых обслуживания, а это почти 3 000 рублей. К тому же наступит период, когда придётся платить. Если же продолжать тратить деньги, то можно не расчитать сил и оказаться с ещё большей задолженностью, чем первый раз.

Кредитные карты от Альфа-Банка обладают массой достоинств: длительный беспроцентный период – до 100 дней; значительный кредитный лимит – до 1 млн. рублей, отсутствие процентов за снятие наличных, баллы за оплату покупок картой, и наконец, самый приятный и желанный бонус – мили за покупки.

Но получить карту оказывается не так-то легко: банк отказывает даже тем клиентам, у которых высокая зарплата и хорошая кредитная история. Рассмотрим, каковы основные причины отказа в выдаче кредитной карты Альфа-Банка.

Содержание [Скрыть]

Как узнать причину отказа в кредитной карте Альфа Банка

После того как вы подали заявку на получение кредитной карты, банк начинает тщательно изучать и анализировать полученные сведения. Служба безопасности проверяет информацию по самым разным источникам: налоговой базе, Бюро кредитных историй, через правоохранительные органы, пенсионный фонд и другим.

Оценив все полученные данные, банк высылает свое решение либо по смс, либо на электронную почту. И если вы получили отказ, возникает закономерный вопрос: «Почему мне отказали?»

Ответить на него можно разными способами, но ни один из них не является стопроцентно действенным, потому что ни формулы, ни критерии по которым служба безопасности банка оценивает заявителя, сотрудники, принявшие заявление, не знают. Вот эти способы:

Распространенные причины отказов

Банк стремится получить всестороннюю информацию о заявителе: о его доходе, семейном положении, количестве денег, которое он тратит на членов семьи в месяц, его образовании, месте регистрации и множеств других фактов. И отказ в предоставлении карты может быть мотивирован следующими причинами:

- кредитная история с просрочками, задолженностями и штрафами;

- несоответствующий возраст – заемщик либо слишком молод, то есть младше 21 года, либо слишком стар – старше 65 лет;

- заемщик живет и работает в городе, в котором нет представительства банка;

- стаж работы меньше 3 месяцев;

- низкий уровень доходов;

- является индивидуальным предпринимателем или его работником;

- нет российского гражданства;

- высокая кредитная нагрузка;

- отсутствие образования;

- не предоставление основных и дополнительных документов;

- отсутствие телефонов организации-работодателя или их неправильное указание в анкете;

- высокая сумма запрашиваемого кредитного лимита;

- отсутствие дополнительного обеспечения в виде автомобиля, недвижимости, банковского вклада.

Почему банк не делится информацией о причинах

Отказ в оформлении кредитной карты почти никогда не содержит причину такого решения, и это обусловлено несколькими факторами. Во-первых, банк не хочет разглашать свои стандарты оценки кредитоспособности клиента.

Во-вторых, не хочет раскрывать источники, к которым он прибегает для получения информации о заемщике. Ведь эти источники не всегда могут быть официальными.

Как повысить шансы на одобрение

Есть обязательные условия, которые нужно соблюдать, чтобы получить кредитную карту:

- гражданство РФ;

- постоянный доход от 9000 рублей для Москвы;

- постоянный доход от 5000 рублей для других регионов;

- наличие контактного телефона мобильного или домашнего по адресу проживания;

- наличие стационарного телефона;

- наличие телефона отдела кадров или бухгалтерии;

- наличие постоянной регистрации и места проживания в городе, где есть отделение Альфа-Банка;

- место работы находится в городе, где есть отделение Альфа-Банка.

А есть и необязательные, которые могут повысить шансы на одобрение, например, нужно представить один из следующих документов:

- свидетельство о регистрации автомобиля категории «В» не старше 4 лет;

- справку 2НДФЛ;

- копию трудовой книжки;

- копию загранпаспорта со штампами выезда за границу за последний месяц;

- копию полисов ОМС и ДМС.

Если вы подавали заявку несколько раз, а вам отказывают, есть смысл поступить так:

- открыть вклад в Альфа-Банке в размере 2-3 предполагаемых кредитных лимитов на год или полгода, а к заявке приложить копию договора вклада и отметить в анкете, что вы являетесь вкладчиком банка;

- оформить дебетовую карту и провести по ней несколько операций, например, снять некоторую сумму денег. А потом приложить к заявлению на кредитную карту выписки по дебетовой.

Если уж и эти способы не помогают, и на все ваши заявки вы получаете отказ, то имеет смысл обратить внимание на кредитные карты других банков.

Альфа-банк не выдает дебетовые карты для людей на пенсии. Однако, есть кредитные карты для пенсионеров. Если гражданин России на пенсии подходит под выдвинутые требования заемщика, тогда он с легкостью может оформить кредитку для своих нужд. Кредитная карта пенсионерам в Альфа-банке — это отличный вариант для людей безработных людей преклонного возраста. Кто же может рассчитывать на выдачу кредита, и как получить карту?

Особенности кредитной карточки для пенсионеров

Если людям преклонного возраста не хватает денежных средств на определенные нужды, они могут оформить кредитную карту для пенсионеров от Альфа-банка. Такая кредитка имеет ряд преимуществ на фоне своих конкурентов. Поэтому ее оформляют большинство работающих людей пенсионного возраста.

Кредитная карта для пенсионеров в Альфа-банке выдается в платежно-расчетной системе VISA или MasterCard (скачать общие условия по кредиткам Альфа). Какую именно оформлять — клиент решает самостоятельно. Это является большим преимуществом, так как пенсионер сможет использовать кредитку в любом уголке планеты. Стоимость снятия наличных или использование кредитки за границей устанавливается индивидуально с учетом суммы кредита.

Есть функция интернет-банкинга. Кроме того, отделение Альфа-банка можно встретить практически во всех городах России. У карты для пенсионеров есть льготный период в 100 дней. Это значит, что деньгами в течение этого времени можно пользоваться бесплатно. Однако, это не значит, что 3 месяца не нужно платить по кредиту.

Каждый месяц необходимо вносить минимальный платеж — 5% (не меньше 300 рублей) от потраченной суммы.

На кредитную карту не может начисляться пенсия или другие денежные выплаты. На это стоит обратить внимание при оформлении карты, так как некоторые пожилые клиенты оформляют кредитки с расчетом, что на них можно будет начислять пенсии или зарплату.

Что предлагает Альфа-банк пенсионерам

Кредитная карта Альфа-банка пенсионерам выдается с процентной ставкой в диапазоне 25-40% (в зависимости от взятой суммы). Минимальная сумма кредита 6 000 рублей. Максимально допустимый лимит — 300 000 руб. Также пользователь должен оплачивать пользование карты. В год — 1290 рублей. При снятии денежных средств с карты взимается комиссия — 5,9%, но не меньше 500 руб.

Главная особенность карточки для пенсионеров от Альфа-банка 100 дней (скачать тарифы) — длительный льготный период.

Такой срок можно встретить далеко не в каждом банке. Поэтому это достаточно удобно и выгодно. В течение 100 дней клиент выплачивает весь кредит без дополнительных комиссий и процентов. Если все выплачено в срок, проценты не зачисляются. Если есть задержки по выплатам, тогда клиент обязан выплатить не менее 5% от потраченной с кредитки суммы за прошлый месяц.

Какие требования предъявляет банк к заемщику

У кредитной карты пенсионерам в Альфа-банке нет ограничения по максимально допустимому возрасту. Кроме пенсионных выплат россиянин должен иметь официальный дополнительный заработок. Это должно быть подтверждено документально (справкой по форме банка (скачать) или 2-НДФЛ (скачать)). Большим плюсом будет если потенциальный клиент получает пенсию в банке или является частым клиентом кредитора. При рассмотрении заявки вся кредитная история клиента детально изучается. Если он регулярно совершает большие денежные операции банк может сделать исключение, и выдать займ на более длительный период.

Потенциальный клиент должен проживать не более чем в 75 км от ближайшего отделения банка. Если пенсионер подходит под все выдвинутые требования. Тогда он может подать заявку на получение кредита, и в течение 1-2 дней его заявка будет обработана.

В том случае, когда пенсионер не работает, для оформления карты он может пригласить работающего поручителя. Это может быть член семьи или любой другой человек. У поручителя должен быть ежемесячный стабильный заработок. Шансы получить кредит увеличиваются, если у поручителя есть зарплатная карта от Альфа-Банка или он постоянный клиент кредитора.

Плюсы и минусы кредитки

Несмотря на то, что кредитка выдается на довольно выгодных условиях, клиент должен знать, какие она имеет преимущества и недостатки. Взвесить все за и против, понять сможет ли он выплатить взятый кредит в установленный сроки.

Главным преимуществом кредитки для пенсионеров — ее длительный льготный период. На сегодня это пока максимальный срок беспроцентного льготного периода, который может предложить кредитор. Достаточный лимит на карте для ежедневного использования.

Кроме того, можно заказать карточку на дом. Таким образом, заполняя заявку онлайн, пенсионер может стать обладателем кредитки не выходя из дома.

К минусам же относят тот момент, что карта, к сожалению, недоступна для неработающих пенсионеров. В отдельных случаях если есть поручитель, банк может одобрить заявление на взятие ссуды. Бонусная система отсутствует, и ежегодная оплата за пользование кредиткой довольно велика. В остальном карта 100 дней для людей пенсионного возраста имеет только положительные стороны.

Как пенсионеру оформить кредитку

Для получения карты потенциальный клиент должен предоставить сотруднику банка:

- документ удостоверяющий личность;

- пенсионное удостоверение;

- справки об официальных доходах (если они имеются).

Заявку на оформление кредитки можно подать как онлайн, так и в любом отделении Альфа-банка. Онлайн-заявка в Альфа-банке на кредитную карту пенсионерам подается на официальном сайте кредитора (скачать соглашение на обработку личных данных). После подачи документов заемщику остается лишь ждать ответа. После одобрения заявления сотрудник банка свяжется с клиентом, и скажет, когда он сможет получить свою кредитку. В среднем на рассмотрение заявки уходит 1-2 рабочих дня.

Важно! Больше документов, подтверждающих доход — выше шансы получить займы на выгодных условиях.

Заключение

Сегодня далеко не каждое финансовое учреждение готово выдать займы пенсионерам, расценивая такие соглашения как рискованные. Однако, Альфа-Банк готов выдать кредит всем желающим потенциальным клиентам, даже пенсионерам на выгодных условиях. Главное, чтобы возраст человека соответствовал допустимому и были все необходимые документы для оформления. В таком случае — это оптимальный выход из тяжелой ситуации в любом возрасте.

снимайте каждый месяц без комиссии

500 000 ₽

500 000 ₽

максимальный кредитный лимит

без % на покупки и снятие наличных

Бесплатно доставим сегодня при заказе в течение

Закажите сейчас — бесплатно доставим завтра

Наша лучшая кредитная карта для пенсионеров

100 Дней на покупки и снятие наличных

Снимайте наличные и оплачивайте ЖКХ, интернет, мобильную связь, штрафы и другие услуги. И всё это — без процентов.

Бесплатная доставка. Сотрудник банка привезет карту сегодня или на следующий день.

Какие документы необходимы?

Введите сумму лимита и узнайте, какие документы потребуются для оформления карты.

Водительское удостоверение, СНИЛС или карта другого банка

Справка о доходах

2-НДФЛ или справка по форме банка

- 50 тыс.

- 200 тыс.

- 1 млн

Самые честные 100 дней

Всё под вашим контролем — 100 дней начнутся только после первой покупки по карте. Выгодный лайфхак — вы пользуетесь картой, а позже закрываете долг квартальной премией. Вы не пропустите дату внесения денег — мы напомним, когда нужно платить.

Как получить кредитную карту пенсионеру

Заполните заявку онлайн

В удобное для вас место и время

Необходимо знать

Снятие наличных без комиссии

До 50 000 ₽ в месяц

Максимальный кредитный лимит

Минимальная процентная ставка

9,9% первые 100 дней, далее от 11,99% годовых

Комиссия за выдачу наличных более 50 000 ₽/мес (взимается с суммы разницы)

5,9% , минимум 500 рублей

Не секрет, что в нашей стране многие люди в возрасте продолжают работать, а дополнительный стабильный доход им обеспечивает пенсия. Альфа-Банк предоставляет таким гражданам более свободный доступ к банковским займам.

Трудоустроенный пожилой человек должен иметь возможность получить кредит, и пенсионные кредитки – самый удобный вариант для решения данной задачи. У «Альфа-Банка» есть интересные варианты специально для таких клиентов.

Кредитные карты для пенсионеров с льготным периодом от Альфа-Банка

Выбор. Какую карту взять пенсионеру? «Альфа-Банк» предлагает обратить внимание на решения с длительным льготным периодом. Например, кредитные карты Visa или MasterCard Classic/Standard «100 дней без процентов» с максимальным кредитным лимитом 300 тысяч рублей (60 тысяч на снятие наличных). Такие ограничения устроят большинство российских пенсионеров.

Условия. Выдаются трудоустроенным пенсионерам, то есть имеют дополнительный доход. Во время расширенного 100-дневного льготного периода владелец сможет пользоваться заемными средствами абсолютно бесплатно. Главное – успеть вернуть задолженность в срок. Минимальный ежемесячный платеж составляет 5% от суммы кредита (но не менее 320 рублей).

Стоимость. В «Альфа-Банке» можно бесплатно оформить пенсионную кредитную карту. Стоимость обслуживания составляет 1290 рублей в год. Кредитная ставка – от 26,99% (устанавливается индивидуально). Комиссия за снятие наличности – 5,9%, но не менее 500 рублей.

Как пенсионеру получить кредитную карту с доставкой на дом?

Доступно оформление через Интернет или непосредственно в отделении банка.

Оформление через Интернет. Для этого необходимо заполнить онлайн-заявку на нашем сайте, указав требуемые анкетные данные. Вся процедура займет у вас не более 10 минут. Затем нужно дождаться сообщения о предварительном решении (день или два) и забрать свою карту.

Оформление в отделении. Более традиционный вариант для людей в возрасте. В этом случае заявка заполняется в отделении банка. После получения одобрения нужно будет повторно посетить банк и забрать выпущенную карту.

Какой бы способ вы ни выбрали, вам понадобятся документы. Условия получения кредитных карт для пенсионеров такие же, как и для всех остальных клиентов «Альфа-Банка». Достаточно предъявить нашим сотрудникам паспорт гражданина Российской Федерации и один документ из списка, представленного на сайте.

Пенсионное удостоверение – необязательно, зато справка по форме 2-НДФЛ существенно повысит ваш шанс на одобрительное решение, а также снизит процентную ставку. Также полезными могут оказаться копии полиса добровольного медицинского страхования или заграничного паспорта с отметками о выезде за границу за последние 12 месяцев или свидетельства регистрации автомобиля.

Карта «100 дней без процентов» — одна из старейших кредиток России. Я получал её ещё в 2012 году — и точно порекомендую вам взять её в 2021-м.

Почему? Ответ прост — по карте действуют очень и очень выгодные условия.

И дело далеко не только в 100 днях без процентов.

Сейчас всё расскажем!

1. Честная рассрочка 100 дней на покупки

Вот как она работает:

Ещё один наглядный пример с условиями по 100-дневной рассрочке:

По поводу минимального платежа — он равен 5% от суммы долга.

Банк напоминает о «минималке» при помощи SMS.

2. Снять наличные — без кредитного рабства!

Банки ОБОЖАЮТ, когда клиент снимает деньги с «кредитки».

Нет, правда — просто посмотрите на их тарифы по снятию наличных. Это же просто золотая жила, «деньги из воздуха»!

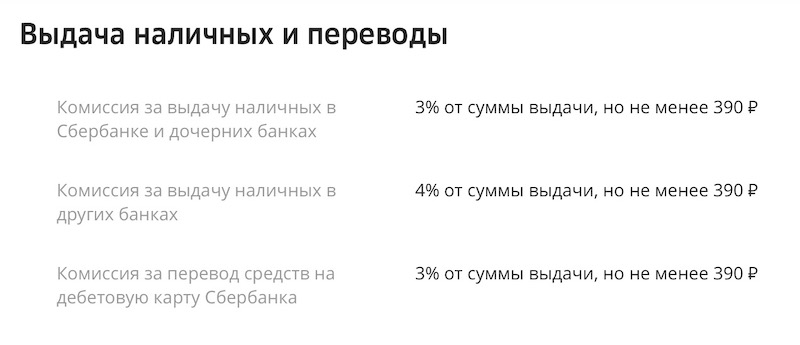

Например, кредитка Сбер. Вы сняли деньги — и сразу теряете минимум 390 рублей:

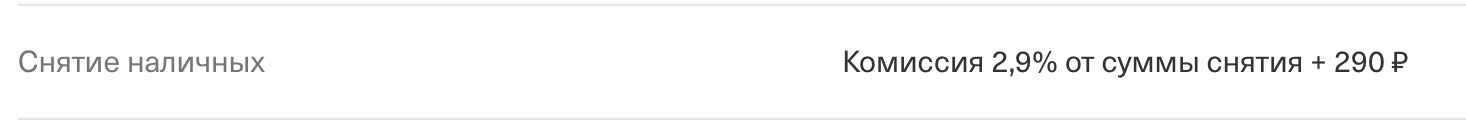

Ещё одна популярная кредитка — «Тинькофф Платинум»:

А ведь ещё начислят и «годовые» — от 30 до 50 процентов с суммы снятия:

Известный банк «Восточный» вообще немного пугает своими ставками на снятие «налички». Можно и 78% годовых получить:

Плюс за снятие наличных «Восточный» возьмёт довольно приличную комиссию:

А как дела на этот счёт обстоят у «Альфы»?

Карта «100 дней без %» известна своими сверхлояльными условиями по снятию «налички»:

В деталях всё работает так:

- В месяц разрешается снимать до 50 тысяч. Комиссий и штрафов — не будет 100%;

- Если больше — вот там уже пойдет комиссия, причем довольно приличная. 5,9%, но не менее 500 рублей;

- На возврат опять-таки даётся рассрочка 100 дней — Подробнее…

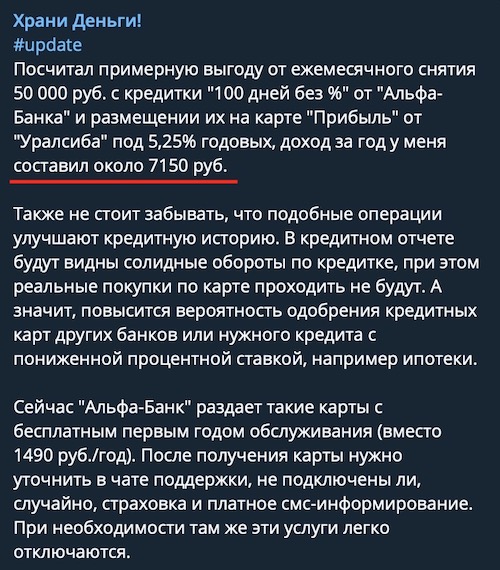

3. Есть легальный вариант заработать «деньги из воздуха»

Народ придумал простую схему по заработку на карте «100 дней без %».

Вот как всё работает:

- Каждый месяц снимаем с карты разрешённые 50 тысяч в месяц;

- Всё время кладём их на один и тот же расходно-пополняемый вклад — например, на дебетовую карту с кэшбэком;

- Чётко выполняем всё условия по грейс-периоду до 100 дней — вносим минимальные платежи, к 100-му дню гасим задолженность полностью;

Далее повторяем п.1-3 до бесконечности :);

Заработать можно более 7 000 «чистыми»:

В результате и обслуживание по карте будет бесплатным, и на небольшой подарок к Дню рождения или Новому году останется.

Есть ещё один плюс — резко улучшится ваша кредитная история.

4. Закрыть кредитку в другом банке

Ещё по карте «100 дней без процентов» есть возможность довольно выгодно перекредитоваться — перевести кредитный лимит на кредитку с долгом в другом банке и получить передышку по платежам на сто дней.

Вкратце работает всё так:

- В мобильном приложении «Альфа-Банка» выбрать «Платежи» — «Перевод задолженности». Важно: предварительно лучше связаться с банком, чтобы уточнить актуальные условия;

- Перевести сумму всей вашей задолженности по карте другого банка. Макс. сумма — 800 000 рублей, разрешают делать до 3 платежей в год.

- Закрыть погашенную кредитку в другом банке.

Теперь в течение 100 дней вы вносите только минимальный платёж (5%).

«Ну, признавайтесь — минусы-то наверняка есть»

Из серьёзного — только то, что по карте есть небольшая комиссия за обслуживание.

«100 дней без процентов» стоит от 590 до 1 490 рублей в год за стандартную карту, 2 990 рублей за «золотую» и 5 490 — за «платиновую».

Внимание, акция: если оформить карту «100 дней без процентов» до 31.12.2020, 1-й год обслуживания будет бесплатным!

Есть у карты и один недостаток из разряда «курьёзных» — за операции с т.н. «квази-кэшем» начисляют приличные комиссии:

Так что лучше не покупайте на кредитные деньги лотерейные билетики и не пополняйте электронные кошельки:

Строго говоря, 99% читателей такими необычными делами наверняка и не занимаются.

5. Бесплатная доставка

Карту привезут уже на следующий день — и денег за доставку не возьмут.

P.S. «А что, так можно было?»

Напоследок — держите крутой отзыв-лайфхак по «100 дней без %» от семьи, где есть сразу две такие карточки:

Для кого?

Карта «100 дней без процентов» — отличный вариант для тех, кто хочет:

- Получить что-то дорогое сейчас, а отдавать деньги с комфортом в рассрочку;

- Снимать с кредитки наличные — до 50 тысяч — без комиссии на срочные нужды и не попадать в «кредитное рабство;

- Выгодно перекредитоваться — закрыть кредитку в другом банке и получить «каникулы» по платежам на срок до 100 дней;

- Заработать «деньги из воздуха» — что называется, на ровном месте;

А если взять две карты «100 дней без процентов» — получится и вовсе постоянно жить в долг с комфортом 🙂 (см. отзыв выше).

Условия для получения карты

В общем-то, ничего «такого» — даже по доходу требования очень скромные:

— Гражданство РФ;

— Постоянная регистрация РФ;

— Мин. стаж на последнем месте работы: 6 месяцев;

— Ежемесячный доход (совокупный после налогообложения): 10 000 руб.;

— Контактный телефон — подойдёт как мобильный, так и домашний по месту фактического проживания.

Подавайте заявку в любом случае — в конце концов, вы ничем не рискуете:

Статьи на тему:

Я оформляла эту карту полгода назад. В целом всё понравилось. Насчеи 100 дней без процентов — всё правда, никаких засад нет, я успела за эти три месяца закрыть платеж полностью. Очень удобно и выгодно. Оформляла её кстати на сайте, через минут 5 мне перезвонили из банка, дальше просто нашла отделение банка, приехала и забрала пластик. Снять наличные можно было в этот же день. Сейчас закрыла — лишняя кред. нагрузка в данный момент мне ни к чему. Если опять буду нуждаться в деньгах, обязательно оформлю ещё раз эту карту, продукт и правда хорош. В общем, смело рекомендую.

Читайте также: