Как заполнить пенсионеру декларацию 3 ндфл при продаже автомобиля

Опубликовано: 30.04.2024

При продаже автомобиля в 2020 году продавец получает доход, в связи с чем у него может возникнуть обязанность по уплате подоходного налога и заполнению налоговой декларации 3-НДФЛ для подачи в ФНС.

Платить налог и подавать отчетность нужно только в отношении тех проданных транспортных средств, которые были в собственности менее 3 лет. Если машиной человек владел 3 и более лет, то никаких обязанностей у продавца физического лица не возникает — декларацию подавать не нужно, НДФЛ платить не требуется.

Когда нужно заполнять декларацию при продаже автомобиля?

Согласно п. 17.1 ст. 217 НК РФ, декларация 3-НДФЛ заполняется в случае, если человек владел авто менее 3 лет. В такой ситуации нужно не только подготовить отчетность для последующей сдачи в налоговый орган, но и рассчитать и уплатить сумму налога.

Налог можно сократить или не платить вовсе, если воспользоваться имущественным вычетом:

- затраты на покупку данного автомобиля — если сохранился договор купли-продажи;

- 250 тыс. руб. — фиксированная сумма, логично применять, если не сохранились документы, подтверждающие расходы на покупку транспортного средства.

Человек сам определяет, какой вид вычета будет использовать. Сумма выбранной льготы отнимается от цены продажи, после чего с полученной разности нужно заплатить 13 процентов.

Если вычет равен или превышает доход от продажи (что бывает довольно часто), то платить налог не придется, но заполнить и подать 3-НДФЛ нужно в любом случае, если автомобиль был в собственности менее 3 лет.

Декларацию нужно оформлять в 2021 году, если транспорт был продан в 2020 году — до конца апреля включительно.

Если человек владел транспортом 3 или более лет, то не нужно задумываться ни о налоге, ни о декларации. У продавца не возникает никаких обязанностей перед налоговым органом.

Сроки подачи в ФНС

Если транспортное средство реализовано физическим лицом в течение 2020 года, то сдать 3-НДФЛ нужно до 30 апреля 2021 года включительно.

Можно сдать в любой день с 1 января по 30 апреля 2021 года.

Подача декларации после 30 апреля 2021 года приведет к штрафу в размере 1000 руб. за нарушение сроков.

Срок для уплаты подоходного налога от продажи — до 15 июля 2021 года. Нарушение этих сроков приведет уже не только к штрафу, но и к начислению дополнительных пени на сумму просрочки.

Новая форма 3-НДФЛ для 2021 года

Существует несколько способов заполнить декларацию для подачи в ФНС:

То есть любое физическое лицо вправе само выбрать удобный способ подготовки декларации и формат подачи — на бумаге или электронно.

В современное время чаще всего выбирается последний способ — подача через личный кабинет налогоплательщика на сайте ФНС.

Однако ничто не мешает по старинке найти актуальный бланк отчетности, заполнить его, соблюдая установленные правила, и лично принести заполненный отчет в отделение налоговой службы по месту жительства.

При самостоятельном заполнении 3-НДФЛ без использования программы и личного кабинета важно убедиться, что данные вносятся в актуальную форму декларации.

В 2021 году бланк 3-НДФЛ претерпел изменения. Приказом ФНС от 28.08.20 № ЕД-7-11/615@ утверждена новая форма декларации, которую нужно использовать для декларирования своих доходов, а также получения вычетов.

Как заполнить отчет, если в 2020 году продан авто в собственности менее 3 лет?

Правила заполнения декларации можно найти в приложении к Приказу ФНС от 28.08.20 № ЕД-7-11/615@.

Продавец автомобиля должен заполнить:

- титульный лист;

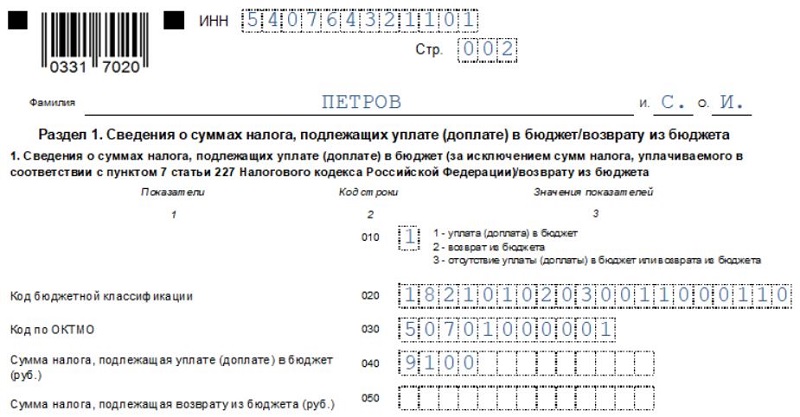

- Раздел 1 — показать итоговую сумму налога к уплате (или нулевые показатели);

- Раздел 2 — провести основной расчет налоговой обязанности;

- Приложение 1 — отразить данные о покупателе транспортного средства;

- Приложение 6 — провести расчет вычета.

Инструкция по заполнению в таблице

Ниже указано, что нужно заполнить в форме 3-НДФЛ для декларирования дохода от продажи автомобиля:

Поле листа декларации

Инструкция по заполнению поля 3-НДФЛ

Физическое лицо, оформившее продажу своего автомобиля в 2020 году, должно заполнить декларацию по форме 3-НДФЛ в 2021 году до 30 апреля, а также заплатить подоходный налог до 15 июля, но только в том случае, если машина была в собственности менее 3 лет.

Для оформления в 2021 году следует использовать новый бланк декларации, форму которого утвердил Приказ ФНС от 28.08.20 № ЕД-7-11/615@. Бланк 3-НДФЛ в формате excel и образец заполнения для случая продажи авто можно бесплатно скачать по ссылкам ниже.

Кто должен подавать 3-НДФЛ при продаже автомобиля?

Не всем продавцам машины нужно заполнять декларацию по доходам физических лиц по форме 3-НДФЛ.

Не должны подавать 3-НДФЛ и платить подоходный налог те граждане, которые владели автомобилем 3 и более лет, при этом авто использовался для личных нужд, а не для предпринимательской деятельности.

Заполнить декларацию и заплатить НДФЛ необходимо гражданам, продавшим автомобили, бывшие в собственности менее 3 лет.

Не всегда при продаче 3-НДФЛ нужно платить налог. Если авто продан по стоимости 250 000 или менее рублей, либо расходы по приобретению машины равны или превышают полученные доходы от продажи, то платить НДФЛ не придется.

Налог к уплате рассчитывается как 13% * (Доход от продажи — Вычет), в качестве вычета может выступать либо сумма в пределах 250 000 руб., либо расходы на приобретение данного автомобиля (если есть подтвердающие документы).

Человек, продавший автомобиль в 2020 году, должен:

- Определить, есть ли обязанность по подаче 3-НДФЛ — если авто владели менее 3 лет, то нужно подавать.

- Выбрать удобный и выгодный вариант имущественного вычета — 250 т.р. или расходы.

- Рассчитать размер налога к уплате при владении машиной менее 3 лет с учетом выбранного вычета.

- Подать декларацию в срок до 30 апреля 2021 года включительно.

- Заплатить НДФЛ в срок до 15 июля 2021 года включительно.

Порядок и срок подачи в 2021 году

Граждане вправе сдавать декларацию в любом удобном виде — бумажном или электронном.

Вариантов оформления 3-НДФЛ несколько:

Срок подачи — не позднее 30 апреля 2021 за автомобили, продажа которых оформлена в 2020 году.

Несоблюдение данного срока ведет к штрафу в размере 1000 руб.

Если нужно также заплатить налог, то сделать это нужно до 15 июля 2021 года. Несоблюдение этой обязанности ведет к более существенным штрафам и начислению пени за дни просрочки.

Новая форма декларации для физических лиц

Важная информация — бланк декларации 3-НДФЛ в 2021 году обновился. При заполнении необходимо убедиться, что заполняется новая форма декларации, утвержденная Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Ниже можно скачать бланк в excel и pdf.

Если декларация будет заполнена на старом бланке, то ФНС ее не примет.

Новая форма отличается от действовавшей в 2020 году — обновились штрих-коды, поменялось содержание отдельных страниц и разделов, однако правила заполнения при продаже автомобиля не изменились. Заполнить нужно те же листы, что и ранее.

Как заполнить, если машина была в собственности менее 3 лет?

Физические лица при продаже автомобиля должны заполнить следующие страницы в 3-НДФЛ:

- титульная;

- раздел 1 — налог к уплате;

- раздел 2 — расчет НДФЛ;

- приложение 1 — сумма дохода;

- приложение 6 — сумма имущественного вычета.

На каждом листе нужно указать ИНН гражданина — продавца машины, поставить порядковый номер заполненной страницы. Также на всех листах, кроме титульного вверху вписывается фамилия декларанта и инициалы. Внизу страниц ставится личная подпись и дата подачи 3-НДФЛ.

Последовательность заполнения 3-НДФЛ при продаже машины в 2020 году следующая:

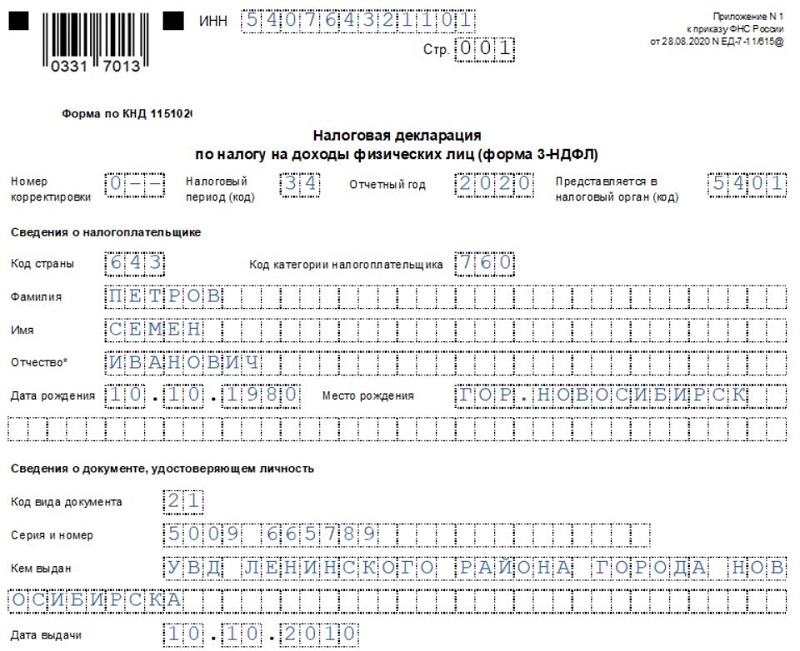

Шаг 1. В титульном листе заполняется информация о том, кто и в связи с чем оформляет декларацию по доходам физических лиц.

- номер корректировки — 0;

- код периода — 34;

- год — 2020;

- код ФНС — четырехзначный код налогового органа, куда подается форма 3-НДФЛ при продаже автомобиля;

- код страны — 643 для граждан РФ;

- категория налогоплательщика — 720;

- ФИО продавца полностью;

- дата рождения;

- год рождения;

- сведения о документе личности;

- контактный телефон, по которому налоговый специалист сможет связаться с гражданином при необходимости;

- количество заполненных страниц декларации 3-НДФЛ;

- количество прилагается листов к форме 3-НДФЛ;

- сведения о том, кто подает отчет — сам продавец автомобиля или доверенное лицо;

- подпись и дата.

Пример заполнения титульного листа при продаже автомобиля:

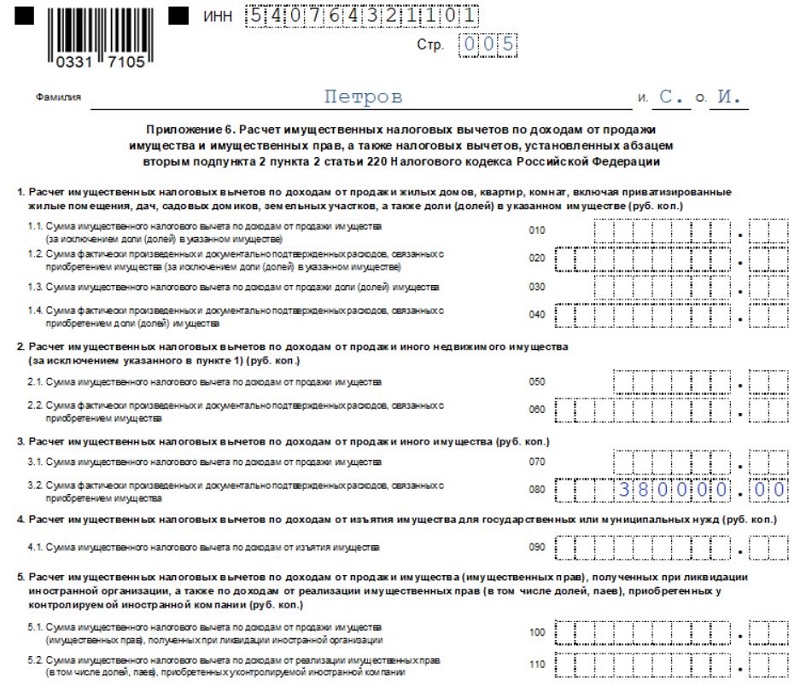

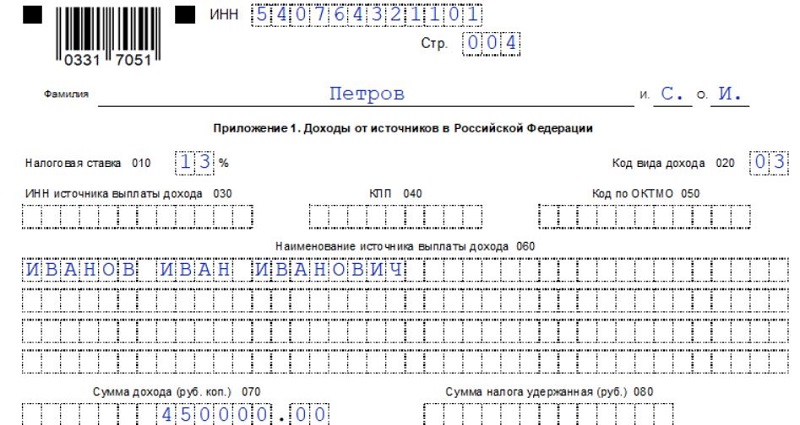

Шаг 1. В приложении 6 вносится выбранный размер вычета — если берется сумма в пределах 250 000, то она вносится в поле 070, если берутся расходы по приобретению, то они вписываются в строку 080. Повторить выбранный размер вычета нужно в поле 160.

Пример заполнения шестого приложения 3-НДФЛ:

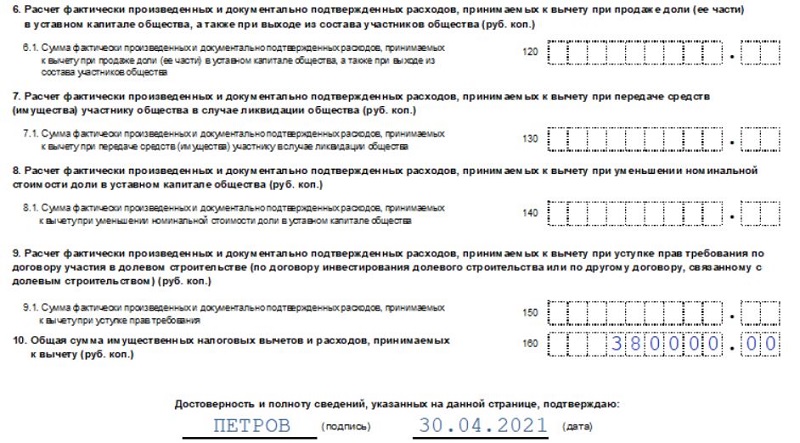

Шаг 2. В приложении 1 указывается сумма дохода от продажи авто (поле 070) и ФИО покупателя (поле 060). Здесь же в строке 010 показывается размер ставки НДФЛ — 13%, а в строке 020 — код вида дохода (для продажи автомобиля код «03»).

Пример заполнения первого приложения 3-НДФЛ:

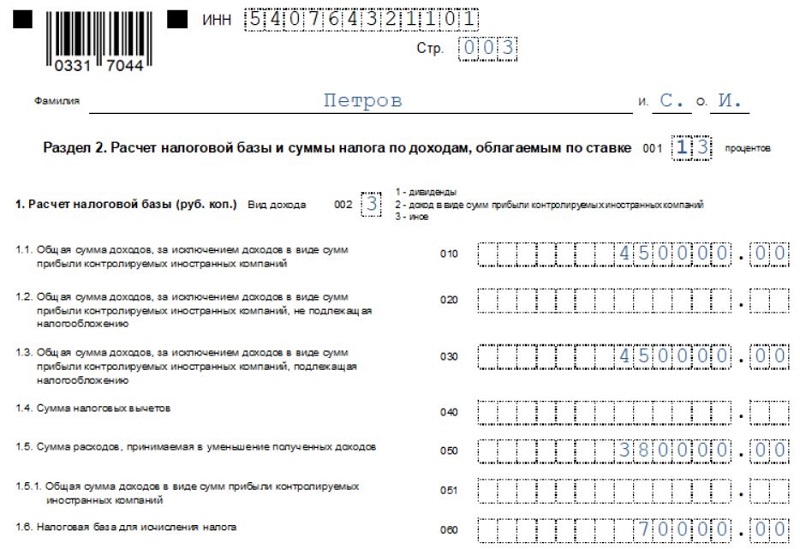

Шаг 3. В разделе 2 рассчитывается размер НДФЛ к уплате на основании заполненных приложений к декларации.

Здесь следует заполнить следующие поля:

- 001 — ставка налога — 13;

- 002 — проставляется код «03», что означает иной вид дохода;

- 010 — сумма дохода из приложения 1 (цена автомобиля по договору купли-продажи);

- 030 — еще раз вписывается сумма доход из поля 010;

- 040 или 050 — заполняется размер вычета из приложения 6 (040 — если выбрана сумма 250 000; 050 — если выбраны расходы);

- 060 — база для расчета подоходного налога (разность дохода и вычета);

- 070 — размер налога, рассчитывается как ставка из 001 умножить на базу из 060. Если доход равен вычету, то платить НДФЛ не придется, в поле 070 ставится 0.

- 150 — еще раз вписывается сумма налога, которую нужно заплатить (или 0).

Пример заполнения раздела 2 в декларации 3-НДФЛ:

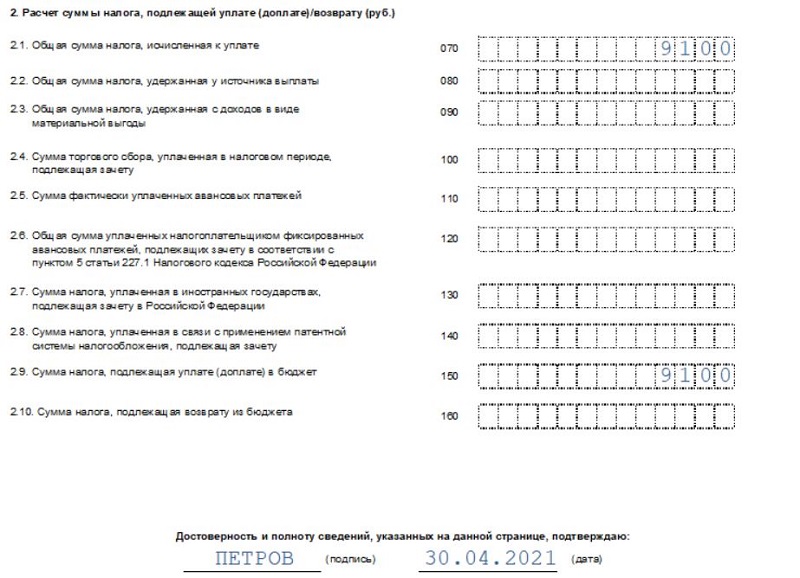

Шаг 4. В разделе 1 подводятся итоги расчетов, проведенных в разделе 2.

На данной странице декларации нужно заполнить:

- 010 — поставить либо 1, если нужно заплатить налог, либо 3, если НДФЛ нулевой;

- 020 — код КБК, по которой проводится платеж при продаже автомобиля — 182 1 01 02030 01 1000 110;

- 030 — код ОКТМО, это код по классификатору, соответствующий адресу проживания продавца машины.

- 040 — налоговая сумма с продажи автомобиля, которую нужно заплатить физическому лицу (либо 0, если вычет равен доходу).

Пример заполнения раздела 1:

Полезное видео

Порядок заполнения декларации 3-НДФЛ для продавцов автомобиля с помощью личного кабинета на официальном сайте налоговой службы:

Как всегда, мы постараемся ответить на вопрос «Как Пенсионеру Заполнить 3 Ндфл При Продаже Машины В 2021 Году». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Всего по состоянию на 26 июня амурские налогоплательщики подали более 38 тысяч деклараций. Из них более 16 тысяч задекларировали доходы в связи с продажей имущества, транспортных средств, земельных участков, сдачей их в аренду, реализацией ценных бумаг. Обязанность по декларированию доходов исполнили почти 74 % граждан.

Инструкция по заполнению декларации 3-НДФЛ при продаже автомобиля за 2021 год – образец при владении машиной менее 3 лет

Если перед вами встал вопрос о заполнении 3-НДФЛ при продаже машины, значит, в прошлом году вы распрощались со своим четырехколесным другом, который был у вас в собственности менее 3 лет. Декларацию 3-НДФЛ при продаже машины в 2021 году нужно подать в 2021 году. Ведь сдается она по итогам того календарного года, в котором был получен доход от продажи (п. 1 ст. 229 НК РФ).

3-НДФЛ при продаже автомобиля

При продаже имущества, находящегося в собственности менее трех лет, следует задекларировать доход в налоговой инспекции. Декларация нужна, чтобы выплатить налог с полученных от продажи, например, автомобиля денег. НДФЛ с продажи автомобиля, более трех лет находящегося в собственности, не берется.

Заполнять декларацию и платить налог в тринадцать процентов должны только те собственники, которые владели машиной менее 3 лет. Если срок владения транспортом больше, можно смело забыть не только про оплату налога, но и про заполнение декларации.

Обстоятельства, при которых сбор уплачивать не нужно.

В предшествующие годы (до 2021 включительно) в программе была еще одна вкладка для заполнения — «Адрес». Для перехода на нее нужно было нажать на изображение в виде домика в верхней части окна программы. С 2021 года эта вкладка исключена. Однако если Вы оформляете декларацию за предшествующие годы, то эту вкладку также нужно заполнить. В этой статье речь пойдет о налоговой декларации, которую необходимо подать в случае продажи автомобиля. Обратите внимание, налоговую декларацию в обязательном порядке необходимо подать каждому, кто продал автомобиль в течение 2021 года и владел им до этого менее 3-х лет («Налог с продажи автомобиля. В каком случае не нужно платить подоходный налог?»).

Заполнение 3 ндфл при продаже автомобиля

Заполнение данных полей не должно вызвать у вас сложности. Все поля заполняем по порядку, как на примере, при этом необходимо обязательно нужно указать свой ИНН. Код страны и документ удостоверяющий личность выбираем из выпадающего списка. И вносим серию, номер, дату выдачи и кем выдан документ.

Продав автомобиль, продавец обязан декларировать полученный от покупателя доход только в одном случае – если данная машина была в его собственности менее 3 лет. Если человек владел авто 3 года и более, то платить НДФЛ не нужно, так же, как и заполнять декларацию.

Штраф за не предоставление декларации

Если использовать вычет невыгодно, то можно уменьшить налоговую базу на размер расходов, которые плательщик понес, когда приобретал машину. Об этом сказано в пп.2 п.2 ст.220 НК РФ. В рассматриваемом примере Илье Сафронову выгоднее предъявить для уменьшения налоговой базы расходы на покупку, чем имущественный вычет.

Пример

- в приложении 1 показывается доход – стоимость автомобиля из договора купли-продажи;

- в приложении 6 указывается размер вычета;

- в разделе 2 считается налоговая база (доход минус вычет) и указывается нулевой налог к уплате;

- в разделе 1 также проставляются нули.

При продаже транспорта бывший владелец становится получателем дохода. Законодательство РФ предусматривает обязанность уплаты части прибыли россиян государству. Неважно, было ли проданное авто подарено, наследовано или куплено в автосалоне — продавец предоставляет отчетность по форме 3-НДФЛ при продаже автомобиля менее 3 лет. Рассматривая показатели, связанные со стоимостью объекта продажи и сроком его владения, налоговики вправе обязать продавца заполнить 3-НДФЛ на продажу машины.

Декларация 3-НДФЛ при продаже автомобиля

Чтобы понять, надо ли что-то сдавать в ИФНС, найдите свой случай в предыдущем разделе. Вы совсем ничего не должны налоговикам только в первом случае: у вас по закону нет обязанности начислять и декларировать налог. Во всех остальных случаях, даже если налога к уплате в бюджет по вашим прикидкам не выходит, надо сообщить об этом налоговикам. Дело в том, что во всех остальных случаях применены налоговые вычеты при продаже автомобиля. Чтобы в налоговой их учли и не рассчитали вам НДФЛ со всей суммы, за которую вы продали авто, нужно заявить и подать декларацию о том, что у вас есть право на вычет.

Подача 3-НДФЛ при продаже машины

Декларация о доходах физических лиц — Новая форма 3-НДФЛ — Изменения в 3-НДФЛ в году. Какие документы нужны для сдачи 3-НДФЛ. При продаже автомобиля физлицом декларацию 3-НДФЛ необходимо подавать в налоговую инспекцию в обязательном порядке, если владение машиной длилось менее 3-х лет. Представление декларации требуется:.

Способ 1. Автомобиль куплен владельцем за 750 000 рублей два года назад. Бумаги, оформленные при продаже, утеряны. После аварии авто продается за 500 000 рублей. По причине утраты подтверждающих сумму покупки бумаг продавец не вправе рассчитывать на то, что налоговики примут расходы по покупке авто в виде затрат. В таком случае заявитель вправе использовать только стандартный вычет, установленный законом, — 250 000 рублей.

В итоге получаем освобожденных от составления 3-НДФЛ при продаже транспорта продавцов, владевших машинами на протяжении трех и более лет, остальные участники сделки со стороны продажи обязаны предоставить инспектору налоговую декларацию на автомобиль, владельцами которого они были.

3-НДФЛ при продаже автомобиля менее 3 лет владения: как отсчитать 3 года

Следующая закладка программы просит заполнить поля о личности заявителя, списываем информацию из бумаг, подготовленных для формирования отчетности. Закладка о доходах попросит выбрать размер налога — это 13% (30% — цифра для нерезидентов) и уточнить, от кого поступила выплата. Потребуется ввести информацию о покупателе из договора.

Обратите внимание, что мы рассматриваем ситуацию, когда декларацию нужно подавать ТОЛЬКО по случаю продажи автомобиля и получения вычета. Если в вашем случае в отчете будут и другие доходы и вычеты (например, социальные), то возможны отклонения от описанного нами алгоритма.

- Д1 – изменен формат представления сведений о приобретенном объекте недвижимого имущества (этот лист как раз касается вычета при покупке квартир, домов, участков и т.п.).

- З (про инвестиционные НВ) – скорректированы поля формы, данные в них теперь нужно вносить немного по-другому.

- И (прибыль от операций с ценными бумагами) – добавлены несколько пунктов, касающихся инвестиционных вычетов.

- В нескольких других листах скорректирована нумерация полей и заменены коды в левой верхней части каждого листа.

Правила подачи декларации

- от вознаграждений за оказание услуг, договора найма, аренды имущества;

- от продажи имущества, которое было в собственности менее 3-х лет;

- от заграничных источников;

- от выигрыша в лотерею;

- от вознаграждений, которые получают наследники авторов произведений науки, литературы, искусства, а также изобретений;

- от предмета дарения;

- при получении налогового вычета, например, вычета за покупку жилья или лечение.

А можно ли декларацию не сдавать, может налоговики и не узнают о доходе? Это маловероятно. Как известно, каждый автомобиль должен быть зарегистрирован. А органы, осуществляющие регистрацию транспортных средств, обязаны сообщать о зарегистрированных авто и их владельцах налоговикам в течение 10 дней со дня регистрации (п. 4 ст. 85 НК РФ). Поэтому о смене собственника авто специалисты ИФНС узнают довольно быстро.

- являются налоговыми резидентами РФ, т. е. фактически находились в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ);

- не использовали проданное авто в предпринимательской деятельности.

Декларация 3-НДФЛ после продажи автомобиля

Это значит, что вам нужно будет подать декларацию по форме 3-НДФЛ (Приложение N 1 к Приказу ФНС от 24.12.2021 N ММВ-7-11/671@ ) в инспекцию по месту жительства не позднее 30 апреля года, следующего за тем, в котором была продана машина (п. 1 ст. 229 НК РФ). Если, допустим, вы продали авто (которому менее 3 лет) в 2021 году, то сдать 3-НДФЛ должны будете не позднее 30.04.2021.

В графе «Сумма вычета (расхода)» в этом случае указываем сумму 250 тыс. рублей, при этом она не должна превышать сумму вашей продажи. Например, вы продаете авто за 375 тыс. рублей, в этом случае можно взять вычет полностью, а если продаете за 150 тыс. рублей, то и сумма вычетов составит 150 тыс. рублей.

Заполнение и документы для 3-НДФЛ при продаже автомобиля

Ст. 229 НК РФ обязывает граждан подавать документацию не позднее 30 апреля года, который следует за отчётным периодом. То есть, если машина была реализована в 2021 году, то подать отчётность следует до 30 апреля 2021 года. Оплатить сумму налога необходимо до 15 июля года, когда подавалась декларация.

Как заполнить 3-НДФЛ при продаже автомобиля при владении менее 3 лет – инструкция и образец заполнения за 2021 год

Заполнение данных полей не должно вызвать у вас сложности. Все поля заполняем по порядку, как на примере, при этом необходимо обязательно нужно указать свой ИНН. Код страны и документ удостоверяющий личность выбираем из выпадающего списка. И вносим серию, номер, дату выдачи и кем выдан документ.

Ввиду того, что пожилые люди тоже могут получать дополнительный доход, им необходимо знать, как пенсионеру заполнить декларацию 3-НДФЛ, чтобы у налоговой службы не возникло вопросов. Обычно передавать этот бланк отчётности нужно всем физическим лицам, которые получили дополнительный облагаемый налогом доход. В случае с пенсионерами это может быть прибыль от сдачи жилья в аренду, продажи автомобиля, квартиры или другого имущества. Чтобы заплатить подоходный налог, необходимо предоставить в налоговую службу отчёт – декларацию 3-НДФЛ.

Работающие пенсионеры вправе оформить налоговый вычет при приобретении недвижимости, за обучение или за лечение. Чтобы получить подобную компенсацию, также обязательно нужно подготовить декларацию. Существует ряд правил касаемо заполнения и передачи документа, которых стоит придерживаться.

Условия для заполнения декларации

Для начала в поле идентификационного номера пенсионеру нужно вписать свой ИНН, после чего проставить номер корректировки. Если в этом отчётном году декларация передаётся в первый раз, нужно указать код 0. Год, в котором был получен кредит на жилье, отмечается в строчке «Налогового периода».

Затем в строчке код ФНС проставляется состоящий из 4 знаков код того органа, куда передаются документы. Дальше пора переходить к полям для данных о плательщике налога: указать паспортные данные человека, который передаёт декларацию и его статус. В строчке «Статус» проставляется цифра 1, если человек является резидентом страны и цифра 2, если таковым не является.

Далее в строке «Достоверность и полнота сведений» требуется вписать цифру 1, если человек действует от своего имени, а не пользуется услугами доверенного лица.

Нюансы и примеры заполнения декларации в контексте получения вычетов

- Быть резидентом РФ. Это значит, что в отчётном году не меньше 183 дней прожить в пределах страны;

- В рамках отчётного периода иметь дополнительный доход, например, дивиденды или арендную плату;

- Передать готовую декларацию лично или через представителя, а также подготовить другие документы, если человек имеет право на имущественный вычет.

Декларация заполняется на бланке, утвержденном ФНС. Свежую его версию можно запросить у консультантов ведомства при непосредственном визите в территориальное представительство Налоговой службы, либо скачать на сайте ФНС.

Как заполняется декларация при продаже машины?

Сдача декларации может быть обусловлена, к примеру, желанием продавца автомобиля показать тем или иным заинтересованным лицам, что у него в налоговом году, за который предоставляется декларация, были дополнительные доходы. В данном случае — за счет продажи машины. Факт принятия декларации ФНС (на документе проставляется отметка ведомства) делает соответствующий документ официальным и, вместе с тем, не обязует человека уплачивать налог.

В каких случаях при продаже машины заполняется декларация?

Рассмотрим теперь подробнее то, как заполняется декларация, о которой идет речь. Условимся, что заполняет ее продавец автомобиля все же за себя при владении транспортным средством менее 3 лет к моменту продажи. В данном сценарии человек обязан в любом случае исчислить, а в определенных случаях — уплатить НДФЛ в бюджет.

Автоинспекция передает сведения в налоговую только после того, как автомобиль был зарегистрирован новым владельцем. Но, продавая машину, продавец должен знать, что он обязан подать декларацию и заплатить налог с прибыли с момента заключения договора и получения суммы за автомобиль. Если у автомобиля несколько собственников, то необходимо учитывать доли в собственности, пропорционально распределяя сумму.

Заполнение 3 ндфл при продаже автомобиля

Если у вас сохранился договор купли-продажи вами своего автомобиля, то указываете код 903 . Если стоимость покупки была больше стоимости продажи, т.е. у вас фактические не возник доход, то сумма расхода ставится та же, что и сумма продажи, при этом налог у вас будет равен нулю. Например, если вы купили машину за 700 тыс. рублей, а продаете за 675, в таком случае сумма дохода и вычета будет равна 675 тыс. рублей. Сумма налога равна нулю.

Декларация 3-НДФЛ при продаже машины: кто сдает, сроки сдачи, как правильно заполнить в 2021 году

Помимо таких граждан, полностью освобождаются от уплаты налога люди, продающие автомобиль значительно дешевле, чем покупали. Этот факт подтверждается документально, например, приложив форму соглашения о приобретении и копию счета. Но если транспортное средство реализуется в ущерб, то также необходимо предоставить отчетность.

Надежда Тихонова Последние изменения: март, 2021 4,768

Ввиду того, что пожилые люди тоже могут получать дополнительный доход, им необходимо знать, как пенсионеру заполнить декларацию 3-НДФЛ, чтобы у налоговой службы не возникло вопросов. Обычно передавать этот бланк отчётности нужно всем физическим лицам, которые получили дополнительный облагаемый налогом доход. В случае с пенсионерами это может быть прибыль от сдачи жилья в аренду, продажи автомобиля, квартиры или другого имущества. Чтобы заплатить подоходный налог, необходимо предоставить в налоговую службу отчёт – декларацию 3-НДФЛ.

Работающие пенсионеры вправе оформить налоговый вычет при приобретении недвижимости, за обучение или за лечение. Чтобы получить подобную компенсацию, также обязательно нужно подготовить декларацию. Существует ряд правил касаемо заполнения и передачи документа, которых стоит придерживаться.

- Условия для заполнения декларации

- Базовые требования к заполнению декларации

- Пошаговая инструкция по заполнению

- Нюансы и примеры заполнения декларации в контексте получения вычетов

- Раздел 1

- Раздел 2

- Лист Д1 – сведения о приобретённой недвижимости

- Итого

- Быть резидентом РФ. Это значит, что в отчётном году не меньше 183 дней прожить в пределах страны;

- В рамках отчётного периода иметь дополнительный доход, например, дивиденды или арендную плату;

- Передать готовую декларацию лично или через представителя, а также подготовить другие документы, если человек имеет право на имущественный вычет.

- Заполнять поля от руки ручкой чёрного или синего цвета. Допускается вариант заполнения с помощью ПК. Во втором случае используется 16-18 размер шрифта Courier New;

- Нельзя допускать ошибок, помарок или вносить исправления. Сведения должны быть достоверными;

- Листы нельзя скреплять между собой;

- Заполнять нужно только те листы декларации, которые касаются нужного отчётного периода, остальные не трогать;

- Показатели вписывают в рублях и копейках, округление сумм расходов или доходов запрещено. Непосредственно величину налога к оплате можно округлять (больше 50 копеек – в большую сторону, меньше 50 копеек – значение не берётся в учёт);

- Все расчёты пенсионер выполняет самостоятельно;

- На страницах проставляется нумерация в формате «001, 002 и т.д.».

- На 4 странице листа А нужно описать все имеющиеся источники дохода и общую сумму дохода;

- На 8 странице листа Д отметить, какая величина вычета положена гражданину (если цель всех манипуляций – получение компенсации);

- На 9 странице листа Д указать сумму налога, который возвращается после продажи имущества;

- На 10 странице листа Е высчитать положенную сумму имущественного или социального вычета;

- На странице 13-19 описать имеющиеся источники доходов в виде ценных бумаг, вложений и прочие доходы, которые тоже облагаются 13% НДФЛ;

- Затем перейти на страницу 2-3, где добавить сводные данные относительно всех вычетов и доходов, которые будут облагаться налогом.

- Строка 010 – возврат уплаченного в бюджет НДФЛ (в нашем примере пенсионер претендует на вычет после покупки жилой недвижимости). Указывается цифра 2;

- Графа 020 – КБК, состоящий из 12 цифр. Код шифрует в себе данные о доходах и расходах бюджета всех регионов страны;

- Строка 030 – сведения сюда переносятся из первого блока заполненной справки по форме 2-НФДЛ о доходах гражданина;

- Код 050 – здесь рассчитывается сумма возмещения за купленное имущество.

- В строку 010 перенести сумму из справки о доходах, полученной в бухгалтерии по месту работы;

- В графу 040 отразить положенную заявителю сумму налогового вычета в рамках этого периода;

- В строку 060 вписать налоговую базу, а в 070 – итоговую величину налога к уплате.

- В строке 010 вписывается код купленного объекта. 1 для жилого дома и 2 для квартиры;

- Поле 030 – сюда вносят признак налогоплательщика, ведь в декларации могут быть отражены доходы собственника квартиры (код 01) или его супруга (код 02);

- Дальше нужно заполнить подробную информацию о жилье – адрес, индекс, код региона и прочие моменты, позволяющие идентифицировать объект;

- В специальное поле налогоплательщик должен добавить дату получения свидетельства;

- Код 200 – это суммарный заработок человека, подающего декларацию, с которого он уплатил НДФЛ. Значение можно подсмотреть на втором листе.

- Если вы приобрели транспортное средство менее 3 лет назад, то налоговая отчетность должна быть подана в обязательном порядке.

- Нужна ли вообще декларация? Если машина у вас дольше 3 лет, что подтверждается копией ПТС, то при ее продаже налог платить не надо. Декларацию заполнять также не требуется.

- если вы реализовали машину дешевле, чем ее купили;

- если автомобиль находился в вашем владении 36 месяцев;

- если вы продали транспортное средство дешевле 250 000 руб, но только один автомобиль в год.

- Если вы хорошо помните точную сумму сделки, то подайте 3-НДФЛ без подтверждающих документов. После этого подождите результатов камеральной проверки. Если у налоговой инспекции возникнут вопросы, либо обнаружатся расхождения в данных, то служба направит вам уведомление.

- Обратитесь в ИФНС и на месте задайте вопрос о том, можно ли приложить к 3-НДФЛ сопроводительное письмо. В нем будет отражена просьба подтвердить сумму, указанную в декларации, в ГИБДД. Причина обращения – утеря подтверждающих документов.

- Сделать запрос в письменной форме в МРЭО ГИБДД. Попросите выдать договора купли-продажи. Напишите заявление, приложите копию паспорта, укажите сведения об автомобиле, данные о продавце и покупателе. Вам не откажут, ведь вы участник сделки. Кроме того, вы просите выдать копию документа, а не его оригинал.

Условия для заполнения декларации

Озаботиться этим придётся пенсионерам, которые в рамках отчётного периода (12 календарных месяцев) получили другие доходы, помимо пенсионных выплат. На основании Налогового кодекса с гражданина в этом случае будет взиматься 13% НДФЛ. Такой человек вправе позже претендовать на получение компенсации – налогового вычета. Работающие пенсионеры должны придерживаться того же алгоритма, что и остальные физические лица.

Им придётся соблюсти ряд условий:

Если человеку нужно декларировать дополнительный доход, т.е. уплатить с него налог или же он хочет воспользоваться своим правом на получение имущественного вычета, алгоритм заполнения декларации может несколько меняться.

Базовые требования к заполнению декларации

В процессе оформления отчётности, пенсионерам следует придерживаться таких правил:

Документ заполняется на стандартном бланке, получить образец можно, обратившись в ФНС по месту регистрации или скачать по ссылке выше.

Пошаговая инструкция по заполнению

После получения бланка необходимо внимательно заполнить его первую страницу. Здесь печатными буквами требуется вписать свои личные данные, переписать информацию из паспорта и указать контактную информацию для связи.

Дальше алгоритм таков:

Нюансы и примеры заполнения декларации в контексте получения вычетов

Для начала в поле идентификационного номера пенсионеру нужно вписать свой ИНН, после чего проставить номер корректировки. Если в этом отчётном году декларация передаётся в первый раз, нужно указать код 0. Год, в котором был получен кредит на жилье, отмечается в строчке «Налогового периода».

Затем в строчке код ФНС проставляется состоящий из 4 знаков код того органа, куда передаются документы. Дальше пора переходить к полям для данных о плательщике налога: указать паспортные данные человека, который передаёт декларацию и его статус. В строчке «Статус» проставляется цифра 1, если человек является резидентом страны и цифра 2, если таковым не является.

Далее в строке «Достоверность и полнота сведений» требуется вписать цифру 1, если человек действует от своего имени, а не пользуется услугами доверенного лица.

Раздел 1

Рассмотрим пошагово процесс внесения данных в отчётность:

Раздел 2

Здесь необходимо указать данные о базе, облагаемой налогом и отдельно вписать сумму налога, которую в рамках этого года человек уплатил в бюджет. В самом верху листа нужно указать действующую ставку – 13%.

Дальше порядок действий таков:

Получить последнее значение можно путём умножения цифры из строчки 060 на действующую ставку налога в размере 13%.

Часто случается, что сумма полученного дохода и положенного вычета идентичны, следовательно, налоговая база приравнивается к нулю. В этом случае важно помнить, что, если по какой-то из строчек данных нет, в ней нельзя оставлять пустое место. Нужно поставить прочерк.

Лист А включает в себя описание доходов гражданина, которые облагаются НДФЛ. В строке 020 здесь нужно прописать, какой тип дохода есть у пенсионера и указать код «06». Это значит, что заявитель официально трудоустроен и платит налог с заработной платы. В строчке 040 добавляется точная сумма заработной платы до копеек. Дальше в новом блоке придётся указать наименование компании, где человек работает, не забудьте про КПП организации (код 040) и код ОКТМО (код 050).

В итоговых результатах внизу страницы ещё раз отмечается сумма дохода и удержанный из неё налог, поэтому значения можно дублировать из ранее заполненных полей.

Лист Д1 – сведения о приобретённой недвижимости

Если пенсионер претендует на возврат налога за покупку недвижимости, в последнюю очередь ему требуется заполнить этот лист.

Что касается других ситуаций, когда пенсионеру необходимо декларировать полученный доход от, например, продажи земельного участка или автомобиля, алгоритм заполнения существенно не меняется. В 3-НДФЛ также необходимо будет указать личные данные, сумму полученной в результате сделки прибыли и самостоятельно в 6 разделе рассчитать итоговую сумму налога, который требуется оплатить в бюджет.

Итого

Лицам пенсионного возраста формирование декларации 3-НФДЛ может потребоваться в двух случаях: если возникла необходимость декларировать полученный доход или же нужно получить налоговый вычет. Заполняется документ на типовом бланке, получить который можно в ближайшей налоговой службе. С этим пенсионер справится без особых проблем, ведь все поля снабжены подсказками, а при необходимости можно получить консультацию у специалиста на месте.

При желании даже можно воспользоваться онлайн-сервисом на сайте ФНС, а не вписывать все данные вручную. Система обработает все введённые данные и выдаст уже готовую декларацию, которую достаточно распечатать и отнести в налоговую службу. Подготовить и передать документ нужно до 30 апреля и уплатить сумму налога до 15 июля. При необходимости к декларации следует приложить пакет подтверждающих справок.

© 2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Если вы реализовали свою машину дороже, чем покупали ранее, то есть после совершения сделки вы получили прибыль, то вам нужно заполнить декларацию 3-НДФЛ при продажи автомобиля и заплатить налог. Его размер составляет 13%. Порядок подачи декларации отражен в ст. 229 НК РФ.

Вас интересует то, когда вы должны подавать отчетность в налоговую? Как заполнить налоговую декларацию 3-НДФЛ при продажи автомобиля? Все зависит от даты покупки машины:

При покупке автомобиля в салоне следует принимать во внимание дату, которая стоит на справке-счете. Этот документ покупателю выдает организация. Если вы подсчитали, что 36 месяцев уже прошли, то можете не заполнять бланки декларации.

Когда нужно подавать 3-НДФЛ но можно не платить налог после продажи автомобиля

Не во всех случаях при продаже машины гражданин обязан платить налоги. Этого можно избежать в следующих случаях:

Если вы продали машину, которая была в собственности менее 3 лет, то вы можете действовать следующим образом.

Ситуация 1 . При продаже авто за сумму менее 250 тысяч рублей декларацию нужно подать, но оплачивать налог нет необходимости, ведь это необлагаемая сумма.

Например, вы купили машину за 500 тысяч рублей, а после аварии, которая произошла через год, продали за 230 тысяч рублей. У вас на руках есть все документы, которые подтверждают факт приобретения транспортного средства, а также факт его продажи. Поскольку машину вы реализовали дешевле, чем покупали, дохода нет. Следовательно, налог платить не нужно.

Ситуация 2 . Автомобиль реализован за сумму свыше 250 тысяч рублей, дороже цены покупки. Документы на руках есть. Сначала определите разницу цены покупки и реализации. После этого рассчитайте размер налога.

Например, вы купили авто за 900 тысяч рублей, поездили год, а потом реализовали машину за 1 млн. 150 тысяч рублей. Определив разницу, умножьте сумму на 13%. Вы должны внести в бюджет 32 тысячи 500 рублей.

Автомобиль был у вас меньше 3 лет, вы реализовали его дешевле, чем купили, у вас на руках имеются подтверждающие документы. В этом случае декларация заполняется, но раз дохода нет, то делать взнос в казну не придется.

Например, вы купили машину, уплатили за нее 450 тысяч рублей, потом вы реализовали ее через два года за 420 тысяч руб. У вас на руках есть счет о покупке, в наличии документы о продаже. Налог платить не нужно, т.к. продажа автомобиля не принесла вам прибыли.

Дата договора является для продавца основанием при взаимодействии с ИФНС. А вот дата перерегистрации транспортного средства, которая осуществляется в ГИБДД, не учитывается.

Автоинспекция передает сведения в налоговую только после того, как автомобиль был зарегистрирован новым владельцем. Но, продавая машину, продавец должен знать, что он обязан подать декларацию и заплатить налог с прибыли с момента заключения договора и получения суммы за автомобиль. Если у автомобиля несколько собственников, то необходимо учитывать доли в собственности, пропорционально распределяя сумму.

Заполнение декларации 3-НДФЛ при продажи машины

В год продажи транспортного средства вами ничего не декларируется, налог платить не нужно. Когда закончится текущий год, завершится налоговый период, потребуется задекларировать доход от реализации машины.

Если вы потеряли документы

Считается, что документы, подтверждающие сделку, теряются. Налоговая получает данные о сумме сделки из ГИБДД. Налоговый инспектор, проверяя декларацию, сверяет данные налогоплательщика с информацией, присланной автоинспекцией. Нужно сказать, что вопросы утери документов решаются в регионах по-разному, но вы можете поступить следующим образом:

Если вы посмотрите на форму декларации 3-НДФЛ при продаже автомобиля, то увидите, что она состоит из 23 листов. Но вам для подачи данных о продаже автомобиля следует заполнить только 6 из них. Это: титульные листы, раздел 1 и 6, листы А и Е.

Для упрощения заполнения декларации можно воспользоваться официальной программой «Декларация-2015». Ее скачиваем по адресу https://www.nalog.ru/rn77/taxation/taxes/ndfl/form_ndfl/.

Видео: Подробная инструкция заполнения 3 НДФЛ при продаже автомобиля.

Заключение

Заполнить декларацию можно самостоятельно. Если боитесь, что не справитесь своими силами, то обратитесь в специализированную бухгалтерскую компанию.

Читайте также: