Как получить вклад после смерти пенсионера

Опубликовано: 30.04.2024

В связи с вступлением в силу закона от 05.12.2017 г. №362-ФЗ, люди все чаще обращаются в Сбербанк для получения компенсации после смерти родственника. Одно из условий получения такого наследства — актуальность вклада на 20 июня 1991 года. Если все условия соблюдены, сам вкладчик или его наследники (при наступлении смерти вкладчика) могут обратиться в Сбербанк для получения компенсационных выплат.

Кому и какие выплаты положены в Сбербанке после смерти пенсионера?

Порядок определения компенсации, выплаты наследникам, условия по вкладам Сбербанка — все это регламентировано следующими законодательными актами:

- Закон от 10.05.1995 г. №73-ФЗ «О восстановлении и защите сбережений граждан РФ». Этот документ стал первым, закрепляющим обязательство государства расплатиться с собственными же гражданами;

- Закон от 19.12.2006 г. №238-ФЗ «О федеральном бюджете на 2007 г.». Федеральный Закон, принятый президентом В. Путиным, регулирует порядок возмещения наследникам затрат на ритуальные услуги. Актуально лишь для тех наследников, чей умерший родственник имел вклад в Сберкассе СССР;

- Закон от 19.12.2016 г. №415-ФЗ «О федеральном бюджете на 2018 год и на плановый период 2018 и 2019 гг.». Следующий документ, утвержденный президентом Путиным, устанавливает порядок выплат компенсаций, регламентирует выкуп казначейских гос. обязательств и сертификатов Сберегательного банка бывшего Советского Союза;

- Постановление Правительства Российской Федерации №1092 от 25.12.2009. Оно регулирует категории граждан, имеющие право на получение компенсационных выплат;

- Закон от 05.12.2017 г. №362-ФЗ «О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 гг.». Данный федеральный закон закрепил положения предыдущего, дополнив его правовые аспекты: величину выплат, условия участия в программе, а также порядок проведения компенсационных процедур.

Согласно положениям всех приведенных выше документов, правом на получение компенсации наследник обладает лишь в том случае, если соблюдены все условия:

- Вкладчик или его наследники должны быть российскими гражданами;

- Вклад был открыт в ПАО Сбербанк до 20.06.1991 и, по состоянию на 20.06.1991, он был действующим;

- Вклад не был закрыт в период с 20 июня 1991 г. по 31 декабря 1991 г.;

- Ранее наследники или сам вкладчик не получали компенсаций по вкладу: если же компенсации были получены, согласно п.6 Постановления Правительства Российской Федерации №1092 от 25.12.2009, право на дальнейшее востребование прекращается;

- Если наследники не получили компенсацию за проведение ритуальных услуг. Похороны родственника-вкладчика, организованные за счет государства в период с 2001 по 2018 год, автоматически считаются компенсационной выплатой.

Обратите внимание: выплаты производятся из федерального бюджета России, поэтому на оформление документов и направление денег может уйти значительное время.

Правом на получение компенсации обладают также и те, кто во времена бывшего СССР открывал целевой вклад на имя своего ребенка. Для получения денег заявители должны соответствовать условиям программы, указанным выше.

Как рассчитывается компенсация наследникам умершего вкладчика Сбербанка?

Формула расчета опирается на две составляющие: год рождения вкладчика и год закрытия вклада. Исходя из этого, меняется и компенсационная сумма.

Вкладчики, рожденные до 1945 года (включительно), получают компенсацию в трехкратном размере. Вкладчикам, рожденным в 1946-1991 годах, полагается компенсация в двухкратном размере. Формулы с учетом года рождения выглядят так:

(Oν × Kk × 3) – Rk

(Oν × Kk × 2) – Rk

- Oν – остаток вклада по состоянию на 20.06.1991,

- Kk – коэффициент компенсации,

- Rk – сумма ранее полученных компенсаций, если они имеются.

Коэффициент компенсации напрямую зависит от года, в котором был закрыт вклад:

- Коэффициент со значением «1» установлен для вкладов, закрытых в период с 1996 по 2018 год или не закрытых вовсе;

- Значение «0,9» положено для вкладов, закрытых в 1995 году;

- «0,8» – по вкладам, закрытым в 1994 году;

- «0,7» актуально для вкладов, закрытых в 1993 году;

- «0,6» – по вкладам, закрытым в 1992 году.

Формулы только кажутся сложными. Если разбирать на примере, порядок расчета станет более понятен.

Пример 1: вкладчик умер, наследники захотели получить компенсацию. Остаток счета по состоянию на 20.06.1991 составлял 5600 рублей, вкладчик родился в 1961 году. Ранее выплат от Сбербанка по смерти вкладчика получено не было, похороны проводились за свой свет. Вклад был закрыт в 1994 году.

В таком случае наследники получат: (5600 х 0,8 х 2) – 0 = 8960 рублей.

Пример 2: вкладчик родился в 1940 году, а закрыл вклад в год дефолта — 1998 году. Остаток вклада по состоянию на 20.06.1991 представлял собой 2500 рублей. Сам вкладчик и его наследники не получали никаких компенсаций.

Тогда итоговая сумма составит: (2500 х 1 х 3) – 0 = 7500 рублей.

Как видно из примеров, ничего сложного. Будьте готовы к тому, что итоговая компенсационная сумма будет совсем небольшая, если сравнивать ее с советскими деньгами с учетом их стоимости.

Как получить компенсацию от Сбербанка в случае смерти вкладчика?

Для начала заявителям нужно основательно подготовиться, собрать полный пакет документов. Мы указали ниже список требуемых документов, но если ваш случай не входит в число обычных, мы советуем обратиться в ближайшее территориальное отделение Сбербанка для получения консультации, также вы можете позвонить на горячую линию банка по номеру 8 (800) 555-5550 или +7 (495) 500-55-50 , звонки на оба номера обслуживаются абсолютно бесплатно, если звонок совершается на территории Российской Федерации.

- Внутренний паспорт РФ;

- Любой документ, подтверждающий право наследования;

- Посмертное свидетельство;

- Если вклад до сих пор действителен, сотруднику банка необходимо предоставить сберегательную книжку;

- Документ, подтверждающий российское гражданство вкладчика.

В качестве документа, подтверждающего гражданство, может выступить любая бумага из следующего списка: паспорт, как внутренний, так и для поездок за рубеж; регистрация по месту жительства в пределах РФ; выписка по месту жительства в пределах РФ; справка с места трудоустройства умершего; выписка из домовой книги и т.д.

Как только документы подготовлены, можно обращаться в отделение Сбербанка. Если вкладчик жив, он должен явиться лично в отделение, то же самое касается и наследников. Получение денег другим человеком возможно лишь в случае оформления доверенности.

Доверенность в обязательном порядке должна быть составлена у нотариуса и им же заверена. Если наследник не может явиться по уважительным причинам, и это отображено в тексте документа — например, из-за пребывания в госпитале, — доверенность нужно дополнительно заверить подписью лечащего врача.

Сотруднику банка нужно сообщить о своих намерениях. Он проверит, все ли необходимые документы были предоставлены заявителем, после чего даст фирменный бланк для заявлений (скачать его можно также здесь ). В нем нужно указать свои паспортные данные, сведения об умершем, а также перечень передаваемых сотрудникам документов.

На этом процедура завершается: в течение 5 рабочих дней деньги будут зачислены на счет заявителя (если заявитель пожелал получить их наличными, он получит деньги сразу же).

Какие выплаты положены ныне живущим вкладчикам и как их получить?

Процесс получения компенсации, а также размер выплаты не меняется. Единственное отличие заключается в том, что вкладчику не придется предоставлять документы о праве наследования, посмертное свидетельство и т.д. по понятным причинам.

Потребуется взять с собой внутренний паспорт РФ, а также сберегательную книжку, если вклад до сих пор действителен. В отделении Сбербанка понадобится предоставить документы, заполнить заявление и передать комплекс бумаг сотруднику учреждения.

Помните: если вкладчик жил всю жизнь в РСФСР, но в итоге получил гражданство любой другой бывшей союзной республики, он теряет право на получение компенсации.

Какие выплаты положены после смерти пенсионера?

Даже если умерший не был вкладчиком Сберкассы СССР или компенсация по вкладу уже была получена, наследники умершего, согласно ФЗ №8 «О погребении и похоронном деле», имеют право на некоторую компенсацию.

Специализированными государственными похоронными службами должны бесплатно (!) предоставляться следующие услуги:

- оформление посмертной документации;

- изготовление или покупка готового гроба;

- транспортные услуги (перевозка усопшего на кладбище);

- процедура погребения.

Если весь этот процесс был от начала и до конца проведен за счет родственников, они имеют право на получение социальное пособие на погребение. Сумма, в зависимости от региональных коэффициентов, может составлять от 6000 рублей для глубинки до 12000 рублей для Москвы и Санкт-Петербурга.

Получить компенсацию можно в Управлении социальной защитой, Пенсионном Фонде или у работодателя усопшего. Для оформления выплаты необходимо предоставить:

- Заявление от лица, проводившего похороны;

- Внутренний паспорт РФ;

- Посмертное свидетельство;

- Трудовая книжка умершего с отметкой о нетрудоспособности и/или достижении пенсионного возраста.

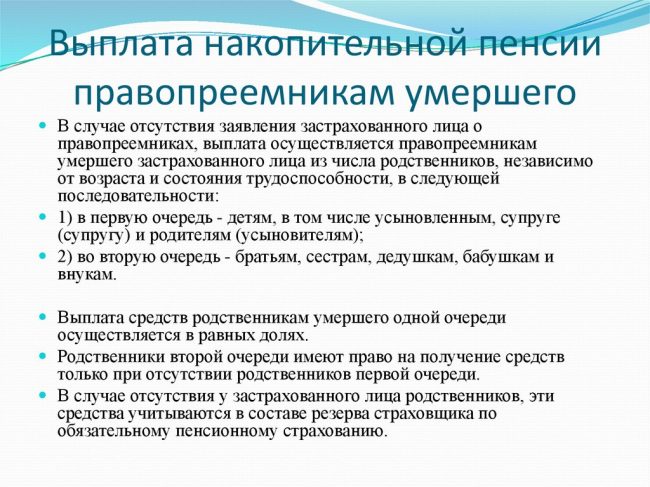

Кроме того, после смерти пенсионера его наследники получают право на пенсионные выплаты из накоплений умершего. Для этого нужно обратиться в ПФР с соответствующим заявлением.

Правом на получение оставшихся пенсионных сумм обладают только прямые наследники. Фактически, пенсионные выплаты включаются в наследственное имущество, а поэтому с общей суммы накоплений дополнительно взимается налог на наследство.

Каждый трудящийся застрахованный россиянин имеет некоторые сбережения, которые формируются в качестве накопительной части пенсии. Если же человек умрет, то средства не присваиваются государством. В течение полугода родственник сможет заявить о своем праве на наследство, куда входит пенсия, которая не была получена гражданином при жизни.

Возможно ли получить накопительной части пенсии за умершего родственника

Бесплатно по России

Получение выплат возможно, если умерший человек был застрахован и совершал взносы для пополнения пенсии. Получить накопленные средства могут только наследники, среди которых деньги будут распределяться как при делении любого имущества.

Наследники имеют право на получение средств, которые еще не были выплачены пенсионеру. Если человек оформил выплату пенсии на определенный период, то после его смерти наследники смогут рассчитывать только на оставшуюся сумму накоплений. Выплата средств будет невозможна, если счет был опустошен при жизни человека.

Является ли это наследством

Каждый гражданин РФ обязан выплачивать средства в счет формирования своей пенсии. В список обязательного пенсионного страхования входит и накопительная часть.

Взносы в ПФР формируются из следующий типов выплат:

- Материнский капитал. Включается в размер накопительной пенсии, если родители решили воспользоваться полученными деньгами для формирования будущих отчислений.

- Прибыль от инвестиций средств в различные накопительные программы.

- Средства, выплачиваемые гражданами лично. Это может быть инициатива самого человека или обязательство для самозанятых лиц.

- Взносы от работодателя, если гражданин трудоустроен по официальному трудовому договору.

Законодательство полностью позволяет наследникам получить накопительную часть пенсии, если умерший человек не успел ее реализовать в своих интересах.

Это относится как к ситуациям, когда человек ушел из жизни до момента выхода на пенсию, так и когда человек после выхода на пенсию продолжил трудовую деятельность с целью увеличения итогового размера накопительной части, но умер до момента оформления выплат. Поэтому средства наследуются, согласно всем правилам, установленным для родственников.

Как происходит наследование

Процедура наследования накопительной пенсии не отличается от алгоритма, предусмотренного для другого имущества. Гражданин должен заявить о своем праве на наследство в течение полугода и представить необходимые бумаги, которые смогут доказать степень родства между обращающимся и умершим человеком.

Далее процедура наследования будет зависеть от количества наследников. Если их несколько, то оставшаяся сумма будет разделена между всеми претендентами на имущество, а если наследник один – все деньги достанутся ему.

Кто может получить средства?

Чтобы унаследовать накопительную часть пенсии необходимо ознакомиться со статьями ФЗ №173. Здесь же перечислен круг лиц, которые смогут рассчитывать на выплату после кончины застрахованного гражданина.

Получить выплату из накопительной части смогут лица, которые относятся к наследникам первой и второй очереди. Таковыми являются муж или жена, дети, родители, братья, сестры. Если данные категории лиц имеют возможность получить выплату, то есть и те группы, которые облагают гарантированным правом на получение пенсии умершего лица.

К таким лицам относятся те, кто находился на иждивении умершего минимум один год. Но для получения выплаты иждивенцу потребуется учесть несколько важных нюансов, без которых средства не могут быть выплачены.

Запрет на получение наследства может быть наложен, если человек был признан недостойным наследником. В таком случае человек лишается даже гарантированного права на выплату средств. Доступ к пенсионным накоплениям при подтверждении факта недостойности может быть запрещен только по решению суда.

Решение о лишении права принимается судом на основании следующих факторов:

- Человек совершал противоправные действия в отношении умершего. К таким действиям относится нанесение вреда здоровью и покушение на жизнь.

- Лицо не выполняло свои обязательства перед умершим. Например, человек отказывался выплачивать алименты.

Средства могут выделяться не только в полном, но и в частичном размере. Возможно это, если существует несколько наследников, которые входят в одну очередь. Тогда все пенсионные накопления разделяются между наследниками на равные части.

Дополнительным способом решения вопроса относительно распределения накопительной пенсии является завещание, оформленное человеком до момента его смерти. Если наследники будут несогласны с пунктами завещания, то их можно оспорить в зале суда. При отсутствии противоречий и незаконных действий при оформлении документа, иск на изменение или признание пунктов завещания недействительными будет отклонен.

Процесс получения денег

Для получения пенсионных накоплений в качестве наследства потребуется действовать в соответствии с условиями российского законодательства. Вопрос о наследстве рассматривается в ПП РФ №471.

Чтобы оформить выплату потребуется следовать алгоритму:

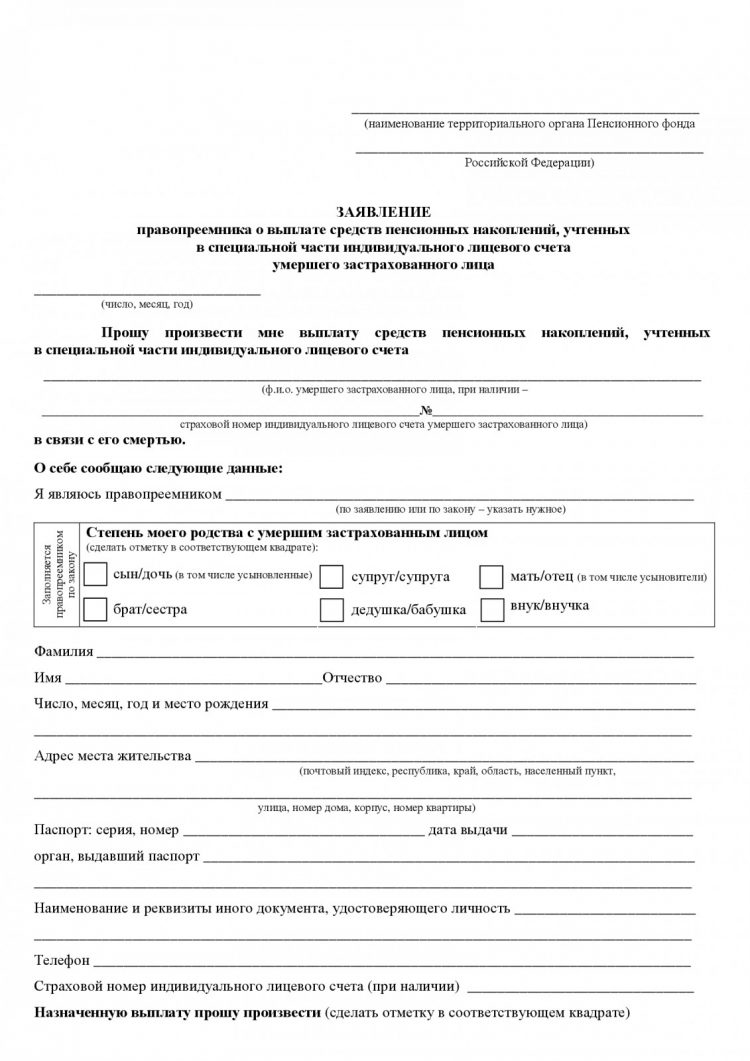

Образец заявления на получение накопительной части пенсии за умершего родственника:

Список обязательных документов для получения накоплений в виде наследства:

Важным нюансом является правильное заполнение заявления. Если составить обращение не по бланку, то сотрудники пенсионного фонда отклонят прошение. В готовом документе не должно быть исправлений или помарок, они станут еще одной причиной для отклонения заявления.

Общепринятая форма документа включает в себя следующие пункты:

- Данные заявителя (ФИО).

- Кем этот человек приходится умершему лицу.

- Паспортные данные.

- Основания для получения пенсии.

- Реквизиты для перевода средств.

- Адрес временной или постоянной регистрации.

- Число и подпись заявителя.

При отклонении заявления у гражданина есть полное право для обжалования принятого решения в судебном порядке.

Законодательство позволяет обратиться в фонд в соответствии со стандартными сроками оформления наследства – 6 месяцев с момента смерти человека. Подать заявление без учета срока можно только при исключительных обстоятельствах, когда наследник не был проинформирован или не имел физической возможности присутствовать при делении имущества.

Если пенсионный фонд решил, что обращающийся имеет полное основание для получения выплаты, то выносится положительный ответ на заявление. Человеку будут перечислены средства до 15 числа следующего месяца.

Обращающийся может получить отказ, если при обработке заявления и документов были выявлены следующие факты:

- Представлен не полный комплект бумаг.

- Заявление имеет ошибки, неточности или исправления.

- Переданные документы поддельные.

- Передана недостоверная информация.

- Отсутствуют основания для выплаты.

Нюансы

Законодательство позволяет гражданам РФ хранить свои пенсионные накопления в государственных и негосударственных фондах. Поэтому место обращения будет зависеть от того, где именно хранил средства умерший человек. Процедура оформления и получения накоплений будет проводиться под действием ПП РФ №471 независимо от организации.

Законодательство запрещает пенсионным фондам запрашивать расширенный пакет документов. Поэтому перед обращением в организацию нет необходимости уточнять, какой именно список бумаг является необходимым для оформления выплаты.

Если же пенсионный фонд запрашивает дополнительные бумаги, то заявитель может незамедлительно обращаться в суд с соответствующим заявлением. Такое действие со стороны ПФ является незаконным, за что ответственное лицо будет наказано в соответствии с административным или уголовным кодексом.

Чтобы получить накопительную пенсию необходимо составить заявление, собрать бумаги и подать полный пакет документов в пенсионный фонд. Средства будут перечислены заявителю по указанным реквизитам только при наличии оснований.

Полезное видео

Дополнительная информация от специалиста Пенсионного Фонда в видео:

Почти каждый из нас имеет финансовые активы: карты, счета, вклады. У некоторых — банковские ячейки, ПИФы, акции, облигации и прочие ценные бумаги. Что с ними происходит после смерти владельца? Логично, что всё имущество, включая деньги, переходят родственникам. Но просто так пойти и снять средства со счёта нельзя — есть закреплённые в законе процедуры принятия наследства. А если вам известно не о всех активах? Тогда придётся озадачиться ещё и поиском. Рассказываем о тонкостях наследования денег.

Кто имеет право получить финансы умершего?

Зависит от конкретной ситуации и воли умершего.

- Завещание. Если человек заранее определился с тем, кому достанутся деньги, он составляет и заверяет у нотариуса завещание.

- Договор с финансовой организацией. Составляя договор НПФ или оформляя страховой полис, человек вправе определить наследников, которые получат выплаты.

- Завещательное распоряжение. Составляется к вкладу или счёту. Владелец денег прописывает в договоре, кто получает доступ к финансам. Но оно касается не всех активов, а только конкретного финансового продукта.

Если между документами есть противоречие, то действует тот, что оформлен позже. Например, дедушка написал завещательное распоряжение на внучку, а позже завещание — на внука. Вклад получит внук, потому что завещание оформлено позже.

Не стоит забывать и об обязательных наследниках, которые получат свою долю вне зависимости от воли умршего, изложенной в завещании. К обязательным наследникам относятся: нетрудоспособные родители наследодателя, нетрудоспособный супруг, несовершеннолетние и нетрудоспособные дети, и лица на иждивении.

Срок завещания решает. Фото: yandex.ru

Если умерший не оставил никаких указаний, то вступают в силу правила, прописанные в законе. Деньги делятся по очереди наследования. Первая — родители и дети, супруг и супруга. Вторая — сёстры и братья, бабушки и дедушки. Всего таких очередей семь.

Чем владел умерший?

Информация о счетах и вкладах — банковская тайна. Самостоятельно ходить из банка в банк с просьбой проверить наличие денег бесполезно. Информацию не предоставят даже ближайшему родственнику.

Повезло, если родственник скрупулёзно собирал все договоры и выписки. По ним можно составить впечатление об объёме наследуемых средств.

Если же никакой информации нет, то придётся обращаться к нотариусу, который ведёт наследственное дело. Он разошлёт официальные запросы в банки и другие финансовые организации, где теоретически могут находиться деньги наследодателя.

Собрать все ответы — дело не быстрое, но с 20 июля 2020 года у нотариусов появился новый электронный сервис по информационного взаимодействия с кредитными организациями.

Перечень сведений о наследодателе, проверяемых банком по запросу нотариуса включает:

- карточные счета

- текущие счета

- вклады

- металлические счета

- номинальные счета, в которых наследодатель является бенефециаром

- кредитные карты

- кредитные договоры

- договоры аренды сейфовых ячеек

- сберегательные сертификаты

- исполнительное производство

В наследственную массу включаются не только деньги, но и долговые обязательства. После того, как ответы из банков будут получены, наследники могут отказаться от наследства, потому что им придётся отвечать перед банком по кредитным обязательствам умершего.

Если родственники уверены, что умерший вкладывал деньги в ценные бумаги, то можно попросить нотариуса разослать запросы в депозитарии и регистраторы.

Получение вклада

Доступ к деньгам открывается только после того, как нотариус выдаст свидетельство о праве на наследство.

Банк выдаёт деньги на основании этого документа. Дополнительно может понадобиться свидетельство о смерти, завещание, документы, подтверждающие родство и т. д.

Не обязательно торопиться со снятием вклада. Можно подождать, пока окончится срок действия договора, чтобы не потерять начисленные проценты.

Получение вклада до принятия наследства

Без свидетельства о праве собственности банк может выдать деньги со счёта умершего только на организацию похорон — не более 100 000 рублей. Для этого понадобится постановление нотариуса.

Получение вклада по доверенности

Многие пенсионеры копят «заупокойные» деньги, желая, чтобы им организовали пышные проводы. При этом они выписывают доверенность на одного из родственников.

Пока получить деньги с вклада умершего по доверенности можно. Но правительство рассматривает вопрос мгновенного обмена данными между банками и электронной системой ЗАГС, чтобы информация о смерти была видна финансовой организации и деньги родственникам не выдавались.

В противном случае между родственниками могут возникнуть судебные разбирательства, ведь по общим правилам деньги с вклада включаются в наследственную массу.

Наследство, хранящееся в банковской ячейке

Процедура стандартная — нотариус выдаёт свидетельство, а родственники идут с ним в банк получать имущество из ячейки.

С банковскими ячейками есть сложности. Фото: dirclab.ru

Но надо учитывать особенность составления договора с банком. Там может быть пункт, который обязывает доказывать принадлежность имущества арендатору.

Таким образом банк страхует себя. Например, ваш папа хранил в ячейке колье, принадлежащее любовнице. Поскольку банковские документы оформлены на него, колье попало в наследственную массу. Но настоящая владелица — другая женщина. Если она докажет в суде, что колье её, то банк, выдавший имущество наследникам, должен будет компенсировать стоимость драгоценностей.

Не можете доказать, что содержимое ячейки на самом деле принадлежало родственнику, — имущество останется в банке на бессрочное хранение.

Итак, после смерти родственника, надо обратиться к нотариусу, чтобы открыть наследственное дело, затем — разыскать финансовые активы и долги. Принять решение о вступлении в наследство. После получения свидетельства обращаться в финансовые организации за деньгами.

Задумался, что вообще должна делать семья, если один из кормильцев умер. В моем окружении кормилец обычно мужчина, поэтому ставлю вопрос именно так. Если он ушел из жизни не в пожилом возрасте, а в расцвете, так сказать, сил, то это, скорее всего, произошло неожиданно.

Итак, представим. Обычная семья: муж, жена, 2—3 ребенка. Муж, приносящий больше половины дохода семьи, уходит из жизни. Есть накопления, например, деньги лежат на карте мужа, на вкладе, и еще какие-то средства вложены в акции или облигации через брокера. Еще есть страхование жизни и имущества: квартиры и машины. Все оформлено на мужа.

Что делать жене, чтобы на законных основаниях получить доступ к этим финансам и обязательствам после внезапной смерти супруга?

Будет ли законно расплатиться еще действующей картой мужа в магазине? А дополнительной картой, выпущенной на имя жены? Как жене узнать, что у супруга есть страховка? Допустим, он упоминал о ее наличии, но в подробностях не рассказывал.

Средствами на вкладах и картах покойного нельзя будет воспользоваться до вступления в наследство. А в общении со страховыми компаниями придется проявить инициативу.

Вот инструкция для тех, кто хочет заранее позаботиться о членах своей семьи.

Что делать с депозитами и банковскими картами

В случае смерти владельца счета все его средства по закону включаются в состав наследства. Члены его семьи не имеют права тратить или снимать деньги. Даже если к карте покойного мужа была выпущена дополнительная карта на имя жены или ребенка, пользоваться этой картой нельзя.

Члены семьи могут не знать о ваших финансовых делах. Поэтому сохраняйте документы обо всех имеющихся у вас вкладах и счетах. Вашим близким будет гораздо легче разобраться, в какие банки обращаться. Миллионы рублей остаются невостребованными по той причине, что родственники покойных не нашли нужных документов.

Ранее мы уже писали, что происходит со счетами после смерти владельца. Напомним основные моменты. Есть два варианта наследования: по закону и по завещанию. Наследование по закону происходит, если завещание не составлялось. В этом случае имущество и деньги получат родственники согласно очередям наследования. Если таковых не найдется, то все достанется государству.

Лучше составить завещание и указать, как нужно распределить его имущество. Если вы не хотите этого делать, то напишите хотя бы завещательные распоряжения в банках, где находятся ваши счета. Копии этих распоряжений тоже сохраните.

О том, как составить завещание, мы уже писали отдельную статью.

Деньги на всех счетах умершего человека подлежат наследованию. По общему правилу наследники смогут получить их через 6 месяцев после открытия наследственного дела.

Можно получить часть средств со счетов умершего до окончания этого срока, но только для компенсации расходов на оплату предсмертного лечения, похорон и охрану наследства. Максимальная сумма — не более 100 тысяч рублей.

Для оформления выплаты нужно обратиться к нотариусу с документами, которые подтверждают расходы. А после этого с постановлением нотариуса — в банк, в котором находятся счета покойного.

Что делать со страхованием жизни

Страховые компании не отслеживают, живы их клиенты или нет. Максимум, что они делают, — периодически звонят, чтобы предложить дополнительные услуги или уточнить контактные данные. И даже если страховая компания узнает о смерти клиента, автоматически ничего не выплатят. Нужно будет представить стандартный пакет документов: паспорта выгодоприобретателей, свидетельство о смерти, часто просят еще принести медицинские справки или заключения.

Если у вас оформлено страхование жизни, скажите об этом членам семьи и покажите, где лежат документы. На документах можно выделить контактные телефоны колцентра страховщика или вложить визитку вашего страхового агента. Скажите родственникам, что в случае чего они должны будут позвонить по указанному номеру, сообщить о вашей смерти и выполнить инструкции, которые им дадут.

Вы уже заплатили за этот полис. Будет странно, если родственники не получат деньги просто потому, что вы ничего не сказали им про страховку.

Рекомендую всегда прописывать ФИО выгодоприобретателей сразу при оформлении страхового полиса. Эти люди получат выплату в случае вашего ухода из жизни. Если вы указали ФИО и контакты этих людей, они получат выплату в среднем через 2—4 недели после передачи документов. Если выгодоприобретателей вы не указали, то деньги выплатят наследникам через 6 месяцев.

Если у вас уже оформлен полис и в нем не прописаны выгодоприобретатели или вы решили их изменить — обратитесь в страховую компанию. По вашему заявлению список выгодоприобретателей пополнят или изменят.

Что делать с ОСАГО, каско и страхованием имущества

Пользоваться автомобилем умершего собственника нельзя вплоть до принятия наследства.

Если оформлены ОСАГО и каско, то близким будет нужно связаться со страховщиками и сообщить о смерти клиента. А вот дальнейшие действия будут отличаться.

ОСАГО — действие договора прекращается , так как нельзя страховать ответственность умершего человека:

- Если покойный выступал страхователем — то есть именно с ним заключили договор, — то после вступления в наследство договор ОСАГО можно будет расторгнуть и вернуть часть уплаченной страховой премии за неиспользованный период.

- Если покойный был только собственником автомобиля — но не страхователем, — то можно не дожидаться вступления в наследство, расторгнуть договор сразу и опять же получить возврат части оплаты за страховку.

Каско, страхование имущества — действие договоров продолжается , так как сохранился объект страхования:

- Если покойный выступал страхователем, то после вступления в наследство договор можно будет расторгнуть и вернуть часть страховой премии.

- Если покойный был только собственником автомобиля или квартиры, то после вступления в наследство можно будет или расторгнуть договор, или переоформить на нового владельца собственности.

Что делать с кредитами и долгами

Сообщайте членам семьи о наличии кредитов, особенно крупных. Близким придется оперативно оповещать банки-кредиторы о смерти заемщика. Благодаря этому банки могут приостановить начисление процентов и пеней за просрочку.

Сохраняйте договоры, графики, документы об оплате кредитов. Если сумма долгов будет больше, чем стоимость остального имущества, вашим близким будет проще отказаться от наследства. Но для этого им нужно понимать масштаб обязательств.

Если у вас к каким-то кредитам оформлено страхование жизни — выделите эти пункты в документах. И сообщите о наличии такой страховки членам семьи по аналогии с обычными страховками. Для них это будет означать, что в случае вашей смерти кредит может погасить страховая компания.

Ведите учет ваших долгов перед третьими лицами. Супруге стоит знать, что вы заняли у соседа 50 тысяч рублей, иначе потом сосед может попросить вернуть 100 тысяч. Составляйте расписки и делайте их копии.

Учитывайте и долги третьих лиц перед вами. Супруга сама решит, простить ли ей 5 тысяч рублей, которые вы одолжили коллеге, или напомнить о них.

Что делать с другими финансовыми продуктами

Если у вас есть брокерские счета, ИИС, доверительное управление, договор с НПФ, обезличенные металлические счета — сохраните вообще все документы о них. Выделите на них названия компаний и контактные телефоны, чтобы близким было проще разобраться.

Сообщите кому-то из близких о наличии у вас таких финансовых продуктов. Тогда они смогут получить средства с этих счетов после вступления в наследство. А вот логины и пароли от личных кабинетов к таким продуктам передавать не стоит все по той же причине: с момента смерти владельца все средства входят в состав наследства, и пытаться завладеть ими досрочно — незаконно.

И главное

Выполнение перечисленных подготовительных действий может оказаться тяжелым с моральной точки зрения. Еще труднее обговорить с близкими порядок действий при возникновении таких ситуаций. Поэтому большинство людей этого просто не делает: это проще всего.

Будьте тверже и сильнее большинства. Оцените, от каких трудностей вы убережете своих близких, если используете хотя бы часть рекомендаций.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Можно узнать по завещанию умершего о наличии вклада и как найти этот вклад?

Вы можете оформить заявление на розыск счетов в любом офисе банка. Для этого укажите личные данные и регионы России, в которых следует искать счета. Если речь о наследстве по завещанию, то запрос на розыск вклада может оформить нотариус.

Могу ли я завещать средства по вкладу своим родственникам?

Да, можете. Также вы можете завещать вклад не только родственникам, но и третьим лицам. Для этого оформите завещание у нотариуса или оформите завещательное распоряжение в офисе банка в регионе, в котором открыт вклад.

Кто может оформить завещание/завещательное распоряжение по банковскому вкладу или счёту?

Оформить завещание/завещательное распоряжение может только сам владелец счёта (вкладчик) лично.

Представитель не может это сделать. Чтобы составить завещание или завещательное распоряжение, владелец вклада или счёта должен быть полностью дееспособным.

Завещательное распоряжение по номинальному счёту для зачисления социальных выплат в банке не оформляется.

Кто не может оформить завещание/завещательное распоряжение по вкладу или счёту?

Не вправе оформлять завещание/завещательное распоряжение по вкладу или счёту:

- совершеннолетний владелец счёта, признанный судом недееспособным;

- несовершеннолетний владелец счёта;

- опекун несовершеннолетнего владельца счёта или опекун совершеннолетнего владельца счёта, признанного судом недееспособным (если речь об операциях по счёту его подопечного);

- попечитель несовершеннолетнего от 14 до 18 лет или ограниченного в дееспособности владельца счёта (если речь об операциях по счёту подопечного);

- доверенное лицо владельца счёта;

- владелец номинального счёта.

Завещатель должен сам подписать завещание или завещательное распоряжение. Если завещатель из-за физических недостатков, тяжёлой болезни или неграмотности не может собственноручно подписать завещание, его по просьбе завещателя может подписать другой гражданин в присутствии нотариуса (рукоприкладчик).

Где и как можно оформить завещание/завещательное распоряжение по вкладу или счёту? Сколько это будет стоить?

Владелец вклада или счёта может оформить в письменном виде:

- завещательное распоряжение в любом офисе территориального банка Сбербанка, где открыт вклад или счёт — это бесплатно;

- завещание у нотариуса или иных лиц, уполномоченных в соответствии с законодательством совершать указанное нотариальное действие — цену определяют тарифы нотариусов и Налоговый кодекс РФ.

Совершеннолетний дееспособный бенефициар* по номинальному счёту может оформить завещание в письменной форме у нотариуса или других лиц, которые на это уполномочены по закону. В этом случае цену определяют тарифы нотариусов и Налоговый кодекс РФ.

Можно ли отменить или изменить завещательное распоряжение, оформленное в банке? Сколько это будет стоить?

Да, можно. Если вкладчик (владелец счёта) хочет изменить или отменить завещательное распоряжение, он может обратиться в любой офис территориального банка Сбербанка, где открыт вклад или счёт, и оформить соответствующее распоряжение. Это бесплатно.

Вкладчик (владелец счёта) также может изменить или отменить завещательное распоряжение, оформив завещание у нотариуса. В нём указывается, какое завещательное распоряжение или распоряжение об отмене завещательного распоряжения будет отменено или изменено. В этом случае цену определяют тарифы нотариусов и Налоговый кодекс РФ.

У моего родственника был счёт в Сбербанке, остались сберкнижки, договор вклада или счёта. Родственник умер. Как получить средства со вклада или счёта? Что делать в случае смерти владельца счёта или бенефициара** по номинальному счёту?

Если есть завещание/завещательное распоряжение, оформленное до 01.03.2002, то наследник может обратиться в офис Сбербанка и получить деньги со вклада или счёта умершего. В зависимости от случая ему нужно предъявить:

- свидетельство о смерти вкладчика/владельца счёта — если оформлено завещательное распоряжение;

- свидетельство о смерти вкладчика/владельца счёта и нотариально удостоверенное завещание с отметкой нотариуса о том, что завещание не отменено и не изменено (для завещания);

- свидетельство о праве собственности на долю в общем совместном имуществе супругов, выдаваемое пережившему супругу;

- договор о разделе денег на вкладе или счёте, удостоверенный нотариусом;

- постановление о возмещении расходов на похороны наследодателя;

- решение суда с отметкой о вступлении его в законную силу или исполнительный лист.

Если завещание/завещательное распоряжение оформлено после 01.03.2002 или их нет, обратитесь к нотариусу, чтобы открыть наследственное дело. Нотариус запросит в банке информацию о наличии вкладов или счётов, а потом оформит документы, подтверждающие права на вклад или счёт с деньгами умершего.

Возьмите один или несколько из этих документов в банк в зависимости от ситуации:

- свидетельство о праве собственности на долю в общем совместном имуществе супругов, выдаваемое пережившему супругу;

- свидетельство о праве на наследство по закону;

- свидетельство о праве на наследство по завещанию;

- нотариально удостоверенное соглашение о разделе наследственного имущества;

- постановление о возмещении расходов на похороны наследодателя;

- решение суда с отметкой о вступлении его в законную силу или исполнительный лист.

Если получатель наследства — несовершеннолетний до 18 лет, полностью недееспособный или ограниченно дееспособный, то в дополнение к вышеперечисленным документам представьте документы, подтверждающие полномочия родителя, опекуна или самого подопечного.

Чтобы получить деньги со вклада или счёта умершего, во всех случаях нужно предъявить паспорт или другой документ, удостоверяющий личность.

В какие сроки выплачивается супружеская или наследственная доля со вкладов или счётов?

Если вы обратитесь в любой территориальный банк Сбербанка, то получите выплату в день обращения. Если понадобится дополнительная проверка документов, срок выплаты может быть увеличен до трёх рабочих дней.

Наследственную долю со вкладов и счетов выплачивают в валюте счета наличными или перечисляют на вклад или счёт наследника.

Что такое «выплата на достойные похороны» и как её получить?

Что это такое

1174 статья Гражданского кодекса Российской Федерации предполагает, что можно возместить расходы на похороны умершего остатком денег на его вкладах или счетах, но не более 100 000 ₽.

Кто может получить выплату

Если по вкладу или счёту оформлено завещание (завещательное распоряжение), то выплаты на похороны выплачиваются:

- наследнику, указанному в завещательном распоряжении, которое оформлено после 01.03.2002, при предъявлении свидетельства о смерти владельца вклада или счёта (если завещательное распоряжение оформлено до 01.03.2002, то банк выплачивает наследнику всю сумму вклада или счёта без ограничений);

- наследнику, указанному в нотариально удостоверенном завещании, которое оформлено после 01.03.2002, при предъявлении завещания (с отметкой нотариуса о том, что оно не отменено и не изменено), свидетельства о смерти;

- физическому лицу, указанному в постановлении нотариуса о возмещении расходов на похороны, при предъявлении этого постановления. Предъявление свидетельства о смерти необязательно.

По вкладам или счётам, свободным от завещания, расходы на похороны возмещаются лицу, указанному в постановлении нотариуса о возмещении расходов на похороны наследодателя. Он должен предъявить это постановление и заявление на выплату денег со вкладов или счётов на достойные похороны. Предъявлять свидетельств о смерти необязательно.

Чтобы получить выплату на достойные похороны, не забудьте паспорт или другой документ, удостоверяющий личность. При обращении за выплатой в офисе банка оформите заявление на эту выплату.

Может ли получить наследство доверенное лицо или законный представитель наследника, в том числе родитель или опекун несовершеннолетнего/ недееспособного наследника?

Да, может. Нужно принести документы, подтверждающие права наследника на получение наследуемых денег, а также подтвердить полномочия доверенного лица с помощью доверенности на получение наследственной выплаты. Родитель должен показать свидетельство о рождении, а опекун — документ органа опеки и попечительства о его назначении.

Прекращается ли начисление процентов по вкладу умершего вкладчика?

Нет. Факт смерти вкладчика не изменяет порядок расчёта и причисления процентов по вкладу.

Выплата наследственной или супружеской доли на любую сумму приводит к пересчёту процентов по вкладу в соответствии с условиями досрочного расторжения и нарушению условий хранения вклада. В дальнейшем банк начисляет проценты по условиям вклада.

Если наследник не желает терять проценты по вкладу, то он может обратиться за выплатой после окончания срока хранения вклада.

Читайте также: