Как лучше инвестировать пенсионные накопления ответ тест

Опубликовано: 20.04.2024

Я посчитала, какой могла бы быть моя пенсия. Накопительная часть пенсии временно заморожена государством, и Правительство РФ продолжает продлевать срок заморозки. Поэтому я рассчитываю только на страховую часть (СП). Она рассчитывается по формуле:

Сумма ваших пенсионных коэффициентов (ИПК) х стоимость пенсионного коэффициента на дату назначения пенсии (СИПК) + фиксированная выплата (ФВ).

Пенсионный коэффициент еще называют пенсионным баллом. Он равняется определенной сумме денег, индексируемой каждый год. Например, в 2018 году 1 пенсионный балл стоил 81,49 ₽, а в 2019 году его стоимость подняли до 87,24 ₽.

Если предположить, что стоимость пенсионного балла будет ежегодно в течение 30 лет индексироваться на 6%, то к моему выходу на пенсию он будет равняться около 530 ₽.

262 х 530 = 138 860 ₽.

Примерно столько должна составить моя пенсия, если опираться на текущие подходы, применяемые государством к формированию пенсии. Еще нужно добавить фиксированную выплату, о размере которой можно только догадываться. Звучит неплохо, правда?

Но экономика нашей страны непредсказуема, даже деноминацию пережили. И эта цифра в свое время может оказаться просто смешной. Поэтому я решила изучить способы обеспечить себе безбедную старость с помощью инвестирования в различные инструменты. Так, чтобы можно было менять их и перераспределять в пользу более выгодных.

Я не владею бизнесом и у меня нет возможностей резко увеличить мой доход, разве что выиграть в лотерею. Поэтому я нашла 5 наиболее приемлемых для себя способов накопления на достойную жизнь на пенсии. Это вклад, покупка недвижимости с целью сдавать ее в аренду, индивидуальный инвестиционный счет, обычный брокерский счет и накопительное страхование жизни. Все кроме покупки недвижимости я испробовала на себе.

Мой официальный доход в месяц после отчисления налогов составляет 70 000 ₽, а за счет подработок получаю еще 20 000. Это дает мне возможность хорошо себя обеспечивать и откладывать около 30 000 ₽ в месяц. Я подумала, как я могу воспользоваться этой подушкой безопасности с максимальной эффективностью.

Вклад и вложения в недвижимость я считаю одним из самых предсказуемых и стабильных инвестиционных инструментов. Конечно, выбирая банк для вклада нужно обратить внимание не только на процентную ставку, но и на надежность кредитной организации. Если вы очень боитесь, можно положить средства в разные банки – не более 1,4 миллиона ₽ в каждый. Именно эта сумма застрахована государством. Если банк разорится, то деньги в этом размере вернет вам Агентство по страхованию вкладов.

На сайте-агрегаторе я нашла наиболее выгодные ставки по вкладам на момент написания статьи. В некоторых банках при выполнении тех или иных условий можно разместить депозит под ставку 8 – 9%. Я бы рассмотрела несколько вариантов. Например, в Ак Барс Банке достаточно высокий процент по вкладу – до 9%, но при условии подключения опции «накопительное страхование жизни».

Итак, если я буду ежемесячно откладывать по 30 000 ₽ на вклад под 8% с ежемесячной капитализацией, то через 30 лет к выходу на пенсию я стану счастливой обладательницей 45 389 395 ₽, которые на 31-й год обеспечат меня 3 793 980 ₽ в виде процентов. Это около 316 000 ₽ ежемесячного дохода. Для расчета я использовала вот этот калькулятор.

Оба инструмента достаточно распространены в европейских странах, но не России, где им присущи риски, которые нужно учитывать перед заключением договора. Главный из них – средства, которые вы доверяете страховой компании, в отличие от вклада не застрахованы. Если страховая разорится, вы можете никогда не вернуть вложенную сумму. Поэтому, если бы я и вкладывала в этот инструмент, то какую-то небольшую сумму ежегодно.

Накопительное страхование жизни (НСЖ) — долгосрочная программа страхования жизни с возможностью поэтапного накопления денег при которой деньги нужно вносить частями. Получается, вы кредитуете компанию, а она бесплатно вас страхует. Средний срок договора НСЖ – 15 лет.

Инвестиционное страхование жизни (ИСЖ) — среднесрочная программа страхования жизни с единовременным вложением крупной суммы денег на долгий срок – в среднем на 7 лет – с целью извлечения инвестиционной прибыли. Таким образом, вы бесплатно кредитуете компанию, она страхует вашу жизнь, а в конце срока делится с вами прибылью, полученной от вложения ваших денег.

В обоих случаях компания вкладывает основную часть денег в консервативные и низкодоходные ценные бумаги, тем самым защищая себя от рисков. Доход по НСЖ и ИСЖ невысок – максимум 8%.

Минусы

– В отличие от вклада, ваши деньги не будут застрахованы. Если за такой длительный срок ваш страховщик обанкротится, средства могут пропасть.

– Вы не сможете выбирать инвестиционные инструменты, чтобы приумножить свой доход.

Плюсы

– Получая деньги, сравнимые по доходности со вкладом, вы одновременно страхуете жизнь. Хотя всегда есть возможность положить деньги на вклад с рисковым страхованием жизни.

– Один из самых очевидных плюсов НСЖ и ИСЖ – взносы по полисам страхования жизни не являются «имуществом» в понимании Гражданского кодекса РФ и не подлежат конфискации, аресту или разделу.

Стоит ли рассчитывать на пенсию и помощь государства в старости, куда вкладывать накопительную часть пенсионных накоплений и что может себе позволить обычный российский пенсионер? Читайте статью о пенсионной системе РФ.

- Рассчитывать ли на пенсию или копить ее самостоятельно?

- Пенсионное инвестирование в современной России

- Пенсионное инвестирование: рассчитываем свою пенсию

- Страховая пенсия

- Пенсионное инвестирование ВЭБ

- Пенсионное инвестирование от ПФР

- Накопительная пенсия

- Когда можно подать заявление о передаче накопительной части пенсии УК или НПФ

- Отличия НПФ от УК

- Как получить пенсионные накопления при выходе на пенсию

- Рассчитывать ли на пенсию?

- Почему нельзя рассчитывать на пенсию

До 2014 года пенсии россиян были едиными. Их называли «трудовые». С 2014 года законодательно закреплен иной порядок. Сейчас существуют страховая и накопительная пенсии. Для граждан 1966 года рождения и старше действует только страховая часть. Люди моложе могут позаботиться о том, чтобы получать и накопительную пенсию.

Рассчитывать ли на пенсию или копить ее самостоятельно?

Молодежь часто не задумывается о том, рассчитывать ли на пенсию, и на какие средства им предстоит жить через 30-40 лет. В одной из своих книг инвестор Роберт Кийосаки приводит слова своего финансового наставника – “Богатого папы”: “ К сожалению, молодые не знают, что чувствует человек в старости. Если бы они это знали, то планировали бы свою финансовую жизнь иначе.

Проблема многих людей состоит в том, что они составляют план только до момента выхода на пенсию. Этого недостаточно. Нужно планировать намного дальше…” А сам Роберт Кийосаки даже проводил эксперимент со своими учениками, намеренно заставляя их почувствовать себя старыми и провести в 2 часа в состоянии ограниченной дееспособности. По его словам, это помогало им понять, что чувствует пожилой человек, и более ответственно подойти к своему финансовому будущему.

Пенсионное инвестирование в современной России

Если человек работает по найму, работодатель самостоятельно делает все необходимые отчисления, в том числе и в пенсионный фонд. Эти отчисления составляют 22% от общего фонда оплаты труда. Индивидуальные предприниматели самостоятельно платят взносы в пенсионный фонд и фонд социального страхования.

Таблица 1. Распределение пенсионных отчислений

| Для граждан в возрасте старше 50 лет | Для граждан младше 50 лет |

| 6% – на солидную часть (то, что идет на финансирование выплат нынешним пенсионерам) | 16% – страховая часть. Из них 6% – на солидную и 10% – на индивидуальную. |

| 16% – индивидуальная часть | 6% – финансирование накопительной пенсии |

В основном пенсия зависит от 3 факторов:

- стаж работы;

- зарплата;

- размер страховых взносов.

За последние 25 лет в России проводилось 3 пенсионных реформы. Последняя из них прошла в 2015 году. В ходе этой реформы была отменена единая трудовая пенсия. Вместо нее появилось две разных пенсии – страховая и накопительная.

Начисление и выплата пенсий в России сейчас регулируется законом №400-ФЗ “О страховых пенсиях” и Федеральным законом “О накопительной пенсии” № 424-ФЗ.

Пенсионный возраст в РФ в 2018 году составляет 55,5 лет для женщин и 60,5 – для мужчин. К 2032 году планируется увеличить его до 63 лет для женщин и 65 лет – для мужчин.

Необходимый трудовой стаж для выхода на пенсию постоянно увеличивается – в 2015 году он составил 6 лет, к 2024 году – должен составить 15 лет.

Граждане, родившиеся в 1966 году и раньше, не имеют права на накопительную пенсию. Они могут увеличить размер пенсии лишь за счет:

- взносов (в добровольном порядке) в рамках гос. программы софинансирования пенсионных накоплений;

- отправки средств материнского (семейного) капитала на накопительную пенсию.

Фактически структура пенсии выглядит так:

- 6% – солидная часть. Это те деньги, которые человек никогда не увидит и не получит обратно. Они идут на пенсии сегодняшним пенсионерам и другие расходы.

- 10% – индивидуальная страховая часть. Размер накопленных средств можно посмотреть на сайте ПФР в личном кабинете или прочитать в письмах, которые ПФР рассылает. Размер пенсии (исходя из накопленной страховой пенсии) можно просчитать с помощью пенсионного калькулятора.

- 6% – накопительная пенсия. Этой частью пенсии гражданин РФ вправе распоряжаться. Он может оставить ее в распоряжении ПФР, а может перевести в управление других государственных или негосударственных структур.

Единственный вариант увеличить пенсионные выплаты – за счет накопительной пенсии. Влиять на страховую пенсию гражданин РФ не может.

Пенсионное инвестирование: рассчитываем свою пенсию

Размер пенсии можно рассчитать самостоятельно с помощью пенсионного калькулятора на сайте ПФР.

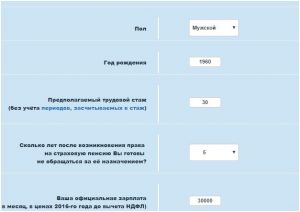

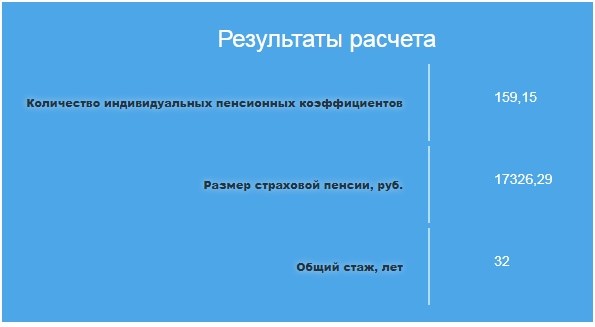

Рассчитаем пенсию мужчины со стажем работы 30 лет при средней заработной плате в 30 тысяч рублей. Согласно пенсионному калькулятору, выйдя на пенсию, гражданин будет получать чуть более 17 тысяч рублей в месяц (размер страховой пенсии).

Рисунок 1 Пенсионный калькулятор

Рисунок 2 – результаты расчета

Пример. Гражданин собирал накопительную часть в течение 20 с половиной лет. Это 246 месяцев. Рассчитать ежемесячный размер выплаты можно так:

- Узнать общую сумму накоплений.

- Разделить на 246 месяцев.

Например, человек накопил за 20 лет 129600 р. Разделим это число на 246, получается ежемесячно по 526 р. 82 коп.

Узнать размер страховой и накопительной пенсии можно на сайте Госуслуги.

Давайте посмотрим, на что может рассчитывать гражданин РФ, если он выбрал накопительную пенсию или отказался от нее.

Страховая пенсия

Посмотрим, на что может рассчитывать пенсионер, если он доверит управление своими пенсионными накоплениями ПФР и ВЭБ.

Пенсионное инвестирование ВЭБ

Рекордный результат был получен Внешэкономбанком в 2015 году. Для будущих пенсионеров специалисты Внешэкономбанка заработали 13,15% годовых. В 2016 г. – 10%.

В сравнении с управляющими компаниями доходность у ВЭБ низкая. К примеру, у компании «КапиталЪ» – доходность от 14% до 16%. Причины:

- Внешэкономбанк инвестирует только в государственные бумаги.

- ВЭБ работает с минимумом рисков. Такая стратегия не способствует получению высокого дохода.

Как показывает практика,, слишком рассчитывать на пенсию не приходится. Только передача накопительной части надежной НПФ может помочь увеличить размер пенсии и обеспечить относительно безбедную старость.

Пенсионное инвестирование от ПФР

Для будущего пенсионера пенсионное инвестирование – способ сохранить и хотя бы немного приумножить средства.

Частным организациям размещение накопительной части государство разрешает только в активы с низкими рисками. По закону это:

- Ценные бумаги.

- Облигации российских эмитентов.

- Акции государственных эмитентов на основе ОАО.

- Паи инвестиционных фондов, которые вкладывают свои капиталы в ценные бумаги иных государств.

- Денежные средства в рублях на счетах кредитных организаций.

- Ценные бумаги ипотечные.

- Валютные депозиты.

Ожидать от этих инструментов сверхвысокой доходности не приходится. Поэтому даже в случае грамотного выбора УК или НПФ вряд ли у пенсионера получится обогатиться за счет вложенных туда 6% пенсионных отчислений.

Накопительная пенсия

По статистике, порядка 50% россиян относятся к так называемым «молчунам». Так называют людей, которые не подали соответствующего заявления в негосударственный пенсионный фонд или управляющую компанию о пенсионном инвестировании. В этом случае за «молчунов» решение принимает Пенсионный фонд России (ПФР). Официально Пенсионный фонд инвестирует накопления через государственную управляющую компанию (УК) Внешэкономбанк (ВЭБ).

Накопительная пенсия аккумулируется на личном счете гражданина. По закону ее можно пополнять дополнительными средствами. На этот счет можно перевести и материнский капитал.

С начала 2016 года право впервые выбрать вариант пенсионного обеспечения (сохранить накопительную пенсию или отказаться от ее формирования) остается только у людей, которым страховые взносы начисляются с 2014 г.

Как увеличить накопительную часть пенсии:

- Выбрать управляющую компанию или негосударственный пенсионный фонд (НПФ).

- Заключить договор об обязательном пенсионном страховании и написать заявление о переходе в НПФ или заявление о выборе инвестиционного портфеля УК, по которому гражданин доверяет этой организации свою накопительную пенсию.

Сделать это нужно строго в оговоренные сроки.

Когда можно подать заявление о передаче накопительной части пенсии УК или НПФ

Подать заявление о передаче накопительной части пенсии под управление УК или НПФ необходимо до 31.12 года, в котором истекло 5 лет с момента начисления первых страховых взносов на обязательное пенсионное страхование (ОПФ). Иными словами – в течение 5 лет с начала официального трудового стажа. Но если в этот момент гражданин не достиг 23-летнего возраста. то этот срок переносится до 31.12 года, в котором гражданину исполнилось 23 года.

Пример. Гражданин 07.03.1986 г.р впервые официально устроился на работу в апреле 2003 года в возрасте 17 лет. По общему правилу он вправе заключить договор о ОПС и написать заявление о переходе в НПФ до 31.12. 2008 года, но поскольку в этот день ему еще не исполнилось 23 года, срок продляется до 31.12. 2009 года.

Отличия НПФ от УК

Если накопления находятся в УК или Внешэкономбанке, выплата накопительной части производится Пенсионным фондом. В другом варианте эти функции осуществляют сотрудники НПФ.

Негосударственные управляющие компании заявляют о высокой доходности вложений. Но есть риск ничего не получить и даже потерять накопления.

Еще один вариант – доверить накопительную часть пенсии негосударственному пенсионному фонду. Его сотрудники инвестируют средства, исходя из собственных расчетов. Специалисты выбирают надежные стратегии с хорошими доходами при относительно небольших рисках.

При сознательном подходе к выбору негосударственного фонда можно найти стабильную компанию. При этом страховая часть будет в надежном государственном ПФР, а накопительная – в более высокодоходном НПФ.

Если гражданин отказывается от формирования накопительной пенсии, все ранее сформированные пенсионные накопления должны быть в полном объеме выплачены ему при обращении за назначением и выплатой пенсии. Если НПФ прекратил существование, все накопленные средства по ОПС должны быть переданы обратно в ПФР.

Как получить пенсионные накопления при выходе на пенсию

В отличие от страховой пенсии, накопительную пенсию в некоторых случаях можно получить в качестве единовременной выплаты. Также ее могут получить наследники лица, накопившего эту пенсию и не успевшего ей воспользоваться.

Способы получения пенсионных накоплений:

- Единоразовый платеж – если размер накопительной пенсии не превышает 5% от размера страховой пенсии, а также для некоторых льготных категорий граждан, включая инвалидов.

- Срочная пенсионная выплата (срок не менее 10 лет). В этом случае гражданин сам устанавливает срок ежемесячных выплат накопительной части пенсии, но этот срок не может быть менее 120 месяцев.

- Ежемесячная выплата. Рассчитывается с учетом срока дожития в 20,5 лет. Накопленная пенсия делится на 246 месяцев. Получившееся число составляет ежемесячный платеж.

Рассчитывать ли на пенсию?

Вопрос, рассчитывать ли на пенсию, волнует каждого, кто задумывается о безбедной старости. Кто-то инвестирует самостоятельно. Другие не делают ничего для увеличения доходов.

В среднем российским пенсионерам платят по 10 000 р. в месяц, что приблизительно соответствует прожиточному минимуму в РФ (сумма может отличаться в зависимости от города, как и размер пенсий). 10 000 рублей – немногим менее 150 евро. Для сравнения: пожилым немцам перечисляют минимум 300 евро. Это в случае, если человек почти не работал. Средняя пенсия в Германии – 1000 евро.

Как сказал кинорежиссер Эльдар Рязанов: «Жить на пенсии было бы замечательно, если бы знать, как тратить время, не тратя денег». Чем раньше начать задумываться о пенсии, тем больше шансов на обеспеченную старость.

Почему нельзя рассчитывать на пенсию

Подведем краткий итог, почему вам не стоит рассчитывать на пенсию.

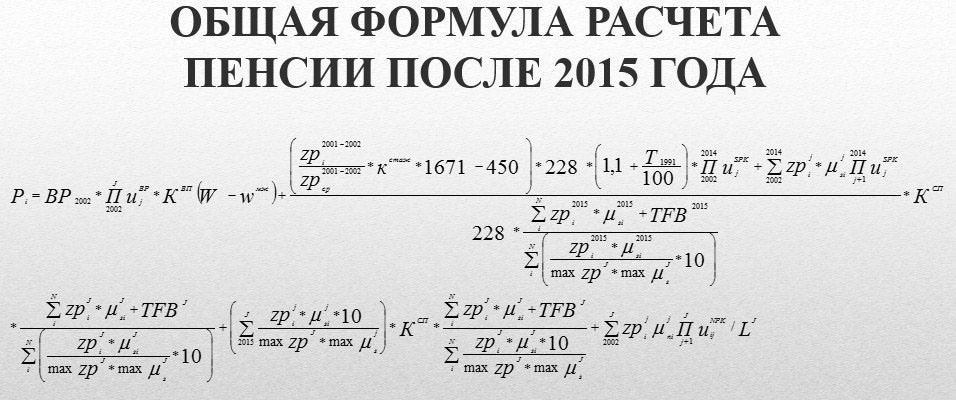

- Способ расчета пенсий довольно запутан, и разобраться в нем сложно. Пенсионное законодательство России до конца понятно узкому кругу специалистов – тем, кто работает в Пенсионном фонде и сотрудникам некоммерческих ПФ, управляющих компаний. Рядовые жители не понимают эту формулу. Еще сложнее сделать выбор между разными НПФ и УК.

Рисунок 3. Формула расчета будущей пенсии

- В любой момент законы и порядок расчета пенсий могут измениться в худшую сторону. Процесс изменения пенсионного законодательства соотносится с дефицитом бюджета. Как только возникает необходимость, правовые акты дополняют новыми правилами, часто невыгодными для пенсионеров. У государства по отношению к пенсиям нет четких правил – законы меняются, и сделать ничего нельзя. Поэтому говорить о гарантированной безбедной старости граждан не приходится. Также нужно понимать, что выплата пенсий для государства – значительные расходы. Чтобы снизить финансовую нагрузку, законодатели постоянно вносят изменения в нормативные документы. И непонятно, что делать, если в России грянет очередная пенсионная реформа, в результате которой пенсионеры станут получать еще меньше.

- Государство может распоряжаться вашими пенсионными накоплениями до начисления пенсии по своему усмотрению Здесь речь о 10% индивидуальной пенсии. В кризисной ситуации эти деньги могут пойти на покрытие государственного долга или другие расходы. Нет твердой гарантии, что к моменту выплаты пенсии вышедший на пенсию человек реально получит эти деньги.

- 6% пенсии (солидная часть) – это деньги, которые пенсионер никогда не получит на руки. Они идут на выплату пенсий сегодняшних пенсионеров, а также на расходы самого ПФР.

- По прогнозам, к 2030 году в России на одного работающего гражданина будет приходится один пенсионер. Это очень большая нагрузка на трудоспособное население. Есть большая вероятность, что государство найдет способ урезать размер пенсии, чтобы снизить эту нагрузку.

- Накопленные пенсионные отчисления съедает инфляция. То, что сегодня можно купить на 10 000 рублей, нельзя будет купить спустя 10-20 лет. Не исключено, что эти деньги обесценятся на 70-80%. Почти наверняка они обесценятся на 30-40%.

- Размер пенсии рассчитан с учетом того, что пенсионер будет получить ее в течение примерно 20 лет. Но пенсионный возраст – 60 лет (для мужчин) и 55 лет (для женщин), а средняя продолжительность жизни – всего 66,5 лет для мужчин и 77 лет (для женщин). Это значит, что в большинстве случаев мужчины недополучают честно заработанную пенсию, ведь в среднем они проводят на пенсии всего шесть лет.

- Когда пенсионер умирает, его родственники могут получить только накопительную часть пенсии (если там осталось, что получать). Основную страховую часть никто не компенсирует, даже если человек успел пожить на пенсии совсем недолго (или вообще не успел).

Единственно правильное решение в данном случае – рассчитывать на собственные силы. Не нужно вдаваться в подробности расчетов, которые предлагают сотрудники ПФР. Лучше выбрать стратегию и осуществлять пенсионное инвестирование самостоятельно – по возможности вкладывать деньги в недвижимость, криптовалюту, фондовый рынок, акции.

Обеспечить себе достойную старость может лишь сам будущий пенсионер – тем более что многие стратегии не требуют больших стартовых вложений. Например, можно приобрести в ипотеку с минимальным первоначальным взносом квартиру или доходный дом и разделить их на студии, чтобы сдавать в долгосрочную аренду или посуточно. Такое вложение обеспечит высокий пассивный доход. К моменту выхода на пенсию арендаторы выплатят ипотеку, а инвестор получит высокую “несгораемую пенсию”. Имеет смысл рассмотреть также вложения в драгоценные металлы и другие инструменты.

Как гласит народная мудрость, “спасение утопающих – дело рук самих утопающих”. Эта фраза в полной мере относится к существующей пенсионной системе. Если надеяться на государство, можно получить вместо пенсии сумму ниже прожиточного минимума. Чтобы этого не произошло, есть смысл задуматься о своей пенсии как можно раньше и обеспечить себе источник стабильного пассивного дохода.

Пенсионная реформа заставила задуматься о том, как накопить на пенсию. Узнала, что кроме НПФ можно перевести накопительную пенсию в частную управляющую компанию. Частично об этом уже написано в одной вашей старой статье, изменилось ли что-нибудь за прошедшие три года?

Также возник ряд вопросов:

- Можно вывести сейчас деньги из ПФР или уже поздно? Куда лучше вложиться, если не хочешь оставлять деньги в ПФР: в НПФ или в УК? Как выбрать надежную и доходную компанию для перевода пенсии и на какие показатели обращать внимание? Как выбрать подходящую инвестиционную стратегию УК и ПИФ для вложений?

- Какие риски несет перевод пенсии? Кто кроме АСВ гарантирует сохранность денег в случае банкротства НПФ или УК? Где хранятся сами накопления?

- Какие налоговые льготы и вычеты предусмотрены для тех, кто решил перевести пенсию? Можно ли получить вычет, если работодатель будет переводить пенсию в НПФ или УК?

- Какова процедура перевода? Какие бланки и заявления нужно заполнять и куда относить?

Да, за последние три года система обязательного пенсионного страхования постоянно менялась, и сейчас правительство готовит очередные изменения. Но перевести свою накопительную пенсию в НПФ или УК все еще можно.

Сначала разберитесь, что с вашей накопительной пенсией

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы родились раньше 1966 года, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать в 2014 году или позже, то попали под мораторий — накопительной пенсии у вас тоже нет. Поэтому распоряжаться накопительной пенсией вы сможете, только если успели что-то накопить с 2002 по 2013 год. В отдельной статье мы писали, как узнать размер своей накопительной пенсии.

Куда лучше вложиться

Государство хочет, чтобы мы сами выбирали, кто будет заниматься нашими пенсионными накоплениями. Организация, которой мы даем право работать с нашей пенсией, называется страховщиком по обязательному пенсионному страхованию. Страховщиком может быть ПФР или НПФ.

ПФР и государственная управляющая компания. Если ничего не делать и никуда ничего не переводить, страховщиком становится Пенсионный фонд России. Он направит ваши средства в государственную управляющую компанию Внешэкономбанк (ВЭБ), в инвестиционный портфель «Расширенный». Тех, кто выбрал такой вариант, называют «молчунами». Можно не быть «молчуном» и выбрать УК ВЭБ через заявление.

Если решили не оставлять деньги в государственной управляющей компании, у вас два варианта: частная УК или негосударственный пенсионный фонд.

Частная управляющая компания. В этом случае страховщиком все равно остается ПФР, но он направит пенсионные накопления в УК, которую вы выберете из предложенного списка.

Управляющие компании для накопительной пенсииXLS, 60 КБ

Негосударственный пенсионный фонд (НПФ). Он тоже отдает ваши деньги управляющим компаниям, но не одной, а нескольким. Выбирать эти УК фонд будет сам.

Никто не знает, какой вариант в итоге окажется лучшим. Я выбрал негосударственный пенсионный фонд, потому что не хочу доверять будущую пенсию только одной управляющей компании. Надеюсь, что профессиональные инвесторы из НПФ лучше меня распределят деньги между УК и их инвестиционными портфелями.

Как выбрать НПФ, мы тоже писали в отдельной статье.

Как выбрать частную управляющую компанию

Если все же вы решили выбрать управляющую компанию, обратите внимание на ее доходность, время работы на рынке, клиентоориентированность и инвестиционные портфели.

Доходность. ПФР совместно с Центробанком отбирает УК по конкурсу и отсеивает слабые. Например, для них установлен минимальный размер собственных средств (РСС). Компания, у которой мало резервов, не получит лицензию. Сейчас пенсионный фонд допустил к работе 21 управляющую компанию. Мы можем считать их достаточно надежными. Дальше наиболее важным критерием выбора становится доходность.

Чтобы оценить качество работы компании, посмотрите ее среднюю доходность за несколько лет. Хорошая доходность для УК составляет 10—12% годовых в среднем за десять лет. Это средний результат по всем компаниям с 2009 года — когда УК его достигает, уже неплохо.

Если управляющая компания работает меньше трех лет, невозможно оценить, какую доходность она дает на длительном отрезке времени. Стратегия инвестирования может быть эффективной прямо сейчас, но убыточной, когда экономические условия как-либо изменятся. Вот почему нужно обращать внимание на опыт работы с пенсионными накоплениями за несколько лет — чем дольше, тем лучше.

Клиентоориентированность. Проверьте, открывается ли сайт УК, выложена ли там нужная информация: доходность, срок работы, стратегии инвестирования, — и легко ли вообще вам все это найти.

Также важна готовность сотрудников компании помочь потенциальным клиентам во всех вопросах по обязательному пенсионному страхованию. Проверьте, работает ли бесплатная горячая линия, легко ли дозвониться, владеет ли оператор информацией о доходности, подскажет ли, как подавать заявление на переход к ним.

Инвестиционные портфели. Некоторые управляющие компании предлагают выбрать еще инвестиционный портфель. Это стратегия инвестирования: портфель предполагает покупку заранее определенных ценных бумаг. В этом случае смотрите доходность по каждому портфелю отдельно. Вы правы, когда сравниваете их с ПИФами: суть похожа. В одной и той же УК можно выбрать разные стратегии вложения пенсионных денег: агрессивный или консервативный тип управления. Для тех, кому прибыль важнее надежности, подходит первый тип портфелей, и наоборот.

Например, УК ВЭБ имеет два портфеля: «Расширенный портфель» и «Инвестиционный портфель государственных ценных бумаг» (ГЦБ). Расширенный портфель — это агрессивная стратегия, а ГЦБ — консервативная. «Молчунов» поместили в расширенный, а вы можете остаться в ВЭБ, но выбрать консервативный портфель.

Чтобы понять, что из себя представляет конкретный инвестиционный портфель, найдите на сайте УК инвестиционную декларацию к нему. В ней управляющая компания рассказывает, какие активы будет покупать на деньги из этого портфеля.

Какие есть гарантии сохранности накопительной пенсии

Раньше УК ВЭБ инвестировала деньги «молчунов» только в государственные ценные бумаги, а НПФ и частные УК — в облигации, акции и валюту. Поэтому перевод пенсии означал увеличение риска. Сейчас «молчунов» определили в расширенный портфель, который тоже предполагает вложения в валюту, российские и международные облигации.

Теперь непонятно, где выше риски: во Внешэкономбанке, в других УК или у клиентов НПФ. Но для всех трех категорий Агентство страхования вкладов гарантирует возврат инвестиций в случае банкротства или отзыва лицензии. В отличие от банковских вкладов, по пенсиям нет максимального размера, свыше которого гарантия не действует. Но накопленную доходность АСВ не вернет — только номинал.

Кроме этого, на сохранность пенсионных денег работают положения законов, органы власти, некоммерческие организации, специализированный депозитарий, независимый аудитор и независимый актуарий.

Федеральные законы. По закону пенсионные накопления — это бюджетные деньги и их нельзя использовать как залог. Эти деньги нельзя забрать у негосударственного пенсионного фонда за долги или арестовать, если это не долги перед самими застрахованными в НПФ. Управляющие компании не имеют права распоряжаться средствами как хотят: в законе прописаны принципы инвестирования и обязанность страховать риски.

Органы власти. Государственный регулятор рынка пенсионных накоплений — Центробанк. Он выдает лицензии, собирает отчетность, принимает жалобы.

Пенсионный фонд России тоже контролирует НПФ, а за действия управляющих компаний он отвечает как страховщик.

Некоммерческие организации. За накопительной пенсией следят Общественный совет по инвестированию средств пенсионных накоплений и Ассоциация негосударственных пенсионных фондов. Они устраивают проверки, принимают меры по устранению нарушений, собирают отчетность, вырабатывают правила деятельности НПФ.

Специализированный депозитарий хранит пенсионные средства и осуществляет ежедневный контроль за НПФами. Эта организация заводит счет для управляющей компании, когда она покупает ценные бумаги. Там они хранятся под учетом и защитой, а спецдепозитарий контролирует каждую сделку. Если выявит нарушения в работе фонда или компании, он обязан на следующий рабочий день уведомить об этом Центральный банк и ПФР. Также специализированный депозитарий контролирует перечисления на выплаты за счет пенсионных накоплений. Поэтому владельцы НПФ или УК не могут взять ваши деньги и сбежать с ними.

Независимый аудитор проверяет соответствие бухгалтерского учета требованиям законодательства. Они проверяют НПФ, их управляющие компании и спецдепозитарий.

Независимый актуарий определяет, соответствуют ли возможности фонда его обязательствам перед застрахованными лицами.

Инвестирование — это всегда риски, но наиболее защищен от них рынок пенсионных накоплений.

Какие льготы и вычеты дают за перевод накопительной пенсии

Никаких. Вероятно, вы спросили об этом потому, что слышали про программы негосударственного пенсионного обеспечения (НПО). Это вторая пенсия, мы про нее тоже скоро напишем статью. Она формируется так же, как государственные пенсионные накопления, но взносы делаете вы, а не работодатель. Накопительная пенсия входит в систему обязательного пенсионного страхования (ОПС), а НПО — дело добровольное.

Существуют корпоративные программы софинансирования НПО — это когда вы платите взносы пополам с работодателем: одну половину вычитают из зарплаты, вторую добавляет компания. Это добровольное дело работодателя, часть соцпакета, как ДМС.

За участие в таких программах действительно делают налоговый вычет, но перевод накопительной пенсии здесь ни при чем.

Как перевести

Пенсионные накопления перейдут в управляющую компанию или негосударственный пенсионный фонд на следующий год после подачи заявления.

В НПФ. Оформить переход в негосударственный пенсионный фонд можно при личном обращении в этот НПФ, в ПФР или через агентов. Можно сделать заявку через сайт фонда.

Чтобы перевести деньги в негосударственный пенсионный фонд, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из одного НПФ в другой НПФ.

- Согласие на обработку персональных данных.

При переходе в негосударственный пенсионный фонд можно потерять инвестиционный доход за несколько лет — деньги, которые пенсионный фонд заработал за счет ваших накоплений. Это происходит, когда страховщика меняют чаще одного раза в пять лет, и называется «досрочный переход». Без штрафа деньги переводят только в определенный год — это будет срочный переход. В 2020 году подать заявление на перевод из ПФР в НПФ без потерь могут:

- те, кто начал работать в 2011 году или раньше и не менял страховщика после 2011 года. Годом их перехода без потерь стал 2016, а потом — 2021;

- те, кто сменил страховщика в 2016 году. Для этого надо было подать заявление о переходе на год раньше, в 2015 году. Тогда ближайший год перехода без потерь — 2021.

Во всех остальных случаях что-то из доходности вы потеряете. Например, если сменили фонд в 2017 году, а в 2020 решите опять его сменить, потеряете результаты инвестирования за четыре года: с 2017 по 2020. Год перехода без потерь в этом случае — 2022, заявление надо писать в 2021 году.

В управляющую компанию. Подать заявление можно при личном обращении в ПФР, через МФЦ или через портал госуслуг после полной регистрации на сайте. Договор с управляющей компанией заключать не нужно, поскольку страховщиком остается пенсионный фонд, а вы уже там числитесь. Контактировать с самой УК вам тоже необязательно.

При смене Внешэкономбанка на другую управляющую компанию штрафа за досрочный переход не будет, потому что страховщик не меняется.

Что делать вам

Стоит ли переводить. Узнайте, сколько у вас пенсионных накоплений. Оцените период инвестирования — это срок, который остался вам до пенсии. Учтите, что за счет работодателя накопления пока не прирастают, а доходность НПФ и частных УК выше государственной на длительных отрезках, в 5—10 лет. Тогда вам станет ясно, поздно или нет сейчас переводить накопления.

Определитесь, что для вас лучше: негосударственный пенсионный фонд или другая управляющая компания в рамках ПФР.

Если решили сменить УК. Узнайте доходность своей потенциальной компании, предлагает ли она инвестиционные портфели, в чем их отличие. Для этого изучите сайт, поговорите по горячей линии. В результате станет понятно, стоит ли с ними связываться.

Если решили перейти в НПФ. Узнайте в пенсионном фонде, в каком году возможен срочный переход. Там же вам подскажут сумму возможных потерь при досрочном.

Если срочный переход будет как раз в следующем году, выбирайте фонд и звоните им. Если в следующем году перейти в НПФ без потерь нельзя, можете пока сменить УК и дожидаться там наступления периода для срочного перехода. Помните, что писать заявление на перевод нужно в предыдущем году. Например, если вы узнали, что срочный переход будет в 2021 году, договор заключаете в 2020. Тогда с января по март 2021 года он вступит в силу, и доходность сохранится.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Материалы содержат два варианта тестов и критерии по финансовой грамотности.

| Вложение | Размер |

|---|---|

| kriterii_otsenivaniya_po_finansovoy_gramotnosti._myag_4.docx | 26.26 КБ |

| kimy_po_finansovoy_gramotnosti._myag_4.docx | 56.13 КБ |

Предварительный просмотр:

Правильные ответы и критерии оценивания

1 Балл, при условии правильного ответа

1 Балл за каждую правильную позицию (всего 5б)

1 Балл за каждую правильную позицию (всего 8б)

Из первой переложить 10 монет в третью

На 270 тысяч рублей

Процент - это сотая часть числа. Значит, 10% - это десятая часть, 20% - пятая часть, 25% - четвёртая часть, а 50% - половина.

1 – В 2- Е 3-А 4 – С 5 -Д

Каждый верный ответ – 1 балл, итого 5 баллов

1. 600*500=300 000 руб. (ежедневный доход от продажи билетов детям) (1 балл)

2. 900*600*1.5=810 000 руб. (ежедневный доход от продажи билетов взрослым) (1 балл)

3. 300000+810000= 1 110 000 руб. (дневная выручка) (1 балл)

4. 1110000*30=33 300 000 руб. (выручка в месяц) (1 балл)

5. Прибыль = Выручка – Общие издержки ( 1 балл)

6. Общие издержки = Издержки + расходы на рекламу (1 балл)

7. Расходы на рекламу = Выручка – Прибыль – Издержки (1 балл)

8. 33 300 000 – 9 500 000 – 21 000 000 = 2 800 000 руб. (1 балл)

Ответ: фирма тратит на рекламу

2 800 000 рублей

(в случае правильного решения и при наличии расчетов. При частичном решении задачи 4 балла)

На 10% больше, т.к. 1.000 + (1.000 х 10) = 11.000 руб.

Дан верный ответ- Балла

Приведено математическое решение – 2 б.

Дано свое предложение 2- 2 балла

1. Деньги в долг берут у кредитора (чужие) всегда на определенный срок (на время), обязуясь отдать свои собственные сбережения или доходы (навсегда их теряют)

2. Эффективное использование собственных денежных средств. Нерациональное использование денежных средств приводит к тому, что на более важные потребности денег может не хватить.

( Могут быть приведены иные ответы, не искажающие смысл правильного)

2 Балла – за объяснение первой мысли;

2 Балла – за объяснение второй мысли, не искажая смысл верного ответа.

1)25*20/100=5 тыс.+25=30.000 – сумма основного долга; 9.000 – комиссия за ведение счета. Итого: 39.000/6 мес. = 6500 – ежемесячный платёж

Приведён верный график (3 б.)

Сделаны, верно, все расчёты (3 б.)

1) Предпочтительнее позиция 2, а не 1. Правильнее будет досрочное погашение, т.к. банком начисляется % за фактическое пользование кредитом;

2) Приемлемость позиции 3 будет в том случае, если другой банк предложит Вам более выгодные условия;

3) Материнский капитал и налоговый вычет помогут вам погасить некоторую, а то и большую часть долга.

Выбраны верные позиции – 3 Балла (за каждую позицию – 1 б.)

Приведены аргументы – 3 Балла

Осуждение ростовщичества (Могут быть приведены иные ответы, неискажающие смысл верного)

Дан верный или близкий по смыслу ответ – 4 Балла

Учащиеся на выбор комментируют одно высказывание

5 Баллов (если ответ содержательный, есть собственный взгляд и приводятся в комментарии понятия)

1 Балл, при условии правильного ответа

1 Балл за каждую правильную позицию (всего 5б)

1 Балл за каждую правильную позицию (всего 8б)

20 монет по 10 р. и 19 монет (максимально возможное количество) по 5 р. Общая сумма 295 р.

«Алёнка» и «Полинка», или «Алёнка» и «Маринка», или «Маринка» и «Полинка», или 2 «Алёнки», или 2 «Полинки».

1 / 4 часть, или 25%.

Процент - это сотая часть числа. Значит, 10% - это десятая часть, 20% - пятая часть, 25% - четвёртая часть, а 50% - половина.

1 – В 2- Е 3-А 4 – С 5 -Д

Каждый верный ответ – 1 Балл, итого 5 Баллов

1.Эффективность (рентабельность, норма прибыли) = (Прибыль/ затраты) *100% (1балл)

2.Эффективность фабрики = (200 млн./1 200 млн.) * 100% = 16,67 % (3 балла)

3.Эффективность кафе = (15 млн./ 75 млн.) *100% = 20% (3 балла)

Эффективнее бизнес кафе, так как 20% больше 16, 67%. (1 балл).

(в случае правильного решения и при наличии расчетов. При частичном решении задачи 4 Балла)

На 10% больше, т.к. 1.000 + (1.000 х 10) = 11.000 руб.

Дан верный ответ- 2 Балла

Приведено математическое решение – 2 б.

Дано свое предложение - 2 балла

1. Деньги в долг берут у кредитора (чужие) всегда на определенный срок (на время), обязуясь отдать свои собственные сбережения или доходы (навсегда их теряют)

2. Эффективное использование собственных денежных средств. Нерациональное использование денежных средств приводит к тому, что на более важные потребности денег может не хватить.

( Могут быть приведены иные ответы, не искажающие смысл правильного)

2 балла – за объяснение первой мысли;

2 балла – за объяснение второй мысли, не искажая смысл верного ответа.

1) 30.000 х 0,16:12 = 400 руб.

2) 30.000 х 0,015 = 450 руб.

Погашение основного долга – 2322 руб.

3) 400+450+2322 = 3172 руб. х 12 = 38.064

4) 38.064-30.000 = 8064

Ответ: переплата 8064 руб. –

Дан верный ответ – 2 Балла;

Приведено верное решение из 4-х позиций – 4 б.

1) Предпочтительнее позиция 2, а не 1. Правильнее будет досрочное погашение, т.к. банком начисляется % за фактическое пользование кредитом;

2) Приемлемость позиции 3 будет в том случае, если другой банк предложит Вам более выгодные условия;

3) Материнский капитал и налоговый вычет помогут вам погасить некоторую, а то и большую часть долга.

Выбраны верные позиции – 3 Балла. (за каждую позицию – 1 б.)

Приведены аргументы – 3 Балла

Осуждение ростовщичества (Могут быть приведены иные ответы, неискажающие смысл верного)

Дан верный или близкий по смыслу ответ – 4 Балла

Учащиеся на выбор комментируют одно высказывание

5 Баллов (если ответ содержательный, есть собственный взгляд и приводятся в комментарии понятия)

Предварительный просмотр:

Контрольно-измерительные материалы итоговой диагностической работы по курсу «Основы финансовой грамотности»

Портнягина Ирина Юрьевна –

учитель истории и обществознания

МБОУ «Мяг №4», г. Чита

- Назначение КИМ

- Нормативные документы , определяющие и регламентирующие содержание КИМ :

- Федеральный закон «Об образовании в РФ» № 273-ФЗ от 29.12.2012 с изменениями от 06.04.2015 № 68-ФЗ (ред. 19.12.2016);

- Приказ Минобрнауки России от 17 декабря 2010 г. № 1897 «Об утверждении Федерального государственного образовательного стандарта основного общего образования» в ред. приказов Минобрнауки России от 29.12.2014 № 1644, от 31.12.2015 № 1577;

- Приказ Минобрнауки России от 17 мая 2012 г. № 413 Об утверждении Федерального государственного образовательного стандарта среднего общего образования» в ред. приказов Минобрнауки России от 29.12.2014 № 1645, от 31.12.2015 № 1578;

- Примерная основная образовательная программа основного общего образования www.fgosreestr.ru ;

- Примерная основная образовательная программа среднего общего образования www.fgosreestr.ru ;

- Приказ Минобрнауки России от 30 августа 2013 г. № 1015. Об утверждении порядка организации и осуществления образовательной деятельности по основным общеобразовательным программам — образовательным программам начального общего, основного общего и среднего общего образования в ред. Приказа Минобрнауки России от 13.12.2013 № 1342.

- Подходы к отбору содержания, разработке структуры КИМ

Итоговая диагностическая работа для 9-х классов по финансовой грамотности основана на системно-деятельностном и компетентностном подходах. Наряду с предметными результатами обучающихся по разделу «Финансовая грамотность» овладение компетенциями в области финансовых отношений учащихся. Оценивается также уровень сформированности универсальных учебных действий (УУД).

Личностные результаты : умение делать осознанный выбор, знание моральных норм и норм этикета во взаимоотношениях с банковскими работниками, умение выделить нравственный аспект поведения, ориентация в социальных ролях и межличностных отношениях в семье.

Регулятивные действия : целеполагание, планирование, контроль и коррекция, само-регуляция.

Универсальные учебные действия, метапредметного характера : поиск и выделение необходимой информации; структурирование знаний; осознанное и произвольное построение высказывания в письменной форме; выбор наиболее эффективных способов решения задач в зависимости от конкретных условий; рефлексия способов и условий действия, контроль и оценка процесса и результатов деятельности; смысловое чтение как осмысление цели чтения и выбор вида чтения в зависимости от цели; извлечение необходимой информации из прочитанных текстов различных жанров; определение основной и второстепенной информации; моделирование, преобразование модели.

Логические универсальные действия : анализ объектов в целях выделения признаков; синтез, в том числе самостоятельное достраивание с восполнением недостающих компонентов; выбор оснований и критериев для сравнения; подведение под понятие, выведение следствий; построение логической цепи рассуждений; доказательство (аргументация).

4. Условия проведения диагностической работы

При проведении диагностической работы дополнительные материалы и оборудование не используются. Учащиеся записывают ответы в бланк тестирования.

5. Время выполнения диагностической работы

На выполнение всей диагностической работы отводится 180 минут.

Максимальный первичный балл – 95 баллов.

В работе представлены задания базового и повышенного уровня сложности.

Содержание работы охватывает учебный материал согласно программе «Основы финансовой грамотности».

Модуль 1. «Личное финансовое планирование».

Модуль 2. «Депозит».

Модуль 3. «Кредит».

Модуль 4. «Расчетно-кассовые операции».

Модуль 5. «Страхование».

Модуль 6. «Инвестиции».

Модуль 7. «Пенсии».

Модуль 8. «Налоги».

Модуль 9. «Пирамиды и финансовое мошенничество».

1.Что из перечисленного входит в человеческий капитал?

Б) Домашний сейф

В) Умение составлять бюджет

Г) Всё вышеперечисленное

2. Стоимость автомобиля – это:

А) Сумма, за которую вы его когда-то купили

Б) Сумма, за которую его можно продать сейчас

В) Сумма, по которой банк оценит машину, в случае обращения за кредитом

Г) Сумма, за которую можно купить аналогичную новую модель

3. Какой вид капитала ставит целью формирование дополнительных источников дохода?

Г) Текущий и Резервный

4. Верны ли следующие суждения?

А) Человеческий капитал можно конвертировать в деньги.

Б) При составлении бюджета сложнее планировать доходы, чем расходы.

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

5. В чем основная цель резервного капитала?

А) Повседневные траты

Б) Дополнительные источники дохода

В) Защита от риска

Г) Всё выше перечисленное

6. Без сбережений невозможно сформировать резерв для защиты на черный день.

7. Что из перечисленного является инвестиционным активом?

В) Собственный бизнес

Г) Всё вышеперечисленное

8. В чем основная цель инвестиционного капитала?

А) Повседневные траты

Б) Защита от рисков

В) Дополнительные источники доходов

Г) Все вышеперечисленное

9. Страховая премия – это:

А) Плата, которую страхователь выплачивает страховщику по договору страхования

Б) Сумма, которую страховщик возвращает страхователю при отсутствии страховых случаев в течение срока действия полиса

В) Вознаграждение, которое получает страховой брокер от страховой компании

Г) Сумма, которую страховщик выплачивает страхователю при наступлении страхового случая

10. К страхованию ответственности относится:

А) Добровольное медицинское страхование

Г) Всё вышеперечисленное

11. Верны ли следующие суждения?

А) Кредит может выдаваться по ставке 0 % годовых

Б) В случае непогашения кредита в срок банк имеет право начислять штрафные проценты на сумму просроченной задолженности

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

12. Верны ли следующие суждения?

А) Получатель безналичного перевода денег обязательно должен иметь банковский счет

Б) Во многих странах дорожные чеки используются не только для обналичивания денег, но и для оплаты товаров и услуг

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

13. Что происходит с содержимым банковской ячейки в случае банкротства банка?

А) Его забирают кредиторы банка

Б) Его забирает Агентство по страхованию вкладов

В) Оно полностью возвращается клиенту банка

Г) Оно возвращается клиенту банка в части, застрахованной Агентством по страхованию вкладов

14. Что невозможно сделать с дебетовой картой?

А) Провести через границу без декларирования на таможне

Б) Снять деньги в банкомате

В) Взять в долг у банка

Г) Оплатить товары и услуги в безналичной форме

15. Что такое инвестиционный портфель?

А) Допустимый уровень риска при инвестировании

Б) Набор конкретных реальных и финансовых активов

В) Общий подход к формированию своих инвестиций и управлению ими

Г) Прогноз доходности по различным инвестиционным активом

16. Какой из нижеперечисленных активов является самым рискованным?

А) Банковский депозит

Б) Облигации нефтедобывающей компании

В) Акции этой же компании

Г) Портфель акций всех нефтедобывающих компаний в стране

17. Верны ли следующие суждения

А) Чем короче срок инвестирования, тем более рискованной может быть инвестиционная стратегия

Б) Цель инвестирования в том, чтобы найти актив, который является и доходным, и надежным, и ликвидным

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

18. Какая организация может выплачивать пожизненную пенсию?

А) Пенсионный фонд РФ

Б) Негосударственный пенсионный фонд

В) Страховая компания

Г) Все вышеперечисленные организации

19) В какой пенсионной системе ставка, по которой в стране взимаются пенсионные взносы, влияет на размер пенсии?

А) Только в накопительной

Б) Только в солидарной

В) Как в солидарной, так и в накопительной

Г) Ни в солидарной, ни в накопительной

20. Как лучше инвестировать пенсионные накопления?

А) Отложив момент инвестирования на момент выхода на пенсию

Б) С минимальным риском, чтобы обеспечить надежность инвестиций

В) Поддерживая риск на приемлемом уровне за счет диверсификации

Г) С максимальным риском, чтобы обеспечить высокий доход

21. Какой из нижеперечисленных видов налога является прямым?

Б) Земельный налог

В) Налог на добавленную стоимость

Г) Таможенная пошлина

22. Светлана получила от своей компании награду как «Лучший работник года» - путёвку в пансионат. По какой ставке облагается соответствующий доход, полученный Светланой?

А) 0% Б) 9% В) 13% Г) 30%

23. До какой даты нужно подавать налоговую декларацию для указания дохода от продажи имущества?

А) 31 декабря текущего года

Б) 30 апреля последующего года

В) 15 июля последующего года

Г) Ограничения по дате отсутствуют

24. Где мошенники могут скопировать данные с банковской карты?

А) В банкомате через скиммер

Б) При оплате через платежный терминал в торговой точке

В) При покупке через Интернет-магазин

Г) Во всех вышеперечисленных ситуациях

25. Что из нижеперечисленного является наиболее вероятным признаком финансовой пирамиды?

А) В прошлые годы финансовая компания сумела заработать для клиентов высокий доход

Б) Компания инвестирует в высокодоходные финансовые инструменты

В) Основатель компании - иностранный гражданин

Г) Компания гарантирует доход выше уровня банковских депозитов

Пенсионная система ждет изменений: в разработке новый законопроект о введении государственного плана, который готов обеспечить российским гражданам безбедную жизнь в старости. Эксперты Deutsche Welle Akademie разобрались, так ли это и чего ожидать от нововведения.

В начале 2020 г. первый заместитель председателя Центрального Банка России Сергей Швецов представил новый гарантированный пенсионный план — гоcпрограмму, которая предназначена помочь гражданам самостоятельно накопить средства для безбедной старости. DW Akademie обратилась к профессионалам, чтобы изучить систему накоплений и выявить проблемы, которые могут стать у россиян на пути к процветанию на пенсии.

Старость обеспечивают инвестиции

Принцип системы прозрачен: россияне могут обратиться за помощью к негосударственным пенсионным фондам (НПФ), услуги которых позволят откладывать деньги на старость. Государство не препятствует гражданам в выборе НПФ и не ограничивает сумму периодических выплат. Однако С. Швецов высказал предположение, что это будет определенный процент от заработной платы, аналогично отработанной схеме с накопительной частью пенсионных выплат. Сейчас жители РФ платят в Пенсионный фонд России 22% от заработанных денег, 6% из которых накапливаются на личных счетах. НПФ можно менять, но с ограничением: эту процедуру государство разрешает проводить не чаще, чем раз в пятилетку.

При этом государственная пенсия не аннулируется, но рассчитывается по общим правилам, т.е. привязывается к трудовому стажу. Конечная сумма выплат по такой системе невелика, работник со средней заработной платой, отработавший 30 лет, не сможет получать больше 18–19 тысяч рублей ежемесячно. По заявлению чиновников, такое положение дел должно побудить жителей России копить на старость самостоятельно.

По подсчетам Министерства экономического развития, в такой непростой ситуации россияне в первый год работы нового плана принесут в НПФ около 1 триллиона рублей. При этом, по мнению чиновников, объем ежегодных взносов в фонды утроится уже через 4 года. Однако независимые эксперты не уверены в правильности таких подсчетов. Чтобы ситуация сложилась подобным образом, необходим какой-то элемент принуждения или аналогичный рычаг давления на граждан.

По словам доцента РАНХиГС Е. Ицакова, у власти есть база для тестирования нововведения. Это госслужащие и персонал компаний с высокой долей государственной собственности. По мнению эксперта, эксперименты стоит в первую очередь поставить на них. «Возможно, ситуация ввиду схожести инициативы будет как с карточкой «Мир», которую в рамках тестирования обязали завести всех государственных служащих», — отметил доцент.

Автор проекта All Economics А. Шабанов предположил, что государство может пойти по другому шаблону — начать настойчивую рекламную кампанию по раскрутке новой услуги. По словам финансового эксперта, это может быть реализовано схоже с облигациями федерального займа, которые распространяли через сеть государственных коммерческих структур. В этом случае есть вероятность реализации плана, пускай не совсем честным путем. Однако в массовое участие граждан в необязательной системе А. Шабанов не верит.

В чем выгода государству от НПФ

Гарантированный пенсионный план избавляет власть от вопроса выплат компенсаций по накопительной части пенсионных взносов. При этом граждане, пользующиеся услугами частных фондов, не перестают зависеть от государства — большинство НПФ инвестируют средства вкладчиков в государственные ценные бумаги.

А. Шабанов заостряет внимание на том, что НПФ работают по российским законам и по лицензиям, которые выдают госорганы. Поэтому выйти за орбиту влияния государства фондам вряд ли удастся.

Е. Ицаков видит положительные стороны пенсионной программы в том, то ее правила помогут России выйти на новый уровень инвестиционных отношений в стране и приблизиться к европейским суммам пенсионных выплат. По мнению эксперта, выгода власти от НПФ — построение государства с развитым бизнесом. В этом случае в казну будет поступать больше налогов, с помощью которых можно будет реализовать инициативы в инфраструктуре или любой другой области. НПФ с высокой доходностью за счет использования механизмов рынка не только дадут россиянам реальное повышение пенсий, но в то же время как инвесторы поддержат госпроекты и оживят инвестиционную активность внутри страны.

Еще одна особенность новой системы — она не повлияет на уровень выплат от работников в Пенсионный фонд РФ. Законопроект не коснулся обязательных отчислений и их уровня, т.е. суммы взносов остаются неизменными — 22% от заработной платы. При этом выплаты пенсионерам по ним будет рассчитываться как при «заморозке» накопительной части пенсии, а в НПФ граждане вольны внести дополнительный процент от заработка.

Проблемы пенсионной системы России

Новый гарантированный пенсионный план восстанавливает возможность граждан увеличить пенсию за счет услуг частных фондов. Но с одним отличием: раньше россияне переводили в Пенсионный фонд России 16% заработка, а оставшиеся 6% могли вложить в НПФ. Теперь же отчисления в государственный Пенсионный фонд составляют 22%, а остальное жители РФ могут вложить дополнительно, согласно собственным финансовым возможностям.

По мнению Евгения Ицакова, такая ситуация сложилась из-за последствий 90-х гг.: власти попросту не смогли накопить резерв средств для пенсий. Если сравнивать Россию с Германией, наше государство не может обеспечить такой же уровень пенсионных выплат, поскольку немецкая система не переживала событий, подобных российским 1991 года. Накопления граждан Германии, перечислявшиеся в пенсионный фонд, десятилетиями приумножались, в то время как в РФ они сгорели.

Эксперт считает, что даже при действующей системе вполне реальна ситуация с увеличением стандартных отчислений из зарплаты в Пенсионный фонд РФ. Сложно спрогнозировать срок стабильности экономики и благополучия государства, поэтому власти стремятся накопить пенсии на будущее для тех, кто еще 10–15 лет будет трудоспособен. Следовательно, не стоит надеяться на уменьшение взносов в Пенсионный фонд: ситуация или останется прежней, и это будет идеальный вариант, или размер отчислений вырастет, но пенсия у граждан все равно не станет большой.

Ситуация с пенсиями в последние 6 лет

Основной мотив разработки нового пенсионного плана — законопроект выступает как замена накопительной части пенсии. Это больная тема, с 2014 г. накопительные пенсии жителей России заморозили, причем перечисленные деньги им не вернули. Поначалу президент уверял, что «заморозка» не означает для граждан потерю сбережений, однако в 2104 г. эти средства (243 млрд. рублей) направили на финансирование Крыма. Причем бывший министр финансов А. Силуанов заявил, что «никто не собирался эти деньги возвращать».

По результату «заморозки» жители России не только потеряли часть будущей пенсии: у них отняли возможность ее увеличить, поскольку законодательство запрещало пользоваться услугами НПФ, т.е. доверить накопительную часть специалистам для инвестирования в доходные проекты. С 2014 г. накопительные взносы перешли в страховую часть, где выплаты зависят от трудового стажа.

В 2018 г. министр труда М. Топилин на выступлении сказал, что решения по «заморозке» накопительной пенсии позволили государству сэкономить 2 трлн. рублей. При этом чиновник заметил, что граждане, лишенные возможности инвестировать собственные деньги в свою же обеспеченную старость «ничего не потеряли».

Подобные события, по мнению доцента РАНХиГС Е. Ицакова, служат сдерживающим фактором для внесения законопроекта о гарантированном пенсионном плане в Государственную Думу на голосование. Жители России вряд ли станут следовать нововведению, помня прошлые действия властей с пенсиями.

Доцент считает, что тематику, касающуюся пенсий, социум воспринимает болезненно, даже если речь идет о добровольных отчислениях, не связанных с инициативой правительства. Новая пенсионная система предполагает поступление в нее средств, ведь она разрабатывалась, чтобы функционировать, а не чтобы обозначить возможность работы. Однако чтобы люди начали вкладывать деньги, нужно их заинтересовать, что в обстановке недоверия к власти сделать будет очень непросто.

P.S. Чтобы выжить на пенсии

Пока государство лоббирует НПФ и свои интересы во внедрении нового пенсионного плана, надо браться за дело и самим устраивать себе более менее адекватную старость. По мнению некоторых аналитиков, например, Дмитрия Хазина, один из способов обеспечить себе пенсию и создать собственные пенсионные накопления — пока эта самая старость еще не наступила, каждый месяц-другой покупать с зарплаты по золотой инвестиционной монетке. Почему именно такой вариант:

- он подойдет даже новичкам, так как не требует специальных знаний в области нумизматики;

- инвестиционные монеты из золота небольшого веса имеют доступную цену, которая практически приближена к цене металла, если их покупать не в банке, а у надежных монетных дилеров;

- они не облагаются НДС;

- легко хранятся, причем не обязательно в банковской ячейке;

- можно быстро продать на вторичном рынке в случае необходимости (но опять же не банку, потому тот не все монеты выкупит, а если и выкупит, то с приличной разницей, которая будет меньше, если продавать не сразу, а минимум года через три).

Одной из самых ходовых монет в России считаются золотые «Георгии Победоносцы» 50 рублей, которые содержат 7,78 гр золота и при прочих равных обходятся дешевле зарубежных инвестиционных аналогов. Золотые монеты могут приносить стабильный ежемесячный доход, если воспользоваться услугой монетарного депозита. В перспективе на срок от 10 лет монеты из инвестиционного золота, если и не принесут доход, то по крайней мере не обесценятся как бумажные деньги, не превратятся в фантики и станут хорошим подспорьем, когда наступит время пенсии.

Читайте также: