Пенсия по потере кормильца облагается ли налогом

Опубликовано: 17.04.2024

Вычет на ребенка по случаю утраты кормильца положен обширной категории работающих. Он сокращает налоговую базу и поэтому подоходный налог вычитают уже с меньшей суммы.

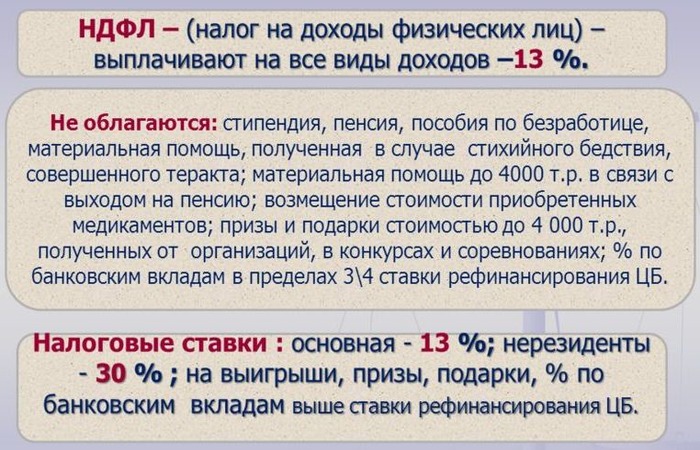

Применение такого налогового вычета по потере кормильца позволяет сэкономить часть от дохода семьи ребенка за счет того, что государство не удерживает налог (за счет возврата, уже выплаченных в бюджет). Также льгота по налогу на доходы физ. (т. е. НДФЛ — классический подоходный налог в Российской Федерации составляет 13%) и данный вычет предоставляется гражданам, на обеспечении которых находится ребенок (родной или усыновленный, приемный, либо же опекаемый).

Для каждой из НДФЛ льгот установлены свои лимиты получения

С 2016 года максимальный размер доходов, с которых предоставлен вычет по потере кормильца на детей родителю составляет в районе 350 тысяч руб в год. И при этом на ребенка в каждый месяц установленного налогового периода объем налогооблагаемой базы полученного дохода легко можно снизить минимум на 1400 рублей за каждого ребенка (в повышенном объеме это будет 3000 рублей — на третьего и последующего, а также 12000 рублей — на ребенка-инвалида детства).

Благодаря этому размер дополнительного достатка только за 1 ребенка каждому работающему может составить от 2184 рублей (13% × 12 мес. × 1400 рублей) до 18720 рублей (13% × 12 мес. × 12 тысяч рублей) при наличии официальной зарплаты.

Подобные социальные вычеты предоставляются преимущественно в виде единоразового возврата выплаченных налогов службы ФНС. Максимальный возврат подоходного налога за обучение каждого такого ребенка может составить 6500 рублей за год, а суммарно за его обучение составлять — 15 600 рублей в год для одного родителя.

- Стандартные/социальные вычеты по потере кормильца могут предоставляться параллельно. Их задача — максимально уменьшить налогооблагаемую базу (это величина дохода, с которой взимается сам НДФЛ), что позволит больше денег «оставить в семье».

- Заявитель должен быть трудоустроен, быть плательщиком НДФЛ и оставлять деньги на питание, а также образование и лечение ребенка.

- Родитель и лицо заменяющее его, должен быть резидентом РФ.

Механизм применения

Налоговые денежные вычеты на ребенка вычитаются не из всей суммы доходов родителя, а с уже с остатка. При определенных условиях вы можете оформить несколько типов детских льгот НДФЛ, тем самым уменьшив налоговое бремя.

Также следует учитывать, что имеется 2 основных вида вычетов НДФЛ:

- Стандартные льготы— предоставляются на ребенка в семье.

- Социальные льготы — предоставляются при появлении определенного типа расходов «социального характера»: на образование.

Существование и правила предоставления льгот НДФЛ предусмотрено Налоговым кодексом. А отдельные случаи начисления и их применения рассматриваются Минфином и разных документах судебной практики.

Предельная величина НДФЛ в 2018

Льготы НДФЛ ограничиваются величинами: лимитом заработка и понесенных расходов, до чего предоставляются социальные вычеты и суммой налога с фактически заработанного дохода.

На первого, второго, третьего и всех последующих детей

Государство заинтересовано, чтобы в семьях были дети. В 2018 размер льгот для каждого родителя:

- 1400 рублей на первого/второго ребенка;

- 3 000 рублей — на третьего/следующего.

При этом стоит учитывать

Очередность рождения детей обычно определяется для родителей по отдельности, ведь если у кого-нибудь из них были ранние браки (есть внебрачные дети), тогда общее количество детей может отличаться, следовательно размер вычета за 1 ребенка может быть разным для разных родителей.

Примечательно, что при непосредственном определении очередности рождения ребенка учитываются и взрослые лица.

В некоторых случаях родителю может быть представлен удвоенный НДФЛ вычет. Это происходит тогда, если у ребенка нет второго родителя (или он умер), а также в других ситуациях.

Налоговый вычет на лечение ребенка утратившего кормильца

Льгота НДФЛ за лечение может быть оформлена после выплаты из своих средств родителем лекарств, разных видов хирургии, предоставленных ребенку или медицинских услуг, утвержденных спец. перечнем. Важно также, чтобы за медицинские товары и медицинские услуги платил родитель, а не благотворительный фонд.

Данный вычет на медицину предоставляется за траты

- покупка лекарств для нуждающегося ребенка по утвержденному списку;

- оплата его страховки, предусматривающей лечение;

- траты на санаторное и курортное лечение;

- оплата мед. услуг по платному договору лечения;

- вложения в дорогое лечение (например протезирование, удаление опухолей, диализ и прочие мероприятия).

К мед. учреждению, которое предоставляет подобного рода услуги, предъявляется целый список требований. Важно еще, чтобы оно находилось на территории России и имело лицензию.

Кто претендует на налоговый вычет

Слово и понятие «стандартный» в определении вычета говорит нам о том, что возможность получить вычет не зависит от дохода семьи, состава семьи и получения прочих вычетов. Физически такая льгота представляет собой сумму, которая стабильно(ежемесячно) вычитается из ЗП родителя перед вычетом из нее налогов.

Чтобы ее оформить, важно выполнить несколько условий

- родитель ребенка является резидентом РФ;

- наличие в семье минимум одного ребенка;

- с его дохода выплачивается подоходный налог.

Такой вычет может получить родитель, усыновитель, опекун и приемный родитель на ребенка:

- от рождения до возраста в 18 лет;

- до 24 лет, если ребенок еще является учащимся, студентом или аспирантом и учится очно.

Стандартный вычет предоставляется родителям, даже тем, которые не живут с семьей, но принимают опосредствованное участие в воспитании ребенка или даже его не принимают.

Таков парадокс: родители могут совсем не платить алименты, однако льготы от государства они в любом случае получать будут, как создавшие для него нового гражданина. Также налоговый вычет положен супругу родителя или усыновителя и опекуна, который не является ребенку биологическим отцом.

Если родители в разводе и сочтены браком с другими людьми, их супруги также получат право на льготы НДФЛ. Например, если настоящий отец ребенка платит алименты с зарплаты, его зарплата является общей собственностью его и его жены. Поэтому ей тоже дается право на вычет. Также если ребенок живет с матерью и новым ее мужем, последний участвует в воспитании, и ему тоже полагается вычет. На практике может быть ситуация, если налоговую льготу на ребенка получает сразу четыре человека.

Нюансы по НДФЛ

В плане НДФЛ на ребенка в семье можно получить налоговый вычет, который может быть связан с его обучением, лечением или стандартными потребительскими нуждами.

Последний пример такого вычета отвечает за все те доходы, которые получает опекун за ребенка. И в таком случае он может получить по его пособию налоговый вычет.

Минимальное снижение данного налога возможно на сумму в 1,4 тысячи рублей. Но при этом после 3 ребенка этот вычет повышается до 3 тысяч рублей. Детям-инвалидам государство предоставляет возможность получения возврата от 12 тысяч рублей.

Налог на имущество при потере кормильца

Налог на имущество физ. лиц начисляется всем собственникам имущества независимо от возраста или наличия доходов. Законом не предусматривается освобождения детей от уплаты налогов на имущество.

2 пунктом статьи 27 Кодекса предусмотрено, что законными налогоплательщиками физ. лица признаются те лица, которые выступают в качестве их представителей в соответствии с законодательством России.

За несовершеннолетних детей, не достигших еще четырнадцати лет, сделки можно совершать от их имени их родителями, усыновителями и опекунами, за исключением тех сделок, которые они сами вправе совершать (пп. 1 и 2 ст. 28 Гражданского кодекса России).

Родители (усыновители, попечители) как представители детей, имеющих в собственности имущество, осуществляют действия по управлению имуществом, в том числе выполняют обязанности по выплате налогов.

Таким образом, уплачивать налоги на имущество физ. лиц в отношении имущества, принадлежащего детям, должны его родители или опекуны.

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Бесплатно по России

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

«Клерк» Рубрика Налог на имущество физических лиц

Лица, относящихся к категории «пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством» имеют право на льготы по налогу на имущество физлиц.

Относятся ли к числу таких лиц дети - получатели пенсий по потере кормильца и их законные представители, которые эту пенсию вместо ребенка получают?

Разъяснения по этим вопросам дал Минфин в письме от 15.08.2018 № 03-05-04-01/57921 в ответ на запрос ФНС.

Дети умершего кормильца и члены семьи умершего кормильца, осуществляющие уход за малолетними детьми умершего кормильца, являются самостоятельными категориями лиц, имеющих право на получение страховой пенсии. В случае установления им страховой пенсии они признаются получателями страховой пенсии (пенсионерами).

При этом частью 18 статьи 21 Федерального закона от 28.12.2013 № 400-ФЗ предусмотрено, что если получателем страховой пенсии является ребенок, не достигший возраста 18 лет, доставка его пенсии осуществляется одному из его родителей (усыновителей) либо опекунов (попечителей).

Учитывая изложенное, пенсионерами (получателями пенсий) являются граждане, которым устанавливается пенсия. При этом доставка пенсии, т.е. передача начисленной пенсионеру суммы пенсии, может осуществляться как непосредственно пенсионеру, так и его законному (уполномоченному) представителю.

Следовательно, от уплаты налога на имущество физлиц освобождаются граждане, являющиеся получателями пенсии, в том числе страховой пенсии по случаю потери кормильца, вне зависимости от того, кому осуществляется доставка такой пенсии.Минтруд разъяснил, кто является пенсионером в случае потери кормильца ребенком, не достигшим возраста 14 лет, и осуществления ухода за таким ребенком другим его родителем.

В соответствии с частью 1 статьи 10 Федерального закона № 400-ФЗ право на страховую пенсию по случаю потери кормильца имеют нетрудоспособные члены семьи умершего кормильца, состоявшие на его иждивении.

Нетрудоспособными членами семьи умершего кормильца признаются:

- дети, братья, сестры и внуки умершего кормильца, не достигшие возраста 18 лет, а также дети, братья, сестры и внуки умершего кормильца, обучающиеся по очной форме обучения, но не дольше чем до достижения ими возраста 23 лет или дети, братья, сестры и внуки умершего кормильца старше этого возраста, если они по достижения возраста 18 лет стали инвалидами;

- один из родителей или супруг либо дедушка или бабушка, брат или сестра погибшего (умершего) кормильца независимо от возраста и трудоспособности, если он (она) занят (занята) уходом за детьми, братьями или сестрами погибшего (умершего) кормильца, не достигшими возраста 14 лет, и не работает.

Таким образом, получателями страховой пенсии по случаю потери кормильца будут являться те лица, которые соответствуют указанным условиям назначения страховой пенсии по случаю потери кормильца и имеют право на ее получение и которым, соответственно, эта пенсия назначена - то есть это может быть и сам ребенок, и перечисленные выше родственники умершего кормильца.В том случае, если страховая пенсия по случаю потери кормильца установлена только ребенку, не достигшему возраста 14 лет, то он и будет являться получателем указанной пенсии, тогда как его законный представитель (в том числе один из родителей, которому такая пенсия не назначена), по сути, будет являться лицом, которое исполняет обязанности по получению денежных средств (в данном случае - назначенной ребенку пенсии) в силу недееспособности самого ребенка.

Вышеназванное письмо Минфина и приложенное к нему письмо Минтруда доведены до сведения письмом ФНС № ПА-4-21/16035@ от 21.08.2018.

Вычет на ребенка по случаю утраты кормильца положен обширной категории работающих. Он сокращает налоговую базу и поэтому подоходный налог вычитают уже с меньшей суммы.

Применение такого налогового вычета по потере кормильца позволяет сэкономить часть от дохода семьи ребенка за счет того, что государство не удерживает налог (за счет возврата, уже выплаченных в бюджет). Также льгота по налогу на доходы физ. (т. е. НДФЛ — классический подоходный налог в Российской Федерации составляет 13%) и данный вычет предоставляется гражданам, на обеспечении которых находится ребенок (родной или усыновленный, приемный, либо же опекаемый).

Для каждой из НДФЛ льгот установлены свои лимиты получения

С 2016 года максимальный размер доходов, с которых предоставлен вычет по потере кормильца на детей родителю составляет в районе 350 тысяч руб в год. И при этом на ребенка в каждый месяц установленного налогового периода объем налогооблагаемой базы полученного дохода легко можно снизить минимум на 1400 рублей за каждого ребенка (в повышенном объеме это будет 3000 рублей — на третьего и последующего, а также 12000 рублей — на ребенка-инвалида детства).

Благодаря этому размер дополнительного достатка только за 1 ребенка каждому работающему может составить от 2184 рублей (13% × 12 мес. × 1400 рублей) до 18720 рублей (13% × 12 мес. × 12 тысяч рублей) при наличии официальной зарплаты.

Подобные социальные вычеты предоставляются преимущественно в виде единоразового возврата выплаченных налогов службы ФНС. Максимальный возврат подоходного налога за обучение каждого такого ребенка может составить 6500 рублей за год, а суммарно за его обучение составлять — 15 600 рублей в год для одного родителя.

- Стандартные/социальные вычеты по потере кормильца могут предоставляться параллельно. Их задача — максимально уменьшить налогооблагаемую базу (это величина дохода, с которой взимается сам НДФЛ), что позволит больше денег «оставить в семье».

- Заявитель должен быть трудоустроен, быть плательщиком НДФЛ и оставлять деньги на питание, а также образование и лечение ребенка.

- Родитель и лицо заменяющее его, должен быть резидентом РФ.

Механизм применения

Налоговые денежные вычеты на ребенка вычитаются не из всей суммы доходов родителя, а с уже с остатка. При определенных условиях вы можете оформить несколько типов детских льгот НДФЛ, тем самым уменьшив налоговое бремя.

Также следует учитывать, что имеется 2 основных вида вычетов НДФЛ:

- Стандартные льготы— предоставляются на ребенка в семье.

- Социальные льготы — предоставляются при появлении определенного типа расходов «социального характера»: на образование.

Существование и правила предоставления льгот НДФЛ предусмотрено Налоговым кодексом. А отдельные случаи начисления и их применения рассматриваются Минфином и разных документах судебной практики.

Предельная величина НДФЛ в 2018

Льготы НДФЛ ограничиваются величинами: лимитом заработка и понесенных расходов, до чего предоставляются социальные вычеты и суммой налога с фактически заработанного дохода.

На первого, второго, третьего и всех последующих детей

Государство заинтересовано, чтобы в семьях были дети. В 2018 размер льгот для каждого родителя:

- 1400 рублей на первого/второго ребенка;

- 3 000 рублей — на третьего/следующего.

При этом стоит учитывать

Очередность рождения детей обычно определяется для родителей по отдельности, ведь если у кого-нибудь из них были ранние браки (есть внебрачные дети), тогда общее количество детей может отличаться, следовательно размер вычета за 1 ребенка может быть разным для разных родителей.

Примечательно, что при непосредственном определении очередности рождения ребенка учитываются и взрослые лица.

В некоторых случаях родителю может быть представлен удвоенный НДФЛ вычет. Это происходит тогда, если у ребенка нет второго родителя (или он умер), а также в других ситуациях.

Налоговый вычет на лечение ребенка утратившего кормильца

Льгота НДФЛ за лечение может быть оформлена после выплаты из своих средств родителем лекарств, разных видов хирургии, предоставленных ребенку или медицинских услуг, утвержденных спец. перечнем. Важно также, чтобы за медицинские товары и медицинские услуги платил родитель, а не благотворительный фонд.

Данный вычет на медицину предоставляется за траты

- покупка лекарств для нуждающегося ребенка по утвержденному списку;

- оплата его страховки, предусматривающей лечение;

- траты на санаторное и курортное лечение;

- оплата мед. услуг по платному договору лечения;

- вложения в дорогое лечение (например протезирование, удаление опухолей, диализ и прочие мероприятия).

К мед. учреждению, которое предоставляет подобного рода услуги, предъявляется целый список требований. Важно еще, чтобы оно находилось на территории России и имело лицензию.

Кто претендует на налоговый вычет

Слово и понятие «стандартный» в определении вычета говорит нам о том, что возможность получить вычет не зависит от дохода семьи, состава семьи и получения прочих вычетов. Физически такая льгота представляет собой сумму, которая стабильно(ежемесячно) вычитается из ЗП родителя перед вычетом из нее налогов.

Чтобы ее оформить, важно выполнить несколько условий

- родитель ребенка является резидентом РФ;

- наличие в семье минимум одного ребенка;

- с его дохода выплачивается подоходный налог.

Такой вычет может получить родитель, усыновитель, опекун и приемный родитель на ребенка:

- от рождения до возраста в 18 лет;

- до 24 лет, если ребенок еще является учащимся, студентом или аспирантом и учится очно.

Стандартный вычет предоставляется родителям, даже тем, которые не живут с семьей, но принимают опосредствованное участие в воспитании ребенка или даже его не принимают.

Таков парадокс: родители могут совсем не платить алименты, однако льготы от государства они в любом случае получать будут, как создавшие для него нового гражданина. Также налоговый вычет положен супругу родителя или усыновителя и опекуна, который не является ребенку биологическим отцом.

Если родители в разводе и сочтены браком с другими людьми, их супруги также получат право на льготы НДФЛ. Например, если настоящий отец ребенка платит алименты с зарплаты, его зарплата является общей собственностью его и его жены. Поэтому ей тоже дается право на вычет. Также если ребенок живет с матерью и новым ее мужем, последний участвует в воспитании, и ему тоже полагается вычет. На практике может быть ситуация, если налоговую льготу на ребенка получает сразу четыре человека.

Нюансы по НДФЛ

В плане НДФЛ на ребенка в семье можно получить налоговый вычет, который может быть связан с его обучением, лечением или стандартными потребительскими нуждами.

Последний пример такого вычета отвечает за все те доходы, которые получает опекун за ребенка. И в таком случае он может получить по его пособию налоговый вычет.

Минимальное снижение данного налога возможно на сумму в 1,4 тысячи рублей. Но при этом после 3 ребенка этот вычет повышается до 3 тысяч рублей. Детям-инвалидам государство предоставляет возможность получения возврата от 12 тысяч рублей.

Налог на имущество при потере кормильца

Налог на имущество физ. лиц начисляется всем собственникам имущества независимо от возраста или наличия доходов. Законом не предусматривается освобождения детей от уплаты налогов на имущество.

2 пунктом статьи 27 Кодекса предусмотрено, что законными налогоплательщиками физ. лица признаются те лица, которые выступают в качестве их представителей в соответствии с законодательством России.

За несовершеннолетних детей, не достигших еще четырнадцати лет, сделки можно совершать от их имени их родителями, усыновителями и опекунами, за исключением тех сделок, которые они сами вправе совершать (пп. 1 и 2 ст. 28 Гражданского кодекса России).

Родители (усыновители, попечители) как представители детей, имеющих в собственности имущество, осуществляют действия по управлению имуществом, в том числе выполняют обязанности по выплате налогов.

Таким образом, уплачивать налоги на имущество физ. лиц в отношении имущества, принадлежащего детям, должны его родители или опекуны.

Помощь в виде финансовых выплат и/или льгот, которые предоставляются лицам, утратившим поддержку родственника или приравненного к нему человека (например, отчима) вследствие смерти последнего, называется пособие по потере кормильца. Законодательство Российской Федерации предоставляет право на материальную поддержку от государственных структур не только детям, утратившим родителей или опекунов, но также другим нетрудоспособным лицам, находящимся на иждивении умершего. В некоторых случаях такие выплаты и/или льготы предназначены родителям, супругам, братьям и сестрам, внукам кормильца. Подробнее каждая конкретная ситуация рассмотрена ниже.

Пособие по потере кормильца

В 2019 году компенсацию утраченных доходов в связи со смертью (гибелью) кормильца государство предоставляет через многофункциональные центры (МФЦ), органы соцзащиты и Пенсионный фонд Российской Федерации (ПФР) в зависимости от вида выплат. В этом году предусмотрены три вида выплат и/или льгот по потере кормильца:

- Социальная — при отсутствии у умершего страхового стажа или при совершении иждивенцем правонарушения, повлекшего смерть кормильца (в таком случае иждивенец утрачивает право на другие виды пособий и льгот, в частности — на страховую или государственную пенсию).

- Страховая — при наличии у умершего страхового стажа, который официально подтверждается ПФР (наличие лицевого счета).

- Государственная — назначается нетрудоспособным иждивенцам погибшего (дети, супруга, супруг, родители), смерть которого связана с видом его деятельности (к этой категории относятся военные, космонавты, бойцы МЧС и т. п. специалисты).

При всех видах пособий и пенсий место проживания кормильца до его смерти не имеет значения, как и кровная связь с иждивенцами. Рассматривается только факт материальной поддержки им официальных иждивенцев, без которой их дальнейшее существование невозможно или его качество значительно снижается.

Страховая пенсия по потере кормильца

Как уже упоминалось выше, этот вид компенсации утраченных доходов в связи со смертью кормильца начисляется иждивенцам в случае, если у умершего имелся официально удостоверенный трудовой стаж с обязательным перечислением на его лицевой счет в ПФР страховых взносов на пенсионное обеспечение. Срок поступления таких перечислений не имеет значения для начисления страховой пенсии по утрате кормильца.

Кому положено пособие?

Страховая пенсия в связи с утратой кормильца может быть начислена следующим лицам:

- несовершеннолетним детям — кровным (родным), усыновленным, взятым под опеку;

- несовершеннолетним кровным братьям, сестрам, внукам, признанным иждивенцами умершего;

- совершеннолетним детям возрастом до 23 лет, пребывание которых на дневной форме обучения подтверждено документально;

- близким кровным родственникам (родители, бабка, дед), которые имеют статус инвалида, неспособные к самостоятельному уходу за собой, финансовому самообеспечению и пребывающие на иждивении умершего;

- нетрудоспособным супруге или супругу умершего.

Более подробно с перечнем лиц, имеющим право на эти страховые выплаты и льготы, можно ознакомиться в ст. 10 Федерального Закона о страховых пенсиях и изменениях, внесенных в него в 2019 году.

При начислении пособия на ребенка официальные отношения его родителей (опекунов, усыновителей) не имеют значения: они могут быть в разводе, состоять в браке в новой семье. Основанием для начисления страховой пенсии ребенку служит только доказательство финансовой зависимости от умершего.

Если родители ребенка до смерти кормильца не состояли в официальном браке и в документе о рождении имя умершего отца, который содержал сына или дочь, не указано, мать имеет возможность установить отцовство через суд и получить пособие на ребенка.

Родственникам-инвалидам (супругу, супруге, деду, бабушке, братьям, сестрам) и пожилым пособие назначается пожизненно. Трудоспособным получателям страховую пенсию прекращают выплачивать при достижении ими 18 (учащимися – 23) лет, трудоустройстве, прерывании обучения на дневной форме, вступлении несовершеннолетнего иждивенца в брак, рождении у него собственного ребенка.

Оформление пособия по потере кормильца

Заявление о предоставлении страховой пенсии по утрате кормильца подается в территориальный отдел Пенсионного фонда РФ после официального признания факта его смерти. Заявление также можно подать в МФЦ, если у центра есть договор с ПФР на подобный вид деятельности.

Подавать заявление можно лично, по почте заказным письмом, через третье лицо, заверив у нотариуса его полномочия.

В пакет документов для оформления страхового пособия могут входить:

- заявление о начислении выплат и льгот по требуемому образцу;

- свидетельство о смерти кормильца;

- решение суда, по которому кормилец признан без вести пропавшим;

- свидетельство о рождении или паспорт ребенка (достигшего 14 лет), других претендентов на пособие (копии);

- паспорт третьего лица, представляющего интересы несовершеннолетнего ребенка;

- документальные свидетельства финансовой поддержки умершим супруги, супруга, детей, внуков, родителей, сестер, братьев, деда, бабушке;

- документы о состоянии здоровья пожилых и/или нетрудоспособных претендентов на пособие (справки об инвалидности, заключения о дееспособности и пр.);

- справка с места учебы ребенка (копия договора с учебным учреждением);

- справка из загса о заключении брака, свидетельства о рождении, иные документы, подтверждающие степень родства иждивенцев (касается иных близких родственников, кроме детей);

- документы об усыновлении, взятии под опеку;

- решение суда по установлению отцовства;

- данные о состоянии лицевого счета умершего в Пенсионном фонде Российской Федерации (предоставляется по запросу сотрудника ПФР или МФЦ).

Сумма пособия и порядок ее расчета

Основой для расчета при начислении пособия являются минимальный фиксированный размер страховой пенсии, а также регулярно меняющиеся федеральные и региональные коэффициенты и надбавки.

Круглые сироты, отправленные в детское учреждение или к опекунам, сохраняют права на все положенные выплаты и льготы.

Фиксированная часть подлежит регулярной индексации. В 2019 году повышение касается как фиксированной части страховой пенсии по утрате кормильца, так и коэффициентов различного уровня.

При начислении за основу берется базовая часть, определяется индивидуальный пенсионный коэффициент, учитываются региональные коэффициенты. Все эти данные меняются каждый год. В 2019 году предполагается повышение базовой части на 7%. Решения об изменении региональных коэффициентов принимает местные власти.

Социальная пенсия детям по потере кормильца

В случае если умерший родитель, материально обеспечивающий детей, не имеет отчислений на лицевой счет Пенсионного Фонда РФ, то детям назначается социальная пенсия, базовая часть которой является фиксированной и каждый год индексируется. В 2019 году индексация различных выплат и льгот по утере кормильца должна составить от 2 до 3,7%.

В 2019 году фиксированная детская пенсия по потере кормильца с учетом индексации должна составлять 5283,84 руб., а при потере единственного или обоих родителей размер выплаты увеличится до 10360,52 руб.

На социальные выплаты детям также распространяются федеральные и региональные коэффициенты.

Помимо денежных выплат дети-сироты имеют право на ряд льгот:

- полное государственное обеспечение во время нахождения в дошкольном учреждении, обучения в среднем (специальном) учреждении, вузе;

- преимущества при зачислении в колледжи и вузы;

- социальная стипендия;

- бесплатный проезд в муниципальном транспорте;

- оплачиваемый проезд железнодорожным и авиатранспортом от места учебы до места проживания и др.

Для этой категории детей существуют региональные льготы — при зачислении на обучение, при первом трудоустройстве, на медицинские услуги и проч.

Условия назначения

Помимо вышеуказанных положений по категориям и возрасту детей, которым может быть назначена социальная пенсия при утрате единственного, одного из двух или обоих родителей, существуют условия по месту его проживания и гражданству. Ребенок имеет право на такое пособие только при условии постоянного проживания в Российской Федерации. При этом он может не иметь российского гражданства.

Пособие по потере кормильца семьям военнослужащих

К военнослужащим, при гибели которых их родственникам выплачивается государственное пособие, относятся старшины, сержанты, матросы, солдаты срочной службы, контрактники, космонавты, кандидаты в космонавты, погибшие при несении службы, выполнении своих обязанностей.

Кто может ею воспользоваться?

Право на государственную пенсию имеют дети военнослужащих возрастом до 18 лет, нетрудоспособная супруга, родственники, на попечении которых находятся дети погибшего в возрасте до 14 лет, родители пенсионного возраста (при гибели во время несения срочной службы). Пособие жене умершего военнослужащего не положено при заключении ею повторного брака.

Жены погибших космонавтов получают государственную пенсию до наступления пенсионного возраста даже без нарушения трудоспособности. Супруги космонавтов сохраняют право на такую пенсию и при заключении повторного брака.

Расчет пособия по потере кормильца семьей военнослужащего

Размер государственной пенсии погибшего военнослужащего или космонавта зависит от:

- размера социальной пенсии;

- региональных надбавок;

- повышающих коэффициентов;

- должности, звания, профессии погибшего;

- обстоятельств гибели;

- денежного довольствия.

По изменениям в законодательство 2019 года, при гибели от боевого ранения или травмы рядового состава для основы начисления госпенсии берется 200% соцпенсии, патологии различного типа — 150%. Для членов семьи контрактников, погибших от боевого ранения, — 50% от денежного довольствия, от патологии — 40%.

Размер госпенсии иждивенцам (детям, жене, нетрудоспособным родственникам) погибших космонавтов — 40% от денежного довольствия.

Пособие семьям погибших при устранении последствий катастроф

Дети и некоторые категории близких родственников погибших военнослужащих и бойцов МЧС во время устранения техногенных, в том числе — радиационных катастроф, имеют право на государственную пенсию.

Размер выплаты по потере кормильца при устранении им последствий катастрофы

Для детей этой категории в 2019 году выплаты составят 250% от социальной пенсии, для других членов семьи, имеющих право на пособие (жене или мужу, нетрудоспособным родственникам) — 125% от соцпенсии.

Некоторые особенности назначения выплат при потере кормильца

Федеральным Законом о страховых пенсиях предусмотрены различные жизненные ситуации, в которых оказываются граждане, потерявшие члена семьи, обеспечивающего их материальное благополучие.

Пособие студенту после 18 лет

Такое пособие для ребенка, утратившего родителя, выплачивается до достижения им 23-летнего возраста при условии прохождения дневной формы обучения в колледже или вузе. При переводе на заочное отделение или отчислении из учебного заведения он теряет право на выплату.

Если мать вышла замуж

Если супруга погибшего кормильца повторно вступает в брак, у ребенка остается право и далее получать детское пособие до достижения им 18 лет или при условии обучения на дневном стационаре вуза или колледжа — до 23 лет.

Родителям-пенсионерам

Родители умершего ребенка, который их содержал, имеют право на выплаты пособия по утере кормильца, если являются нетрудоспособными, не получают другие виды пенсий и не имеют помощи со стороны других детей.

Если родители разведены

Независимо от того, являются ли родители официально зарегистрированными мужем и женой на момент смерти одного из них, их ребенку назначается страховая или социальная пенсия по потере кормильца.

Сколько платят на двоих детей

Независимо от того, рождены ли дети умершего в одной или нескольких семьях, пенсия при утрате кормильца рассчитывается и назначается каждому в отдельности. Если дети становятся круглыми сиротами, размер выплат им удваивается.

Читайте также: